[2금융권 연체 리스크]현대카드, 최상위 건전성 지표…현금서비스·리볼빙 주의카드사 유일 0%대 연체율…고객 신용도 개선 흐름

이기욱 기자공개 2024-04-25 12:50:20

[편집자주]

올해 제2 금융권의 최대 화두는 건전성 관리다. 고금리 기조가 장기화하며 차주들의 상환 능력이 급격히 저하되고 있다. 은행권에 비해 상대적으로 저신용 차주의 비중이 큰 카드사와 캐피탈사, 저축은행들이 본격적으로 연체 리스크에 직면할 것으로 전망된다. 2금융권 각 금융사별 건전성 지표 흐름과 차주별 관리 현황 등을 심층 분석해본다.

이 기사는 2024년 04월 22일 15:36 THE CFO에 표출된 기사입니다.

현대카드는 국내 카드사들 중 가장 뛰어난 건전성 관리 역량을 보여주고 있다. 지난해 업황 악화에도 불구하고 유일하게 건전성 지표를 개선 시켰다. 0%대 연체율을 기록 중인 곳 역시 현대카드가 유일하다.카드자산 위주의 안정적인 사업 포트폴리오를 유지 중이다. 본업인 신용판매 고객들의 신용도도 과거 대비 개선돼 앞으로도 우수한 건전성이 유지될 것으로 전망된다. 다만 고위험 자산인 리볼빙의 총액이 업계 상위권 수준인 점은 불안요소 중 하나로 평가된다.

◇업황 악화에도 연체율 0.24%포인트 낮아져…대환대출 관리도 우수

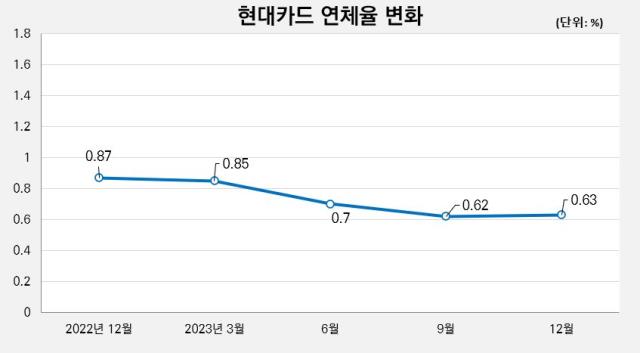

지난해말 기준 현대카드의 연체율은 0.63%로 집계됐다. 고금리 장기화의 영향으로 모든 국내 카드사들의 연체율이 전년 대비 상승했지만 현대카드는 오히려 2022년말 0.87%보다 0.24%포인트 낮아졌다.

0%대 연체율을 유지하고 있는 곳 역시 현대카드가 유일하다. 두 번째로 연체율이 낮은 KB국민카드는 1.03%로 현대카드보다 0.4%포인트 높은 수치를 기록했다.

연체 채권 총액 자체가 큰 폭으로 줄어들었다. 지난해말 기준 1개월 이상 연체채권 잔액은 1374억원으로 전년말(1895억원) 대비 27.5% 감소했다. 7개 카드사(신한·삼성·KB국민·현대·롯데·하나·우리카드) 중 연체 채권 규모도 가장 작다.

장기 연체 중심으로 연체 채권이 줄어들었다는 점도 긍정적이다. 6개월 이상 연체 채권은 2022년말 373억원에서 143억원으로 61.7% 줄어들었고 3개월 이상 6개월 미만 연체 채권도 579억원에서 431억원으로 25.5% 감소했다. 1개월 이상 3개월 미만 연체 채권은 943억원에서 800억원으로 15.1% 줄어들었다.

잠재적인 연체 채권으로 평가되는 대환대출도 안정적으로 관리되고 있다. 현대카드의 금융감독원 기준 연체율은 0.97%다. 일반 연체율보다 0.34%포인트 높지만 여전히 0%대를 유지하고 있다. 금감원은 현재 1개월 이상 연체 채권에 '채무 상환 능력이 현저히 개선되지 않은' 대환대출을 포함해 연체율을 산정하도록 하고 있다.

지난해말 기준 현대카드의 대환대출 총액은 2506억원으로 전년말(1485억원) 대비 68.8% 증가했다. 총액 자체는 크게 늘어났지만 대환대출 연체율은 12.94%에서 7.86%로 5.08%포인트 개선됐다.

일반 연체율과 금감원 연체율간의 차이를 고려했을 때 채무 상환 능력이 개선되지 않은 대환대출의 규모는 약 730억원으로 추산된다. 전체 대출 규모 등을 고려했을 때 대환대출로 인한 잠재 위험은 그리 크지 않은 것으로 분석된다.

◇비카드자산 비중 1% 미만…리볼빙카드자산 업계 2위

현대카드는 전통적으로 카드자산 위주의 포트폴리오를 유지해오고 있다. 지난해말 기준 비카드사업(대출 채권)의 자산은 159억원으로 전년(244억원) 대비 34.8% 줄어들었다. 전체 상품 자산 대비 비중은 0.07%에 불과하다.

본업인 신용판매가 70%로 대부분을 차지하고 있고 단기카드대출(현금서비스)과 장기카드대출(카드론) 등 금융상품이 나머지 30%에 해당한다. 신용판매와 카드대출 모두 전년 대비 비슷한 자산 규모를 유지했다. 신용판매 위주의 내실 경영이 안정적인 건전성 관리의 바탕이 됐다.

고객 신용도도 일부 개선됐다. 현대카드는 감사보고서상 자체적으로 신용등급을 1등급에서부터 15등급까지 나눠 기재하고 있다. 지난해말 기준 현대카드의 신용판매 자산(상각 후 원가측정 기준)은 15조9654억원으로 이중 1~5등급 차주 자산이 68.25%를 차지하고 있다. 전년말(66.24%) 대비 2%포인트 증가했다.

반면 5~10등급 중신용 자산은 28.11%에서 26.86%로 1.25%포인트 줄어들었고 10~15등급 저신용 자산도 5.65%에서 4.89%로 0.76%포인트 축소됐다. 카드론 역시 1~5등급 자산이 30.74%에서 31.61%로 0.87%포인트 늘어나며 신용도가 소폭 개선됐다.

반면 현금서비스의 경우 저신용 차주 자산의 비중이 상대적으로 높아 면밀한 관리가 필요할 것으로 보인다. 현금서비스 자산 중 1~5등급에 해당하는 자산은 5.47%에 불과하다. 5~10등급이 57.47%로 가장 큰 비중을 차지하고 있고 10~15등급의 비중도 27.07%에 달한다. 현금서비스는 총액도 전년 대비 35.5% 증가했다.

타 카드사 대비 상대적으로 높은 리볼빙 자산도 불안요소 중 하나로 평가된다. 금감원 금융통계정보시스템에 따르면 지난해말 기준 현대카드의 리볼빙카드자산 3조5545억원으로 나타났다. 이는 KB국민카드에 이어 두 번째로 높은 수치다.

전체 카드자산 대비 비중도 17.13%로 두 번째로 높다. 리볼빙은 카드 이용 금액 중 일정 금액만 결제하고 남은 금액을 다음 달로 이월할 수 있는 서비스다. 취약 차주가 주로 이용하기 때문에 부실 위험도 크다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- [보험사 해외사업 점검]미래에셋생명, 방카슈랑스 사태에 베트남 법인 '재정비'

- [보험사 해외사업 점검]삼성화재, 인오가닉 전략 통한 영국…중국은 고민

- [저축은행 유동성 진단]한화저축, 경영 승계 이슈 속 유동성 '양호'

- [보험사 해외사업 점검]DB손보, 미국 이어 동남아 확장 '잰걸음'

- [보험사 IFRS17 조기도입 명암]KB손보, '보장성상품' 주력…킥스비율 개선·경영 안정화 유도

- [저축은행 유동성 진단]OSB저축, 유동성 200% 유지…M&A 적기 '기다린다'

- [은행권 신경쟁 체제]메기 노리는 중소형은행…경쟁구도 다변화 이룰까

- [컨콜 Q&A 리뷰]BNK금융, '시중은행 공습'에 성장성 우려 제기

- KB저축, 서혜자 대표 첫 실적…'흑자 전환' 성공

이기욱 기자의 다른 기사 보기

-

- 허리띠 졸라맨 KB국민카드…순익 감소 멈췄다

- [여전사경영분석]문동권식 수익다변화 전략 적중…신한카드, 순익 회복 시동

- 농협금융지주, 임추위에 집중된 권한…비상임이사 주도권 불가피

- [2금융권 연체 리스크]비카드 늘린 롯데카드…고위험 자산 관리 과제

- 농협금융, 수익성 높였지만 홍콩ELS 악재에 실적 '뚝'

- [이사회 모니터/농협금융지주]전 농협중앙회 이사, 사외이사 선임…강호동 회장과 인연

- [2금융권 연체 리스크]하나카드, 실적 선방 반작용…연체율 상승 속도 최고

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- [금융지주 해외은행 실적 점검]'동병상련' 농협·대구은행 미얀마 법인…회복 시동