[두산 분할합병 체크포인트]두산에너빌리티가 넘긴 차입금 0.7조의 마법신설법인에 차입금 넘겨 본질가치 축소…두산 지배력 하락 방어

이민호 기자공개 2024-08-06 08:13:43

[편집자주]

두산그룹이 두산밥캣을 두산로보틱스에 붙이는 지배구조 개편을 발표했다. 일련의 개편 과정이 끝나면 계열사간 사업 전문성이 강화되는 동시에 그룹 캐시카우인 두산밥캣에 대한 지주사 두산의 실질적인 지배력도 높아질 전망이다. 하지만 지배구조 개편을 시작하기도 전에 가치평가 적정성과 지주사 두산의 편의적 지배력 확대가 논란이 되고 있다. THE CFO가 이번 두산그룹 지배구조 개편에서의 문제점과 각 계열사에 미칠 영향을 짚어본다.

이 기사는 2024년 07월 30일 08:28 THE CFO에 표출된 기사입니다.

두산에너빌리티는 두산밥캣 지분을 보유한 신설법인을 인적분할하면서 7000억원이 넘는 차입금을 함께 넘겼다. 이 차입금은 두산밥캣 지분가치를 희석시켜 신설법인의 본질가치를 낮추는 요인이 됐다.두산로보틱스에 대한 지주사 두산(이하 두산)의 지배력은 신설법인에 얼마의 가치를 매기느냐에 따라 갈린다. 차입금을 섞어 신설법인의 본질가치를 낮추면서 두산은 두산로보틱스에 대한 지분율 하락을 방어하는 효과를 봤다.

◇인적분할 신설법인에 0.7조 차입금 포함…두산밥캣 지분가치 희석

두산그룹은 현재 두산에너빌리티 자회사(지분율 46.06%)인 두산밥캣을 두산로보틱스 자회사로 이동시킨다. 두산에너빌리티가 두산밥캣 지분 전량을 보유한 신설법인을 인적분할하고 두산로보틱스가 이 신설법인을 흡수합병하는 방식이다. 두산밥캣은 유가증권시장 상장사이므로 기준시가법을 적용해 평가한 지분 100%에 대한 가치는 5조738억원으로 이에 따른 지분 46.06%에 대한 가치는 2조3371억원이다.

하지만 이 분할합병 방식을 취하면 신설법인 지분 100%에 대한 가치는 1조6198억원에 그친다. 신설법인이 비상장사이므로 가치 산정에 기준시가법이 아닌 본질가치법을 적용하기 때문이다. 분할합병 이후 두산로보틱스에 대한 두산의 지배력도 신설법인에 얼마의 가치를 매기느냐에 따라 갈린다. 두산로보틱스에 대한 두산의 지분율은 현재 68.19%에서 분할합병 이후 59.20%로 하락하는 데 그친다.

기준시가법을 적용한 두산밥캣 지분 46.06%의 가치가 2조3371억원이지만 이 두산밥캣 지분을 보유한 신설법인 지분 100%의 가치는 1조6198억원에 그치는 이유는 무엇일까. 본질가치 계산법에 근거해 두산에너빌리티가 신설법인에 차입금 일부를 떼주면서 두산밥캣 지분가치를 희석시켰기 때문이다.

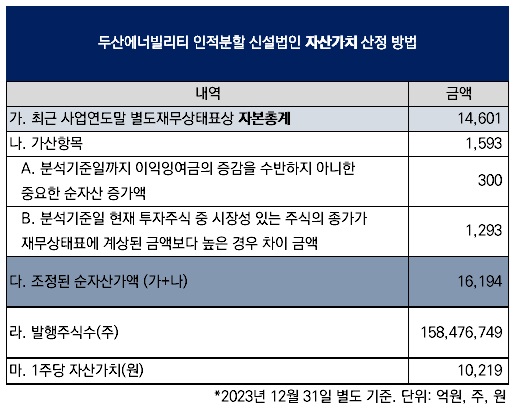

본질가치는 자산가치와 수익가치를 각각 1과 1.5 비율로 가중산술평균해 산정한다. 자산가치는 자본총계가 기준이다. 두산에너빌리티의 지난해말 별도 기준 자본총계 5조9247억원 중 신설법인의 몫은 1조4601억원으로 이를 바탕으로 산출한 자산가치는 1조6194억원이다.

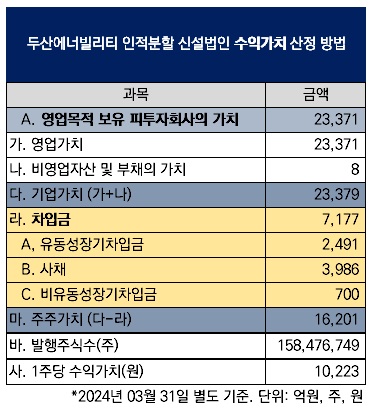

반면 수익가치는 영업가치에서 차입금을 뺀 값이 기준이다. 이 영업가치 산정에 두산밥캣 지분이 '영업목적 보유 피투자회사의 가치'로 포함된다. 이때 두산밥캣 지분은 상장주식이므로 기준시가법에 따른 가치인 2조3371억원으로 반영된다. 하지만 최종적인 신설법인의 수익가치는 1조6201억원으로 이보다 낮아진다. 신설법인의 영업가치에서 차입금 7177억원을 차감하기 때문이다.

◇차입금 배제시 신설법인 본질가치 상승…지주사 두산 지배력 좌우

이 차입금은 두산에너빌리티가 별도 기준으로 보유하고 있던 차입금의 일부다. 여기에는 올해 1분기말 기준으로 사채 3986억원과 장기차입금(유동·비유동 합산) 3191억원이 포함됐다. 두산에너빌리티의 총차입금(리스부채 제외) 3조1398억원 중 22.9%를 신설법인으로 옮기는 것이다.

결국 두산에너빌리티의 일부 차입금이 신설법인에 얹혀 두산로보틱스로 이동하는 구조다. 신설법인에 차입금을 섞을 수 있는 이유는 두산로보틱스의 재무건전성이 이 차입금을 감당할 수 있을 만큼 양호하기 때문이다. 두산로보틱스는 올해 1분기말 별도 기준으로 리스부채 40억원을 제외하면 차입금이 없어 부채총계가 142억원에 불과하다. 반면 자본총계는 4410억원으로 이에 따른 부채비율이 3.2%에 그친다. 지난해 10월 유가증권시장에 상장하면서 신주모집으로 4212억원의 공모자금을 끌어들인 덕분이다.

차입금을 섞지 않았다면 신설법인 지분 100%에 대한 본질가치는 어떻게 달라질까. 이 경우 본질가치를 구성하는 수익가치가 변한다. 수익가치 산정 때 차입금에 따른 두산밥캣 지분가치 희석이 발생하지 않기 때문이다. 이에 따라 수익가치는 기준시가법에 따른 두산밥캣 지분가치 2조3371억원에 합산 8억원의 비영업자산과 부채를 더한 2조3379억원이 된다.

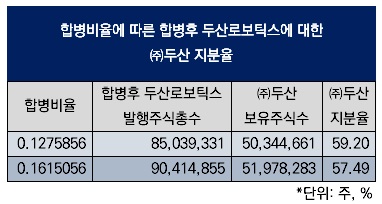

자산가치와 수익가치를 각각 1과 1.5 비율로 가중산술평균하면 본질가치는 기존 1조6198억원에서 2조505억원으로 높아진다는 계산이 나온다. 이렇게 되면 두산로보틱스 기준시가(8만114원)와 신설법인 주당 본질가치(1만2939원)를 비교한 합병비율도 기존 0.1275856에서 0.1615056로 높아진다. 앞서 두산에너빌리티로부터 신설법인을 분할하는 분할비율의 경우 차입금과 무관하게 자본총계를 기준으로 산정하므로 기존 0.2474030에 변화가 없다.

두산로보틱스에 합병하는 대상인 신설법인의 가치가 높아질수록 두산로보틱스에 대한 두산의 지배력은 낮아진다. 두산은 신설법인 지분 30.39%, 두산로보틱스 지분 68.19%를 보유한다. 신설법인에 차입금을 섞는 기존 방식대로라면 신설법인 합병 후 두산로보틱스에 대한 두산의 지분율은 59.20%로 낮아지는 데 그친다. 하지만 차입금을 섞지 않을 경우 신설법인의 본질가치가 높아져 두산로보틱스에 대한 두산의 지분율은 57.49%로 더 낮아진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [건기식 R&D 스토리]휴온스푸디언스, 2년만 신규 개별인정형 원료 확보

- [Red & Blue]'휴머노이드' 섹터 각광, 하이젠알앤엠 수혜 부각

- [i-point]'큐브엔터 계열' 아더월드, SL:U 두 번째 시즌 공개

- 이에이트, 제조업 특화 EPC 솔루션 출시

- [i-point]채비, 2년 연속 급속 충전소 1800면 이상 구축

- [CFO 워치]옥준석 신임 재경담당, 공모채 성공적 데뷔

- [2025 기대작 프리뷰]'모바일 황제' 넷마블, 콘솔 바람 올라타나

- [롯데 성장 전략 대전환 선포 1년]그룹 핵심축 롯데쇼핑, '덜고 더하고' 체질 개선 가속

- [호황기 전선업계 톺아보기]'투자에 진심' LS일렉트릭, 공장 증설·M&A '잭팟'

- [롯데 성장 전략 대전환 선포 1년]비핵심 자산 매각 선회, 전환점 마련 방향성 '유효'

이민호 기자의 다른 기사 보기

-

- [theBoard League Table]'출범 5년' LX그룹, 갈길 먼 이사회 중심 경영

- [theBoard League Table]'100위권 딱 하나' 두산그룹 힘못쓴 이유 있다

- [theBoard League Table]'소유분산' KT, 견제기능 지표 만점

- [theBoard League Table]지주사 SK, 아쉬움 남긴 '위원회' 활동

- 행동주의의 '선순환'

- [theBoard League Table]건설업종 부진 속 체면 살린 현대건설

- [재무전략 분석]SK 머티리얼즈 넥스트 스텝은 '선택과 집중'

- [제주항공 여객기 사고]'주식담보'로 쌓아 올린 AK홀딩스, 조달구조 변경 요원

- SK 머티리얼즈, 유기소재에서 돌파구 찾나

- [조인트벤처 활용법]포스코GS에코머티, '경영' 포스코 '재무' GS