[Market Watch]"증권사 자금조달 적기”…연이은 공모채 발행KB·키움 선제적 자금조달…한투·NH·삼성·대신도 검토

백승룡 기자공개 2024-08-28 07:35:42

이 기사는 2024년 08월 26일 15:07 thebell 에 표출된 기사입니다.

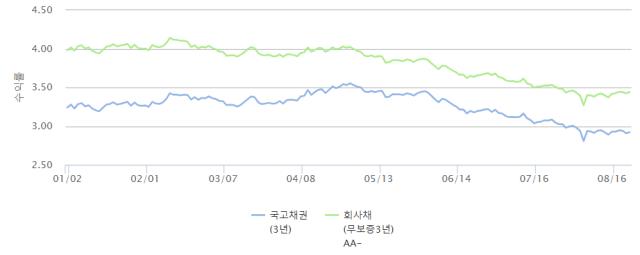

신용등급 AA급 금리가 기준금리(3.5%)를 밑돌자 증권사들이 잇따라 회사채 발행에 나서고 있다. 채권시장이 연내 기준금리 인하 전망을 반영하고 있어, 선제적으로 자금을 조달할 적기라는 판단이다. 이번주 KB증권과 키움증권이 기관투자가 대상 수요예측을 진행하는 데 이어, 추가로 2~3곳 정도의 증권사가 회사채 발행을 검토 중인 것으로 전해진다.◇ 선제적 자금조달 ‘박차’…대형사 2곳 주관사 선정 중

26일 투자은행(IB) 업계에 따르면 KB증권은 이날 3000억원 규모 회사채 발행을 위한 수요예측에 나선다. 트랜치(tranche)는 2년물과 3년물로 나눠 각각 1500억원씩 구성했다. 주관업무는 신한투자증권, 미래에셋증권, 키움증권, 한화투자증권이 공동으로 맡았다. KB증권은 이날 수요예측 결과에 따라 최대 5000억원까지 증액 가능성을 열어뒀다.

키움증권도 오는 28일 기관투자가를 대상으로 1500억원어치 회사채 수요예측을 앞두고 있다. 2년물 700억원, 3년물 800억원을 모집한다. KB증권을 단독 대표주관사로 선정했다. 키움증권의 증액 목표액은 3000억원이다. KB증권과 키움증권 모두 공모 희망금리밴드는 개별민평금리 대비 ±30bp(1bp=0.01%포인트)를 가산해 제시했다. 신용등급은 각각 KB증권 AA+(안정적), 키움증권 AA-(안정적)이다.

이들 증권사의 회사채 발행 목적은 공통적으로 차입금 상환이지만, 당장 다음 달까지 수천억원 수준의 만기를 앞둔 것은 아니다. KB증권은 보유 중인 기업어음(CP)·전자단기사채 등 단기성 차입금의 만기를 장기화한다는 방침이고, 키움증권은 오는 10월 말 만기도래 예정인 2100억원 규모 회사채 차환 자금을 확보하는 차원이다. 양사 모두 선제적인 자금 확보의 성격이 짙은 셈이다.

KB증권과 키움증권 외에도 한국투자증권, NH투자증권, 삼성증권, 대신증권 등 대형사들을 중심으로 회사채 발행을 준비 중인 것으로 전해진다. 특히 이 중 2곳은 조만간 대표주관사 선정을 마칠 예정이다. 한 증권사 관계자는 “일반적으로 증권사들은 비슷한 시기에 회사채를 발행하는 경향이 있다”며 “신용도를 고려한 수급적 측면이나 금리 추이 등을 고려했을 때 최적의 조달시점에 대한 컨센서스가 형성되는 경우가 많은데, 지금이 그런 시점”이라고 말했다.

◇ 내달 FOMC부터 금리인하 사이클 진입 전망…한은도 ‘3개월 내’ 인하 가능성 시사

증권사들이 지금을 자금조달의 ‘적기’로 판단한 것은 채권시장 전반의 금리가 이미 기준금리 인하를 반영하고 있기 때문이다. 신용등급 AA- 기준 회사채 금리(3년물)는 지난달 25일부터 한 달째 기준금리(3.5%)를 밑돌고 있다. 회사채보다 앞서 지난 5월 초부터 기준금리를 밑돌기 시작한 국고채 금리(3년물)는 현재 2.9% 안팎을 맴돌고 있다. 이미 2~3차례 수준의 금리인하를 반영하고 있는 셈이다.

미국 연방준비제도(Fed)가 내달 연방공개시장위원회(FOMC)에서 금리를 내리면서 본격적으로 ‘금리인하 사이클’이 시작될 것으로 전망되고 있다. 제롬 파월 Fed 의장도 지난 23일(현지시간) 열린 ‘잭슨홀 미팅’에서 “이제는 정책을 조정해야 할 때가 왔다”며 내달 통화정책 ‘피벗(pivot)’을 시사했다. 한국은행도 이달 금융통화위원회에서 금통위원 6명 중 4명이 ‘3개월 내 기준금리 인하’ 견해를 내비친 바 있다.

증권사뿐만 아니라 수많은 기업들이 반기보고서 제출을 마치자마자 회사채 시장으로 몰리고 있다. 이번주에만 KB증권과 키움증권을 포함해 총 9곳의 기업이 회사채 수요예측을 치른다. 내달에도 ㈜한화, SK어드밴스드, 삼성물산, 포스코인터내셔널, GS EPS, 현대트랜시스, 하이트진로홀딩스, 현대제철, 삼척블루파워, 우리금융에프앤아이, GS에너지 등의 수요예측 일정이 빼곡하게 잡혀있다.

낮아진 금리에 올라타 자본을 확충하려는 금융회사들도 줄줄이 이어지고 있다. 지난주 메리츠화재와 한화손해보험, KDB생명보험이 후순위채를 발행한 데 이어 흥국화재도 내달 후순위채 발행을 앞두고 있다. 신한금융지주와 NH농협금융지주, 한화생명보험은 내달 신종자본증권 발행을 준비 중이다.

IB업계 관계자는 “담당 기업들을 만나면 시장금리가 이미 금리인하를 반영하고 있어, 한국은행의 기준금리 인하 시점을 기다릴 이유가 없다고 설명하곤 한다”며 “현재의 기대감이 다소 과할 정도로 강하기 때문에 실제 기준금리 인하가 단행된 이후 채권금리는 오히려 오를 수도 있다”고 말했다. 이어 “이는 세일즈포인트일뿐만 아니라 증권사의 자금조달에도 해당되는 이슈이기 때문에 회사채 발행을 준비하고 있는 것”이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 에어프로덕츠코리아 예비입찰 흥행 조짐, 대형 PE들 도전장

- SK스페셜티 예비입찰, '한앤코 vs MBK' 붙었다

- [현장 인 스토리]한컴라이프케어, 새 먹거리 '화재진압' 주력

- 폴라리스오피스, '산업단지의 날 기념식'서 이사장상 수상

- [i-point]감성코퍼레이션, 기업가치 제고안 "4분기 중 발표"

- [i-point]ICTK, '서울 유니콘 챌린지' 대상 수상

- 아샘운용 1년만에 수장 또 교체…김대환 대표 사임

- 알펜루트운용 최대주주 교체…김항기 전 대표 엑시트

- 더블유운용, NH증권 루키리그로 랩어카운트 '출격'

- 케이쓰리아이 "실세계 기반 XR메타버스 리더 목표"

백승룡 기자의 다른 기사 보기

-

- 롯데리츠, '이천 아울렛' 담보 잡고 공모채 '한번 더'

- 공모채 찍는 메리츠지주, ’메리츠화재’ 주관사단 재선정

- 우리금융에프앤아이, 공모채 데뷔 1년 만에 ‘조 단위’ 수요

- 에코프로HN, 유증자금 시설투자 집중…대신증권 중용

- [케이뱅크 IPO]추석 전 신고서 제출 목표…11월까지 상장 마칠 듯

- '등급 스플릿' S-OIL, 'AA+' KB증권보다 발행금리 낮은 배경은

- 콘텐트리중앙, 만기 회사채 상환…차입금 감축 돌입

- 두산에너빌리티, 합병 논란 딛고 '언더 금리' 흥행

- [IB 풍향계]키움증권 IB '기지개', 리그테이블 판도변화 예고

- [Market Watch]투심 관건은 ‘금리 메리트’…비우량채 강세 뚜렷