[건설사 CFO 성과 분석]김회언 HDC현대산업개발 대표, 구원투수 역량 입증광주 사고 수습 위해 합류, 현금 확보 기조 속 원가·신인도 회복…브릿지론 PF 감당 수준

신상윤 기자공개 2024-11-04 07:37:11

[편집자주]

2022년 레고랜드발 프로젝트파이낸싱(PF) 위기는 국내 건설사들에 적잖은 충격을 줬다. 이어진 태영건설 워크아웃과 지방 중견 건설사들의 법정관리는 건설업황 악화를 더욱 가중시켰다. 지난 2년간 건설사들의 재무라인도 분주한 행보로 불황에 맞섰다. 다운 사이클로 접어든 건설 경기 속에서 주요 건설사들이 택한 생존 전략은 어떤 결과를 낳았을까. 더벨은 레고랜드 사태 이후 주요 건설사 최고재무책임자(CFO)들의 전략과 재무적 성과를 짚어본다.

이 기사는 2024년 10월 31일 07:20 THE CFO에 표출된 기사입니다.

HDC현대산업개발은 주택 건설 명가로 이름을 날렸으나 2022년 전과 후로 달라진 경영 환경에 직면한다. 그해 건설업계 전반을 덮친 레고랜드발 부동산 프로젝트파이낸싱(PF) 우발채무 우려와 달리 HDC현대산업개발은 연달아 발생한 광주 사고를 수습하는 것이 더 시급했다.정몽규 회장도 등기 임원이 아니었던 HDC현대산업개발 회장 자리까지 내려놓으며 사태 수습을 위한 경영진을 재편했다. 경영과 재무, 안전을 총괄할 3인 대표 체제로 전환한 HDC현대산업개발에서 최고재무책임자(CFO)로는 김회언 경영기획본부장이 임명됐다. 김 대표는 취임 후 HDC현대산업개발의 훼손된 기업가치와 신인도를 숫자와 지표로 회복하는 데 역량을 집중했다.

◇ESG등급·신용등급 상향 개선, 광주 사고 여파 회복세

HDC현대산업개발은 최근 한국EGS기준원이 평가한 2024년 통합등급에서 A를 받았다. 전년도 통합등급 B+보다 한 단계 상승한 수치다. 환경(E)과 사회(S), 지배구조(G) 등 모든 영역에서 전년 대비 성적이 개선된 가운데 모든 분야에서 A 이상을 받았다. 2022년 통합등급 C를 받았던 것과 비교하면 세 단계나 개선된 수치다.

올해 상반기에는 한국신용평가와 한국기업평가, 나이스신용평가 등 신용평가사 세 곳이 정기 평가를 통해 HDC현대산업개발 신용등급을 일제히 A(부정적)에서 A(안정적)로 상향 조정했다. 외부 평가기관들의 달라진 시선은 광주 사고로 훼손됐던 HDC현대산업개발 기업가치와 신인도가 일정 수준 회복됐음을 가늠하는 잣대로 해석됐다.

2022년 광주 사고의 여파는 적지 않았다. HDC현대산업개발은 주가 하락과 네덜란드 연금자산운용(APG)의 주주제안, 건설업 면허 박탈 위기 등으로 대내외 압박을 받았다. 사고 수습에 집중하면서 경영 실적은 뒷걸음질했다.

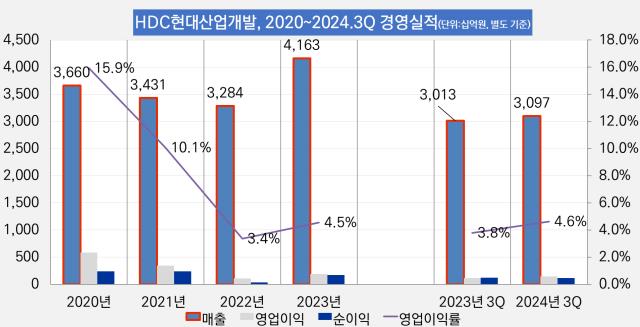

2022년 별도 기준 매출액은 3조2840억원, 영업이익은 110억원이다. 전년 대비 매출액은 4.3%, 영업이익은 68.1% 줄었다. 같은 기간 영업이익률도 10.1%에서 3.4%로 크게 꺾였다. 현금흐름에도 영향을 미쳤다. 전면 재시공 결정으로 영업활동 현금흐름이 마이너스(-)를 기록한 가운데 유동성 확보를 위해 금융상품을 처분하거나 차입금을 늘렸다.

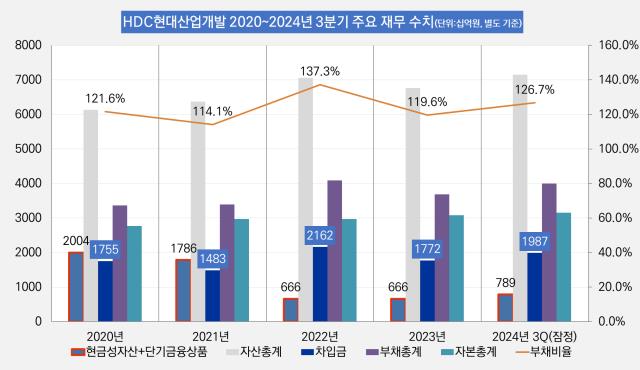

그 결과 2021년 말 별도 기준 3197억원 규모였던 현금 및 현금성 자산이 2022년 말 5458억원 상당으로 증가했지만, 부채비율이 같은 기간 114.1%에서 137.3%까지 악화되는 모습을 보였다. 재무구조가 일시적으로 악화되더라도 사고로 인한 기업 영속성마저 둔화될 순 없던 시기였다.

특히 비슷한 시기 건설업계 전반이 부동산 PF 우발채무 리스크가 불거지기 시작했던 상황이라 HDC현대산업개발도 자칫 또 다른 불똥을 맞을 수 있었다. 여기에 오랜 기간 공들인 광운대 역세권 개발과 같은 굵직한 사업들이 대기하고 있어 지체할 시간도 많지 않았다.

◇재무통 김회언 CFO 대표 총괄, 수익·재무 성과 뚜렷…상반기 현금 보유고 확대

HDC현대산업개발은 일련의 사태를 극복하기 위해 경영진 개편 카드를 꺼냈다. 안전 관리를 강화하기 위해 최고안전책임자(CSO)를 대표로 두고 시공혁신단을 설치했다. 내외부 경영 환경을 수습하기 위해 최익훈 최고경영자(CEO)도 선임했다.

그리고 재무를 총괄할 김회언 경영기획본부장을 CFO 대표로 중용했다. 그는 성균관대 회계학 학사와 중앙대 경영대학원 글로벌프랜차이즈학 석사를 졸업했다. HDC그룹 내 재무·회계 분야 전문가로 손꼽힌다. HDC현대산업개발 재정팀장을 거쳐 HDC신라면세점과 HDC아이파크몰 대표도 역임했다. 코로나 팬데믹 위기 속에서 재무건전성을 확보하며 역량을 드러냈다

사고 수습 과정에서 투입할 비용과 부동산 PF 우발채무 관리, 신용도 및 대외 신인도 개선 측면에서 적임자로 평가됐다. 금융상품 처분과 자산 매각, 차입금 증가 등으로 2022년 현금흐름 기준 2257억원 상당의 순유입을 견인했다. 여기에 2023년 경영 가이던스를 이례적으로 제시하는 등 전임자들과는 다른 IR 전략을 내세워 투자자들과 소통에도 힘을 실었다.

창사 이래 최대 위기로 여겨졌던 사고를 수습하는 과정에서 수익구조와 재무구조를 개선하는 데 주력한 모양새다. 실제로 지난해 HDC현대산업개발 별도 기준 매출액은 4조1630억원, 영업이익 1890억원을 기록했다. 전년 대비 매출액은 26.8%, 영업이익은 72.1% 증가했다. 같은 기간 영업이익률도 3.4%에서 4.5%로 개선됐다.

건설 원가 상승으로 인한 원가율 관리에서 선방한 모양새다. 이에 김 대표는 재무건전성 개선을 위해 차입금 상환 등으로 금융 부담을 줄여나갔다. 2023년 말 별도 기준 부채비율이 전년 137.3%에서 119.6%로 개선될 수 있었던 배경이다. 현금흐름만 보면 2023년도엔 순유출을 나타내지만 기말 기준 5500억원에 달하는 현금 및 현금성 자산을 보유해 유동성은 여유가 있었다.

건설업계 전반에 리스크로 꼽히는 PF 우발채무 부담도 크진 않은 상황이다. PF 우발채무 리스크가 상대적으로 낮은 정비사업을 제외하면 올해 상반기 말 2조1425억원 규모다. 이 중 브릿지론 단계의 PF는 3543억원 규모로 대출 만기가 1년 미만인 사업들이다. 브릿지론 PF는 지난해 말 4000억원 수준이었던 것을 고려하면 감소하는 추세다.

PF 우발채무 위기가 불거진 이래 HDC현대산업개발이 채무를 인수한 곳은 경기 안성시 고삼면 가유지구 물류센터가 유일하다. 지난해 12월까지였던 책임준공 미이행 탓으로 HDC현대산업개발은 채무 995억원을 인수해 상환했다. 유동화를 위해 매각할 계획이다.

김 대표는 올해 들어 현금 및 현금성 자산 확보 기조를 강화한 것으로 보인다. 올해 3분기 말 별도 기준 현금 및 현금성 자산과 단기금융상품 등을 더한 규모는 7900억원에 달한다. 다만 이 과정에서 차입금 규모가 전년 말 1조7723억원에서 1조9872억원으로 증가했다. 지난 25일 광운대 역세권 개발 사업 착공 등을 앞두고 선제적으로 유동성을 확보한 것으로 풀이되는 대목이다.

HDC현대산업개발의 재무구조 개선 성과는 대외적으로도 확인된다. ESG 통합등급 개선이나 신용등급 상향 조정과 더불어 2022년도 1만원대에 그쳤던 주가도 올해 하반기 들어 2만원대로 상승한 상황이다. 지난 9월 말 기준 10%가 넘는 지분율을 보유한 국민연금기금(12.14%)이나 외국인(13.79%) 등의 기관 투자 수요도 주가를 견인하는 요소다.

HDC현대산업개발 관계자는 "광운대 역세권 개발을 시작으로 용산 철도병원 부지 개발, 잠실 스포츠·마이스 등 서울 내 복합개발 사업들이 대기하고 있어 실적 전망도 밝다"며 "김 대표 부임 후 재무적 성과가 가시화되면서 주가도 가파른 성장세를 보이는 만큼 주주가치 제고에 힘을 쓰겠다"고 말했다. 이어 "현금 배당 성향을 확대하고 배당 예측 가능성을 높이는 등 주주 환원책도 강화하겠다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 한화 김동선 부사장, 아워홈 '과감한 베팅' 배경은

- 한화호텔앤드리조트, '달라진 투자전략' 키맨 변화 '눈길'

- 우선매수 vs 동반매도, 아워홈 구지은의 복잡한 셈법

- 현실성 떨어진 아워홈 IPO, 매각 사활거나

- [i-point]국떡, 빗썸과 연말 불장 이벤트 진행

- [i-point]경남제약, '레모나 비타민C 패치' 신제품 출시

- [루키 바이오텍 in market]암정복 위한 국산 키트루다 겨냥 '유한-이뮨온시아' 도전기

- [2024 이사회 평가]에이프로젠, 명목뿐인 3인 구성 이사회 '전부문 하위점'

- [2024 이사회 평가]유나이티드 이사회, 오너 주도 '견제미비' 경영성과는 우수

- [2024 이사회 평가]'홀로서기' 10년차 현대코퍼레이션, 이사회 선진화 '아직'

신상윤 기자의 다른 기사 보기

-

- [한국종합기술 뉴챕터]2025년 비전 '도전 642, First One', 관건은 '수익성'

- [한국종합기술 뉴챕터]소유와 분리된 경영, 견제·감시 장치 곳곳 '포진'

- [2024 이사회 평가]HDC, 미흡한 '개최 횟수·평가 프로세스' 개선 의지

- [한국종합기술 뉴챕터]국내 첫 종업원 지주회사, 소유 구조 개편 '마무리'

- [한국종합기술 뉴챕터]김한영 감사 '수장'으로…임직원의 네번째 선택

- [건설사 인사 풍향계]HDC현대산업개발, 이사회에 재무 전문가 늘린다

- [1203 비상계엄 후폭풍]'부동산·임대' 이스타코, 오너는 '투자주의'에 차익 실현

- [상장사 부동산 거래 막전막후]캐스텍코리아, '차부품·구조조정' 경영진 합류

- 교보자산신탁, '유증·신종자본증권'으로 3000억 수혈

- [상장사 부동산 거래 막전막후]캐스텍코리아, 정상화 해법 '부동산·유증' 카드 눈길