[thebell League Table]은행계열 VC, AUM 경쟁 치열…신한벤처 2위 굳히나우리벤처 따돌리고 격차 심화…'운용자산 9000억' 하나벤처스 참전 여부 주목

이기정 기자공개 2025-01-22 08:33:52

이 기사는 2025년 01월 21일 08시57분 thebell에 표출된 기사입니다

은행계열 벤처캐피탈(VC) 간 운용자산(AUM) 경쟁이 심화되고 있다. KB인베스트먼트가 1위를 지키고 있는 상황에서 신한벤처투자가 우리벤처파트너스를 따돌리고 2위 자리를 굳히는 모양새다. 최근 급성장한 하나벤처스가 새로운 지각변동을 만들어낼지도 업계의 관심이 모인다.더벨이 국내 64개 벤처캐피탈(VC)을 대상으로 집계한 '2024년 벤처캐피탈 리그테이블'에 따르면 지난해 5대 은행계열 VC의 AUM 순위(VC+PEF)는 KB인베스트먼트(2조5067억원), 신한벤처투자(1조7482억원), 우리벤처파트너스(1조2396억원), 하나벤처스(8913억원) 순으로 나타났다. NH벤처투자의 AUM은 2038억원으로 다른 하우스들과 큰 차이가 난다.

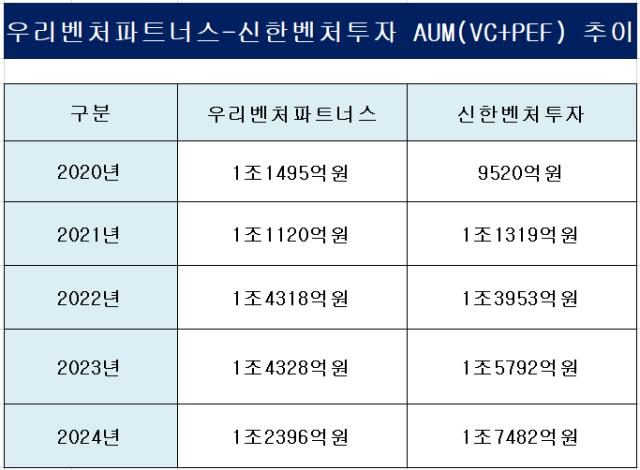

이같은 순위가 이어지고 있는 것은 2023년부터다. 구체적으로 2020년까지는 우리벤처파트너스(당시 KTB네트워크)가 신한벤처투자(당시 네오플럭스)를 앞서고 있었다. 2020년 우리벤처파트너스와 신한벤처투자의 AUM은 각각 1조1495억원, 9520억원이었다.

신한벤처투자가 신한금융의 품에 안긴 뒤 AUM을 늘리며 2021년부터 변화가 생기기 시작했다. 실제 신한벤처투자는 2000억원 이상 펀드레이징을 통해 우리벤처파트너스를 추월했다. 이후 2022년 다시 우리벤처파트너스가 3000억원 규모의 대형 펀드를 만들며 순위를 뒤집었다.

2023년과 지난해 우리벤처파트너스가 펀딩을 진행하지 않으며 신한벤처투자와 격차가 벌어지고 있다. 추가로 지난해 우리벤처파트너스가 2개 펀드를 청산하면서 AUM이 약 1700억원 감소했다.

반면 신한벤처투자는 2023년 신한캐피탈이 운용하던 펀드를 이관받으면서 AUM이 약 1800억원 증가했다. 추가로 지난해에도 1700억원 규모의 펀드레이징을 진행하면서 AUM이 크게 불어났다.

모회사의 지원 규모도 영향을 준 것으로 보인다. 신한벤처투자는 그룹 계열사 출자로 신한 하이퍼 커넥트 투자조합 1호(2700억원), 신한글로벌플래그십투자조합1호(2000억원) 등을 결성했다. 반면 우리벤처파트너스는 2023년 우리금융그룹 품에 안긴 후 결성한 펀드가 아직 없다.

올해에는 상황이 반전될 수 있을지 관심이 모인다. 먼저 우리벤처파트너스가 최소 3000억원 규모의 펀드레이징을 준비하고 있다. 신한벤처투자 역시 지난해 결성한 펀드의 증액 등을 고려하고 있지만 펀딩 규모는 우리벤처파트너스와 비교해 상대적으로 적을 것으로 예상된다.

펀드 청산 규모는 양사가 비슷할 것으로 예상된다. 벤처투자 전자공시에 따르면 우리벤처파트너스가 KTBN 11호 한중시너지펀드(1660억원), KTBN 8호 투자조합(460억원) 등을 올해 청산할 것으로 예상한다.

신한벤처투자의 경우 네오플럭스 시절 결성한 네오플럭스 기술가치평가 투자조합(600억원), 미래창조 네오플럭스 투자조합(720억원), 네오플럭스 Market-Frontier 세컨더리펀드(760억원) 등의 청산이 예정돼 있다.

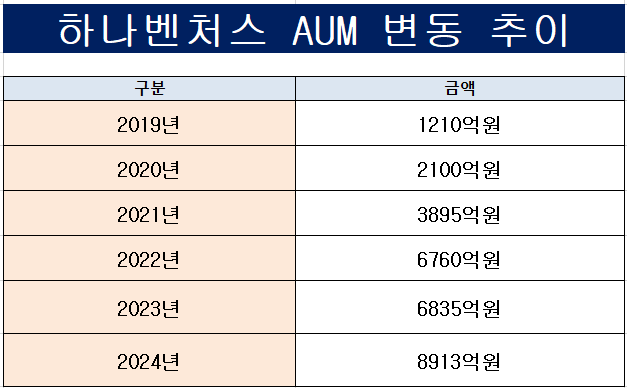

양사의 청산 펀드 규모가 상당하기 때문에 하나벤처스가 격차를 좁힐 수 있다는 분석이 나온다. 하나벤처스는 2018년 설립돼 청산이 다가오는 펀드가 아직 없다. 회사는 모회사의 든든한 지원으로 매년 무섭게 AUM 규모를 키워가는 상황이다.

실제 하나벤처스는 2019년부터 지난해까지 평균적으로 매년 약 1500억원씩 AUM을 키워왔다. 이는 우리벤처파트너스(약 600억원), 신한벤처투자(1600억원)과 비교해도 전혀 밀리지 않는 성장세다. 하나벤처스가 우리벤처파트너스, 신한벤처투자와 달리 신설된 하우스라는 점을 고려하면 더 의미가 있다는 평가다.

주목할만한 부분은 벤처펀드 AUM만 놓고 보면 하우스간 격차가 더 좁혀진다는 것이다. PE 부문을 별도로 운용하는 신한벤처투자와 달리 우리벤처파트너스와 하나벤처스는 별도로 PE 투자를 전담하는 조직이 없다.

실제 지난해 벤처펀드 AUM은 신한벤처투자가 1조4614억원이고 우리벤처파트너스와 하나벤처스의 AUM이 각각 1조2296억원, 8913억원이다. 하우스간 격차가 2000억~3000억원 밖에 차이가 나지 않아 대형 펀드 결성으로 순위가 바뀔 수 있다.

세 하우스간 경쟁이 치열해지는 반면 KB인베스트먼트는 굳건하게 1위 자리를 지키고 있다. 하우스는 지금까지 단 한번도 왕좌에서 내려온 적이 없다. 2위와의 격차가 8000억원가량 나는 만큼 당분간 변동은 없을 것으로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]조광ILI·대유 "상장폐지 조치 법적 대응 나설 것"

- [카드사 생크션 리스크]우리카드, '지주사 사전합의' 폐지로 내부통제 재정비

- [캐피탈사 생크션 리스크]BNK캐피탈, 전임 회장 리스크 '홍역'…국내외 내부통제 행보

- [카드사 생크션 리스크]미얀마 제재의 교훈…우리카드, '내부통제 우수' 자리매김

- [Sanction Radar]모아저축, 책무구조도 제출 앞두고도 내부통제 '곳곳' 허점

- [한화 김동선의 홀로서기]미래 먹거리 F&B, 남은 퍼즐 조각 '식자재 유통'

- 윤호영 카카오뱅크 대표의 리더십

- [보험사 생크션 리스크]삼성생명, 급격히 불어난 기관 제재...감시기능 강화 나서

- [생크션 리스크 매니지먼트]DGB금융, '글로벌 준법감시협의회' 해외 손자회사도 챙긴다

- 기업은행의 가화만사성

이기정 기자의 다른 기사 보기

-

- [thebell League Table]은행계열 VC, AUM 경쟁 치열…신한벤처 2위 굳히나

- [thebell interview]윤건수 "퇴직연금 출자 공론화 보람…다변화 '아쉬움'"

- 엠벤처투자 "상장폐지 막기 위해 모든 방법 동원"

- [VC 투자기업]미스터아빠, 연매출 400억 돌파…더블 성장 '도전장'

- 씨엔티테크, 서울 북서부 사옥 고수하는 '이유는'

- 반품 처리 솔루션 '케이존', 21억 시리즈A 투자유치

- 한국앤컴퍼니, VC 설립 만지작…CVC 탄생 이어질까

- [thebell League Table]880억 실탄 가진 SL인베스트먼트, 투자 원년 맞을까

- [thebell League Table]'펀딩 두각' 인라이트벤처스, AUM 5000억 도전장

- [thebell League Table]'수장 교체' ES인베스터, 1500억 펀드레이징 '정조준'