[서울보증보험 IPO]밸류에이션 38% 하향…상장 완주 의지3.1조 시총 정조준…국내사 위주 피어 선정 전략

윤진현 기자공개 2025-01-24 17:28:30

이 기사는 2025년 01월 24일 17시28분 thebell에 표출된 기사입니다

서울보증보험(SGI서울보증)이 코스피 상장 작업에 3년여간 공을 들인 결실을 맺을 전망이다. 금융당국에 신고서를 내고 역대 두 번째 공모 절차에 도전한다. 고평가 논란에 부딪혀 고배를 마신 경험이 있는 만큼 밸류 눈높이를 40% 가까이 낮추는 결단을 내렸다.연초 투자자들의 옥석가리기 현상이 관측되는 공모주 시장에서 밸류 욕심 보단 완주에 방점을 찍은 모습이다. 외국계 기업을 피어그룹으로 선정했던 과거와 달리, 이번엔 국내사를 기준으로 시장 친화적인 공모 구조를 제시했다.

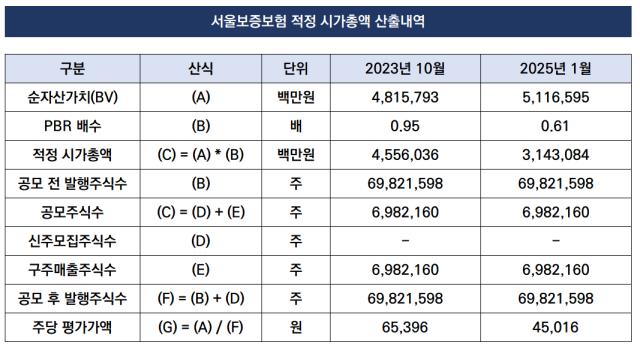

◇'적정 시총' 4.5조서 3.1조로 대폭 조정

24일 투자은행(IB) 업계에 따르면 서울보증보험은 이날 금융감독원에 증권신고서를 내고 코스피 절차를 본격화했다. 오는 2월 20일부터 26일까지 약 5영업일간 수요예측 일정을 거쳐 3월 중 상장 일정을 모두 마치는 일정이다.

서울보증보험은 희망 공모가 밴드를 2만6000~3만1800원으로 제시했다. 앞선 2023년 10월 최초 공모 당시 밴드를 3만9500~5만1800원으로 제시한 바 있다. 공모가를 35~38%가량 낮춘 셈이다. 밴드 기준 공모액은 1815~2220억원 수준으로 분석된다.

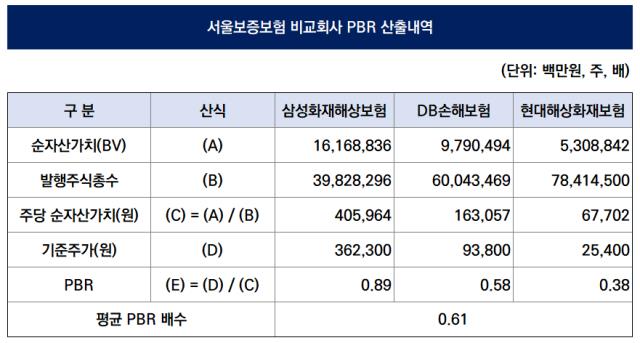

적정 시가총액도 4조5560억원에서 3조1431억원으로 동반 감소했다. 적용 PBR(주가순자산비율) 지수를 0.95배에서 0.61배로 대폭 내려잡으면서 이같은 수치가 산출됐다. 그 배경을 뜯어보면 피어그룹 조정의 영향이 컸다.

상장 재수에 도전하는 만큼 국내 보험사 위주로 피어그룹을 꾸렸다. 삼성화재해상보험과 DB손해보험, 그리고 현대해상화재보험 등이 그 예다. 이들 기업의 PBR이 0.35~0.89%로 집계된다.

◇전량 구주매출 구조는 고수...국내외 투심 '관건'

지난 2023년 상장 도전 당시에는 삼성화재보험과 DB손해보험은 물론 코페이스(Coface)와 트래블러(Traveler)도 피어그룹으로 제시했다. 이들 기업의 PBR은 최대 1.68배에 달했다.

고평가 논란에 부딪혀 상장 고배를 마셨던 만큼 시장 친화적인 전략을 고수하는 게 필수였다. IB 업계 관계자는 "시장 친화적인 밸류 제시가 관건이었는데 피어그룹을 조정해 단가를 확 낮추는 전략을 택했다"며 "적정 시가총액이 무려 1조원 넘게 줄어든 만큼 투자자들의 반응을 지켜봐야할 전망"이라고 밝혔다.

상장 초시와 동일한 공모 구조가 있다면 전량 구주매출을 단행하는 점이다. 총 698만2160주를 구주매출하는 방향을 고수했다. 공모 후 총 발행 주식 수도 6982만1598주로 동일하다.

국내외 투자자들의 수요가 관건으로 여겨진다. 서울보증보험은 오는 2월 3일부터 28일까지 기업 IR 과정을 시작한다. 국내외 기관 모집에 박차를 가할 전망이다.

앞선 코스피 도전 주자인 LG CNS가 흥행하면서 부담감은 덜 수 있게 됐다. 약 5조9900억원의 적정 시가총액을 제시한 LG CNS의 경우 수요예측에 참여한 기관의 98.8%가 희망 가격 상단인 6만1900원 이상에 주문을 넣었다. 공모액은 총1조1994억원으로 2022년 LG에너지솔루션(12조원) 이후 가장 큰 규모다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 율촌 그룹대표 전격 교체, 기업법무·금융 ‘박재현·신영수호 출항’

- 지주사 전환 취소 빙그레, 초조했던 '2개월'

- [서울보증보험 IPO]밸류에이션 38% 하향…상장 완주 의지

- 고려아연, '영풍 빼고' MBK에 화해 제스처...반응은 '냉랭'

- 산은, 정치리스크 우려 불구 아시아계 SSA서 안밀렸다

- '장기휴면' 회사채 발행사 속속 복귀…무림페이퍼도 동참

- [서울보증보험 IPO]상장 재수 본격화…올 두번째 코스피 주자 '유력'

- 쿼드운용, 한국단자공업에 주주서한…최대주주 설득 관건

- [헤지펀드 해외주식 시대]"해외주식 전문가 모십니다"…치솟는 매니저 몸값

- [PB센터 풍향계]NH프리미어블루, 헤지펀드 운용사 모았다

윤진현 기자의 다른 기사 보기

-

- [서울보증보험 IPO]밸류에이션 38% 하향…상장 완주 의지

- 산은, 정치리스크 우려 불구 아시아계 SSA서 안밀렸다

- [서울보증보험 IPO]상장 재수 본격화…올 두번째 코스피 주자 '유력'

- [Deal Story]시장 평가 'A+' 대한항공, 조달 금리 대폭 낮췄다

- [IB 풍향계]연초 거래소 인사 한창…상장 심사 정체 영향은

- [Market Watch]반도체 IPO 열풍?…대기주자 엘케이켐 '주목'

- [회사채 영업경쟁의 그림자]'늦장' 당국에 의견 대립도 지속…묘수 찾을까

- [Policy Radar]22년만에 원화 외평채 발행 재개 '기대반 우려반'

- LS일렉 이어 LS전선도 공모채 노크…연초 발행 채비

- [Korean Paper]석유공사, 한국물 발행 시동…주관사 선정 돌입