[금융사 KPI 점검/KB국민은행]기업금융 숨고르기 마치고 '고객기반 확대' 나섰다②전략 지침 '고객Biz' 평가항목 신설…최근 2년 기업대출 성장 속도 조절, 올해 반전 도모

최필우 기자공개 2025-04-21 12:38:19

이 기사는 2025년 04월 17일 11시27분 THE CFO에 표출된 기사입니다

KB국민은행이 영업점 전략 지침 역할을 하는 KPI '고객Biz' 부문에 기업고객 평가항목을 추가했다. 개인·WM고객 영업와 함께 기업금융 고객 기반 확대에도 힘을 싣는다. 전방위적인 영업력 강화로 올해 리딩뱅크 지위를 탈환한다는 목표다.KB국민은행은 시중은행 간 기업금융 영업 경쟁이 치열했던 지난 2년간 대출 잔액 증가 속도를 조절했다. 4대 시중은행의 지난 2년간 기업대출 잔액 추이를 보면 KB국민은행이 가장 적게 늘어났다. 과당 경쟁을 지양하고 그룹 자본비율 관리에 초점을 맞췄으나 올해는 축적한 자본 여력을 적극 활용하기 위해 KPI 전략에 변화를 줬다.

◇기업고객 기반확대 '고객Biz' 최대 배점

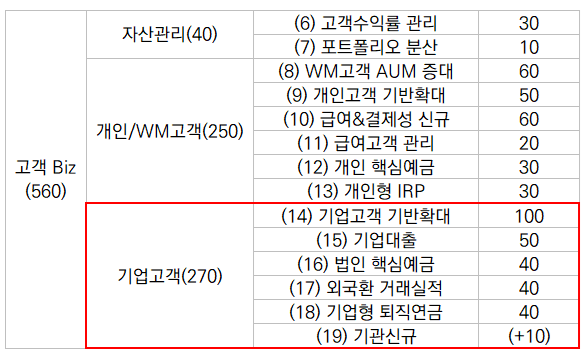

KB국민은행은 KPI 고객Biz 부문 평가 항목에 영업 전략을 반영하고 있다. 매해 영업 전략에 맞춰 고객Biz 평가 항목에 변화를 주고 영업점의 적극적인 동참을 유도하는 식이다. 올해는 '개인·WM고객'과 함께 '기업고객'을 평가 항목으로 정했다.

기업고객 평가항목에는 고객Biz 부문 내 최대 배점이 할당됐다. 고객Biz 부문 배점은 총 560점이다. 기업고객 평가항목에 270점, 개인·WM고객 평가항목에 250점, 자산관리 평가항목에 40점이 부여됐다. 전체 KPI 평가항목을 봐도 기업고객이 수익성과 함께 배점이 가장 높다.

기업고객 평가항목은 6개 세부 항목으로 나눠진다. △기업고객 기반확대(100점) △기업대출(50점) △법인 핵심예금(40점) △외국환 거래실적(40점) △기업형 퇴직연금(40점) △기관신규(10점, 가점 항목)이다. 기업고객 기반을 확대하고 기업대출 잔액을 늘리는 영업 활동에 부여된 배점이 절반을 넘는다.

지난해 KPI와 비교하면 기업고객 관련 배점이 확대됐다. 지난해에는 기업고객 가치증대에 30점, 기업대출에 60점, 기업대출 신규에 40점을 부여했다. 총 130점이다. 올해는 기업고객 기반확대와 기업대출에 150점을 부여해 20점 늘어났다. 기업고객 가치는 높이이는 데 초점을 맞춘 지난해와 달리 올해는 기반확대를 주문하면서 공격적인 영업 전략으로 전환했다.

◇속도 조절 덕 KB금융 CET1비율 13%중반대…성장 동력 충분

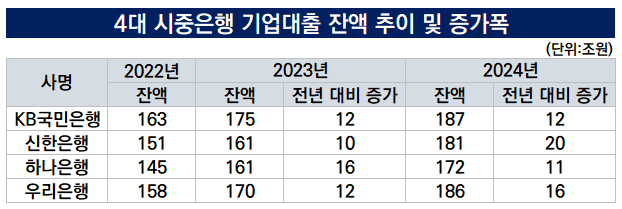

KB국민은행이 기업금융 영업에 힘을 싣는 건 최근 2년 동안 지속한 전략과 차이가 있다. 2022년, 2023년, 2024년말 기준 KB국민은행은 4대 시중은행 중 가장 많은 기업대출 잔액을 기록했지만 연간 증가 폭은 1위가 아니었다.

KB국민은행은 2023년 기업대출 잔액을 전년 대비 12조원 증가시켰다. 같은해 하나은행이 잔액을 16조원 늘린 것에 비하면 성장폭이 상대적으로 적었다. 2024년에도 기업대출을 12조원 늘렸으나 20조원을 늘린 신한은행, 16조원을 늘린 우리은행에는 미치지 못했다.

이미 기업대출 잔액이 시중은행 최고 수준이라는 점을 고려해 과당 경쟁에 동참하지 않은 게 성장폭이 상대적으로 적었던 요인으로 꼽힌다. KB국민은행은 소매금융 분야에서 압도적인 지위를 갖고 있는 시중은행으로 기업금융 분야 성장에 의존하지 않아도 되는 비즈니스 모델을 갖고 있다. 타행이 기업금융 영업에 공세적으로 나설 때 맞불을 놓을 필요가 없었던 것이다.

그룹이 최근 자본비율 관리에 공을 들인 것도 기업대출 성장 속도 조절에 영향을 미쳤다. KB금융은 보통주자본(CET1)비율을 13.5% 수준으로 관리하고 이를 초과하는 자본을 주주환원에 활용한다는 방침을 세웠다. 목표로 삼은 CET1비율을 달성하려면 자본비율 하락 요인으로 작용하는 위험가중자산(RWA) 성장을 제한할 필요가 있었다.

올해는 기업대출에 힘을 실을 수 있는 환경이 조성됐다. 다른 시중은행이 CET1비율 관리 차원에서 공격적으로 늘리던 기업대출을 줄이는 방향으로 전략을 선회했다. 기업대출 고객기반을 확대하는 과정에서 타행과의 경쟁 강도가 약해진 셈이다. KB금융의 CET1비율도 지난해 말 기준 13.51%로 목표치를 넘어섰다. 주주환원을 강화하는 동시에 기업대출 성장도 도모할 수 있는 여건이 마련되면서 KPI 전략에 변화를 줄 수 있었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 동서식품, '맥심플랜트' 앞세운 고객 접점 확대

- ‘후발주자’ 루미르, SAR 위성 영상 비즈니스 실현 ‘관건’

- [통신사 미디어사업 2.0]IPTV 0% 성장 시대, 신생존 전략 '선택 아닌 필수'

- [i-point]엑스플러스, 어린이날 맞이 '티니핑' 굿즈 출시

- 하나생명, 보장성보험 성과 앞세워 흑자 '탈환'

- [금융지주 동일인 지분 점검]JB금융 '2대 주주' 얼라인 올해는 지분 강제매각 없다

- [금융사 KPI 점검/KB국민은행]기업금융 숨고르기 마치고 '고객기반 확대' 나섰다

- [애큐온은 지금]끊임없는 매각의 '굴레', 지배구조 안정화 숙제

- [보험사 기본자본 점검]한화생명, 자본구조 개선 '이중과제'

- [지방 저축은행은 지금]대구·경북·강원권, 가계대출 한계…자산 '제자리걸음'

최필우 기자의 다른 기사 보기

-

- [금융지주 동일인 지분 점검]JB금융 '2대 주주' 얼라인 올해는 지분 강제매각 없다

- [금융사 KPI 점검/KB국민은행]기업금융 숨고르기 마치고 '고객기반 확대' 나섰다

- [금융사 KPI 점검/KB국민은행]홍콩H ELS가 남긴 교훈…'개인·WM' 영업 강화

- [금융지주 동일인 지분 점검]JB금융, '반백년 주주' 삼양사 강제 지분매각 상황 놓였다

- [금융사 KPI 점검/우리은행]내부통제 실패하면 총점의 40% 감점한다

- [금융사 KPI 점검/우리은행]'최대 배점' 재무지표, 건전성·수익성 전략 변화

- [금융사 KPI 점검/우리은행]'기업금융 명가 재건' 올해 숨고르기 이어간다

- [금융사 KPI 점검/우리은행]정진완 행장 '개인·중기' 고객 증대에 영업력 집중

- [우리금융 동양생명 M&A]안건소위 편입 승인 논의 본격화, 관건은 '내부통제 개선'

- [금융사 KPI 점검/신한은행]'고객 중심' 진옥동 회장 경영 철학 KPI에 녹였다