[NPL 경영분석]우리금융F&I, 자본확충 힘입은 고속성장…순이익 3배 점프1200억 유증 효과로 외형성장 가속…그룹 내 존재감 확대

김보겸 기자공개 2025-04-22 12:24:38

이 기사는 2025년 04월 18일 14시21분 THE CFO에 표출된 기사입니다

출범 3년차를 맞은 우리금융그룹의 부실채권(NPL) 전업투자사 우리금융F&I가 급격한 성장세를 보이고 있다. 순이익은 전년 대비 3배 늘었고 자산과 자본 등 주요 지표도 큰 폭으로 개선됐다. 비은행 포트폴리오 확대를 위한 우리금융의 전략 속 우리금융F&I가 그룹 내 존재감을 키우고 있다.짧은 업력에도 NPL 시장 내 입지를 빠르게 확장하고 있다는 평가다. 투자규모 확대와 자본 확충을 기반으로 수익성과 재무안정성을 동시에 개선하는 데 성공했다.

◇순이익 3배 증가…순이자이익이 호실적 견인

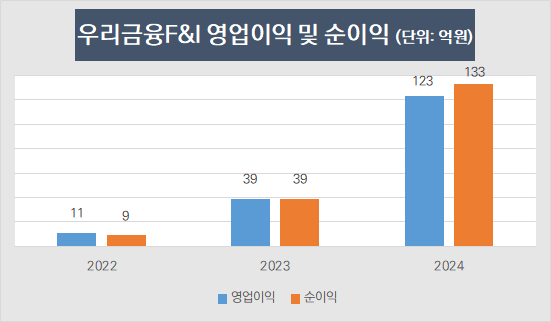

우리금융F&I는 지난해 133억원의 순이익을 기록했다. 1년 전 39억원과 비교하면 241% 증가한 수준이다. 실적 개선을 이끈 핵심은 순이자이익이다. 2023년 125억원에서 지난해 364억원으로 약 191% 늘었다. NPL 투자가 확대되고 운용효율성이 개선되면서 이자수익이 큰 폭으로 증가했다.

다만 순수수료손실은 51억원에서 86억원으로 늘었다. 신용손실충당금 전입액도 10억원에서 104억원으로 10배 넘게 증가했다. 이들 비용 증가분을 순이자이익 확대가 상쇄하며 순이익 개선을 뒷받침했다.

NPL 시장이 확대되면서 우리금융F&I의 투자 기회도 늘었다. 은행권 중심으로 NPL 매각이 활발해지며 지난해 국내 NPL 시장 규모는 약 8조원으로 성장했다. 우리금융F&I는 이 가운데 미상환원금잔액(OPB) 기준 8118억 규모 NPL에 투자하며 시장점유율 9.8%를 기록헀다. 상위 5위 해당하는 수준이다.

업력이 상대적으로 짧지만 우리금융F&I의 NPL 투자 규모는 가파르게 늘고 있다. 2022년 3823억원이던 NPL 매입 규모는 2023년 6733억원으로 76% 늘었다. 지난해에는 8000억원 이상까지 늘렸다. 총 81개 NPL 공개입찰 중 24개 입찰에 참여해 7건을 낙찰받았다.

◇1200억 유증으로 자본확충…차입 규모 커지며 이자비용은 늘어

사업 확장을 뒷받침하기 위해 우리금융F&I는 지난해 5월 1200억원 규모의 유상증자를 단행했다. 이에 따라 자기자본은 2023년 2044억원에서 2024년 3375억원으로 65% 늘었다. 유상증자 효과로 부채비율은 329.33%에서 270.96%로 낮아졌다. 자기자본 대비 총자산 비율을 뜻하는 레버리지비율도 4.3배에서 업계 최저 수준인 3.7배로 안정화됐다.

한국기업평가는 "향후 NPL 투자 확대로 차입금 의존도가 올라가며 자기자본비율이 하락할 수 있지만 그룹 차원에서 재무안정성 관리가 이뤄질 것"이라고 평가했다.

투자 확대에 따라 자금조달 부담은 늘었다. 우리금융F&I 총부채는 2023년 6733억원에서 2024년 9144억원으로 36% 증가했다. 특히 조달금리가 높은 차입부채가 3147억원에서 4889억원으로 55% 늘었다. 전체 차입규모가 늘면서 이자비용은 133억원에서 429억원으로 3배 늘었다.

금리 환경이 안정되고 있다는 점은 앞으로의 조달 부담을 다소 완화할 전망이다. 우리금융F&I의 차입부채 이자율은 2023년 평균 5.6%에서 지난해 4.8%로 0.6%포인트 개선됐다. 회사채 발행 평균 이자율 역시 같은 기간 5.9%에서 4.6%로 1.3%포인트 하락했다.

외형 확대와 수익성 성장이 맞물리며 주요 수익성 지표도 눈에 띄게 개선됐다. 총자산이익률(ROA)은 2023년 0.44%에서 2024년 1.06%로 상승했다. 자기자본이익률(ROE) 역시 1.9%에서 3.9%로 2%포인트 넘게 높아졌다.

우리금융F&I는 올해 경영목표를 본업 경쟁력 강화와 조직체계 정비로 설정했다. NPL 시장 경쟁이 심화되는 환경 속 수익성 기반의 투자자산 확보와 자산관리 역량 고도화를 통해 핵심사업의 경쟁력을 높인다는 전략이다.

대체투자 및 다양한 NPL 자산군으로의 투자 다변화도 추진한다. 내부적으로는 투자·자산관리시스템과 전사자원관리(ERP) 구축 등 전산 인프라 정비, 기업문화 혁신 등 내부통제 강화를 통해 조직 경쟁력을 끌어올릴 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 유암코, 사상 최대 실적…NPL·CR서 쌍끌이 견인

- 하나F&I, 전략적 채권 회수 지연…순익 감소, 부채비율 상승

- 수익은 속도에서 나온다…송호영 키움F&I 대표의 '한 수'

- 대신F&I 주성균, 'NPL 큰손'의 리스크 게임

- 우리금융F&I, '승부사' 김건호 체제 출범…성장+안정성 잡을까

- 강동훈 하나F&I 대표, 고공성장 주도…그룹 내 위상도 변화

- 이상돈 유암코 대표, '큰 장' 선제대비 효과 톡톡

- 키움F&I, 후발주자에서 강자로…5년 만에 10배 성장

- 대신F&I, 4조 클럽 합류했지만...수익성은 과제

- 대신·키움F&I, 은행계 발목잡힌 사이 증권계 '스퍼트'

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오, AI 신약개발 스타트업 성장 돕는다

- [i-point]바이오솔루션, ‘KOREA LAB 2025’ 참가 "동물실험 미래 제시"

- [i-point]시노펙스, 국책과제로 탄소 저감형 필터·시스템 개발 착수

- 인천 용현·학익지구 '시티오씨엘 7단지' 이달 분양

- NH아문디운용, '피지컬AI' 선점…연금시장 포커스

- [코스닥 상장사 매물 분석]이미지스, 재매각 대신 경영 정상화 '방점'

- [코스닥 신사업 '옥석가리기']리트코 품은 아이즈비전, 통신 넘어 환경 사업 확대

- '본업 순항' 파라텍, 외부투자 실패 '옥의 티'

- [i-point]'FSN 계열' 부스터즈, 어닝 서프라이즈 달성

- [감액배당 리포트]OCI 감액배당, OCI홀딩스만 덕봤다

김보겸 기자의 다른 기사 보기

-

- [NPL 경영분석]우리금융F&I, 자본확충 힘입은 고속성장…순이익 3배 점프

- [8대 카드사 지각변동]'배당 생략' KB국민카드, 리스크 선제대응 만전

- 유암코, 사상 최대 실적…NPL·CR서 쌍끌이 견인

- 새출발 MG캐피탈, 사명에 붙은 'G'의 무게

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

- [8대 카드사 지각변동]카드사 건전성 경고등…RWA로 본 진짜 리스크는

- [8대 카드사 지각변동]외형 성장보다 조달경쟁력이 판도 좌우

- 우리카드, 감사위 재정비…'관 출신'으로 무게 실었다

- 금감원·예보, 카뱅 설립 후 첫 정기검사…배경은

- 금감원, 상법개정안 처리 지연 정조준…민주당 책임론 부상