[무신사 IPO]'깐깐한' FI에 고난도 전망…적격 상장요건도 '수두룩'공모가·시가총액·규모 등 요구…FI 이해관계 '핵심'

윤진현 기자공개 2025-04-23 07:56:22

이 기사는 2025년 04월 21일 13시43분 thebell에 표출된 기사입니다

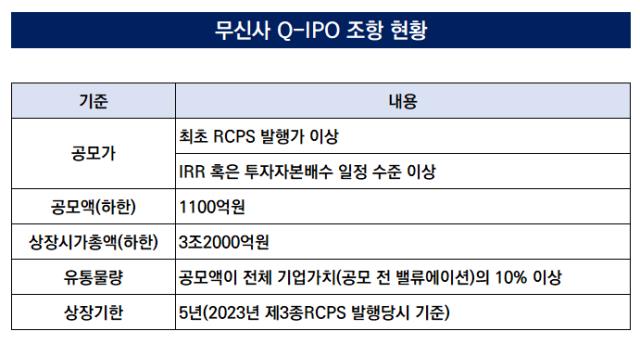

무신사가 기업공개(IPO) 계획을 밝히고 상장 전략을 점검하고 있다. 증권업계에서는 이번 무신사의 상장이 재무적 투자자(FI)들의 요구사항이 뚜렷해 난이도가 상당한 딜이라고 분석한다. 수차례 투자유치를 하면서 '적격 상장요건(Q-IPO 조항)'이 다수 붙었다.FI들은 공모가 수준을 비롯해 유동 주식 수, 시가총액, 공모액, 상장 시장 등 사실상 대부분의 상장 구조를 정해뒀다. 밸류에이션 작업에서는 물론이고 공모 과정에서 내부 경영진과 FI까지 이해관계를 고려해야 할 전망이다.

◇2019년부터 외부 투자유치…FI 요구사항도 '누적'

21일 투자은행(IB) 업계에 따르면 무신사의 주관 콘테스트가 임박한 것으로 전해진다. 무신사는 국내외 주요 IB 하우스와 미팅을 가지면서 전략에 대한 점검을 진행하고 있다. 4~5월 내 RFP(입찰제안서)를 배포하고 상장에 돌입할 것으로 전해진다.

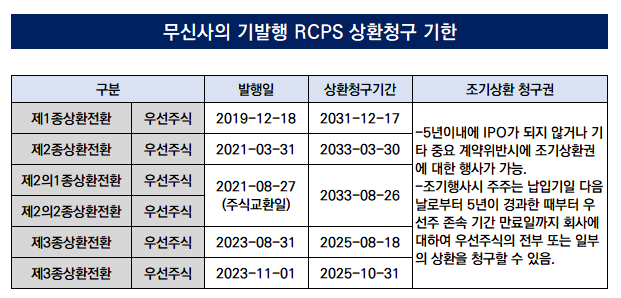

증권업계에서는 이번 무신사 IPO가 FI들의 요구사항이 뚜렷한 딜이라 보고 있다. 무신사는 현시점까지 총 다섯 차례에 걸쳐 상환전환우선주(RCPS)를 발행했다. 투자를 유치하면서 FI는 다수의 적격 상장 요건을 붙였다.

물론 FI로 부터 투자를 유치할 때 적격 상장 요건을 붙이는 건 일반적이다. 단, 공모액, 공모 주식 수, 유동성 확보 등에 관해 최소 6~7건의 조건을 요구한 것으로 전해지면서 난도가 높다는 평도 나온다.

재무적 투자자들은 공모가의 경우 최초 RCPS 발행가 이상일 것을 요구했다. 최소한의 원금 보전 또는 수익 실현 기준이라 할 수 있다. 이후 재차 투자를 받으면서 IRR(내부수익률) 혹은 투자자본배수(MOIC·Multiple on Invested Capital)가 일정 수준 이상일 것을 덧붙이기도 했다.

공모액과 상장 시가총액에 대한 하한선도 제시했다. 공모액은 1100억원을 웃돌아야 하고, 상장 시가총액이 하한선은 3조2000억원으로 냈다.

◇무신사 눈높이도 관건…이해관계 고려 '핵심'

상장 시점 공모액이 전체 기업가치(공모 전 밸류에이션)의 10% 이상이어야 한다는 조항을 제시하기도 했다. 즉, 공모 전 밸류에이션이 3조원이면 최소 3000억 원 규모의 주식이 시장에 풀려야 한다는 의미다. 이는 유동성 확보를 위해 제시한 조항에 해당한다. 시장에서 주식을 매도할 수 있는 여력이 있어야 하기에 제시한 안전장치로 풀이된다.

단 상장 기한은 여유가 있는 상황으로 알려졌다. 2023년 제3종 RCPS를 발행할 당시인 2023년 상장을 5년내에 마치는 조항을 달았다. 이에 따라 오는 2028년까지만 상장을 마치면 될 전망이다.

증권업계 관계자는 "2019년부터 투자 유치를 받은 기업으로서 적격 상장 요건도 다수 붙어있는 상황"이라며 "향후 재무적 투자자는 물론이고 발행기업의 의견도 고루 반영하는 게 관건인 딜"이라고 의견을 밝혔다.

재무적 투자자가 밸류 하한선을 지정했다 해도 무신사의 눈높이가 더 높을 수 있단 의미다. 주관 콘테스트에서 이점을 고려해 밸류에이션 전략 및 적합한 상장 시장 등의 아이디어를 제시하는 게 관건으로 여겨진다.

각 IB 하우스는 주관 콘테스트가 임박했다는 신호가 감지된 만큼 무신사의 상장 전략 점검에 들어갔다는 후문이다. 일부 하우스는 이미 자료 제작도 시작한 것으로 알려졌다. 상반기 최대 규모 IPO 주관 콘테스트로 전망되는 만큼 경쟁 우위를 점하기 위한 준비 작업에 박차를 가하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- VIG파트너스, 마제스티골프 최대주주 올랐다

- 'FI 관심' SK에코플랜트, 테스도 매각할까

- 팩텀PE, 카스카디아CC 투자금 모집 '난항'

- 우진산전, IPO 주관사 'NH·키움' 낙점…FI 엑시트 초읽기

- 솔루엠, 1400억 RCPS 발행…미래·메리츠 조력자 부상

- [발행사분석]5년째 지속되는 CJ CGV의 자본 확충…관건은 투심

- [Deal Story]A급 한솔제지, 우량채 제치고 '최저 스프레드' 달성

- [Deal Story]한국토지신탁 미매각 탈출, 리테일이 살렸다

- [Deal Story]SK이노 회사채 투자수요 1.7조…모든 만기 '오버' 금리

- [Deal Story]판토스 초도발행 성공적, 10배 수요·3% 아래 금리 확보

윤진현 기자의 다른 기사 보기

-

- [Deal Story]A급 한솔제지, 우량채 제치고 '최저 스프레드' 달성

- [Deal Story]하이일드펀드 픽한 한진칼, '세 자릿수' 언더 수요 확인

- [무신사 IPO]'깐깐한' FI에 고난도 전망…적격 상장요건도 '수두룩'

- [SK엔무브 IPO]패스트트랙은 '언감생심'…머리싸맨 '중복상장 대안'

- [넥스트증권의 도전]투자중개업 라이선스 관건…AI플랫폼 최종 관문

- [무신사 IPO]지분투자로 엿본 주관 경쟁 판도…한투 vs 하나 엇갈린 '셈법'

- [넥스트증권의 도전]'파격 MTS' 내년 공개…AI 플랫폼 로드맵 '첫 단추'

- [GC지놈 IPO]국내사 턴어라운드 아직…미국·이탈리아 '피어그룹' 채택

- [GC지놈 IPO]기술특례 트랙 고려, 중립적 실적 시나리오 채택

- [넥스트증권의 도전]글로벌 자본도 움직였다…김승연식 '증권모델'에 배팅