[건설리포트]일성건설, 외형 축소 속 원가율 개선 '성과'부채비율 증가, 공사선수금 수취 '착시효과'…유동성장기차입금 1000억 육박

이재빈 기자공개 2025-05-21 07:43:59

이 기사는 2025년 05월 20일 07시20분 thebell에 표출된 기사입니다

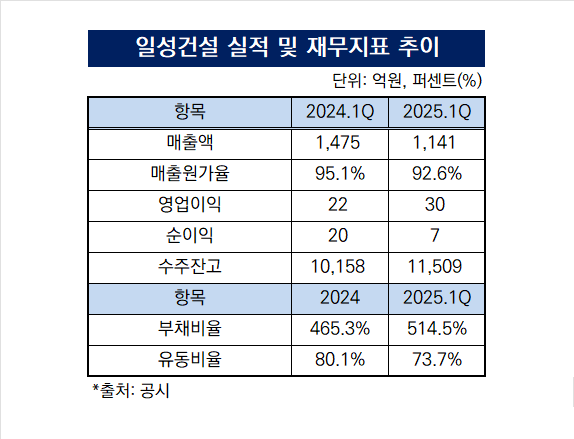

일성건설이 매출원가율을 개선하는 성과를 냈다. 다만 상당수 프로젝트가 지난해 4분기와 2025년 1분기에 걸쳐 준공되면서 매출 규모는 축소됐다. 또 이자비용이 늘면서 순이익 규모도 감소했다. 공사비 회수가 지연되고 있는 점도 과제로 꼽힌다.재무건전성 측면에서는 부채비율은 상승하고 유동비율은 하락했다. 장기차입금이 유동성장기차입금으로 전환된 것이 유동비율 하락의 원인으로 꼽힌다. 다만 부채비율은 선제적으로 공사비를 확보하면서 공사선수금이 늘어남에 따라 지표가 증가한 측면이 있다.

◇매출원가율 2.5%p 개선된 92.5%, 수주잔고도 13.3% 늘어

일성건설은 2025년 1분기 연결기준 매출로 1141억원을 기록했다. 이는 1475억원이었던 전년 동기 대비 22.6% 감소한 수치다.

매출 감소의 원인은 주요 프로젝트의 준공이다. 시공사는 공정률 진척에 비례해 매출을 인식하기 때문에 대형 프로젝트의 준공은 매출 감소로 이어질 수밖에 없다. 2024년 2분기 이후 준공된 주요 프로젝트와 수주총액은 △양주회천A-24BL5공구 940억원 △충청내륙고속화도로(제1-1공구) 675억원 △캄보디아 지방도로 3차 개선사업 589억원 등이다.

매출 규모는 감소했지만 수익성은 제고됐다. 매출원가가 2024년 1분기 1403억원에서 2025년 1분기 1056억원으로 24.7% 감소한 효과다. 덕분에 매출원가율은 95.1%에서 92.5%로 2.5%포인트(p) 개선됐다.

미래매출 가늠자인 수주잔고도 늘었다. 일성건설의 수주잔고는 2024년 말 1조158억원에서 2025년 1분기 말 1조1509억원으로 13.3% 증가했다.

다만 순이익은 2024년 1분기 20억원에서 2025년 1분기 7억원으로 줄었다. 금융수익은 24억원에서 10억원으로 감소한 반면 금융비용은 27억원에서 35억원으로 늘었기 때문이다.

공사비 회수 지연도 해결해야 하는 과제로 꼽힌다. 일성건설의 공사미수금은 지난해 말 1077억원에서 2025년 1분기 말 1190억원으로 10.5% 늘었다. 같은 기간 미청구공사는 619억원에서 704억원으로 13.7% 증가했다.

공사미수금이 가장 많이 발생한 사업지는 천안 문화동 주상복합 신축사업이다. 1분기 말 기준으로 127억원의 공사미수금이 설정돼 있다. 미청구공사도 19억원 설정돼 있는 사업지다. 두 수치의 합산은 지난해 말 74억원에서 1분기 말 146억원으로 2배 이상 확대됐다.

미청구공사는 상대적으로 회수 가능성이 높을 것으로 전망된다. 대부분 준공 후 공사비를 정산받는 토목 사업장 관련 미청구공사이기 때문이다. 주요 현장과 미청구공사비 설정액은 대미 차량정비 164억원, 캄보디아 48번 국도 개보수사업 111억원 등이다.

◇장기차입금 만기 1년내 도래, 유동비율 하락

재무건전성 지표는 대부분 저하되는 흐름을 보였다. 먼저 별도기준 유동비율은 지난해 말 80.1%에서 1분기 말 73.7%로 하락했다. 향후 1년간 현금으로 전환될 것으로 예상되는 자산의 규모가 상환해야 하는 부채를 26.3% 밑돌고 있다는 의미다. 유동자산이 1705억원에서 2007억원으로 302억원 늘었지만 유동부채 증가폭이 595억원에 달하면서 지표가 낮아졌다. 1분기 말 유동부채는 2724억원으로 집계됐다.

장기차입금이 유동성장기차입금으로 전환되는 과정에서 유동비율이 낮아진 것으로 풀이된다. 장기차입금은 501억원에서 220억원으로 줄었지만 유동성장기차입금은 733억원에서 996억원으로 늘었다. 장·단기차입금과 유동성장기차입금의 합은 1274억원에서 1264억원으로 비슷한 수준을 유지했다.

유동성장기차입금 996억원은 현재 일성건설이 보유하고 있는 재무적 여력만으로는 상환이 어려울 수 있다. 1분기 말 기준 현금성자산이 184억원에 불과하기 때문이다. 별도의 단기금융상품은 보유하지 않고 있다. 유동자산이 적기에 현금으로 전환돼야만 상환이 가능한 셈이다.

부채비율은 465.3%에서 514.5%로 49.2%포인트(p) 높아졌다. 자본총계는 비슷한 수준을 유지했으나 부채총계가 2950억원에서 3272억원으로 10.1% 늘었기 때문이다.

다만 일성건설의 실질적인 재무건전성이 악화됐다고 볼수 만은 없어 보인다. 부채총계 증가 대부분이 공사선수금 증가에서 기인했기 때문이다. 일성건설의 공사선수금은 지난해 말 379억원에서 1분기 말 696억원으로 317억원 늘었다. 부채총계 증가분(322억원)의 98.4%에 달한다.

공사선수금은 재무제표 상에서는 기타유동부채 항목에 포함돼 부채총계를 늘린다. 하지만 공사 현장에서 미리 수령한 자금이기 때문에 실질적으로는 기업의 현금흐름에 긍정적인 요인으로 작용하기도 한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

이재빈 기자의 다른 기사 보기

-

- [건설리포트]일성건설, 외형 축소 속 원가율 개선 '성과'

- [두산건설 밸류업 점검]도시정비 수주 사활, '위브' 브랜드 경쟁력 키운다

- [두산건설 밸류업 점검]외생변수에도 끄떡없는 원가율, CEO 직접 챙겼다

- 삼성물산, 방화6구역 7월 착공 '잰걸음'

- '두산건설 공급' 창원 메가시티 자이&위브 청약 '흥행'

- 호반그룹, 한진·LS 동맹에도 현금능력 '과시'

- [2025 공시대상기업집단]'20위 재진입' 중흥그룹, 부채가 순위 상승 견인

- ESR켄달스퀘어리츠, '쿠팡 목천물류센터' 담는다

- [PF Radar]마포 도시형생활주택 개발사업, 재구조화 수순

- [PF Radar]HDC현산, 장기 브릿지론 '천안 부대1' 착공 잰걸음