輸銀 "SK네트웍스, 1만6천원 넘으면 매각추진" 보유지분 3.9% 처분시 600억 이상 매각차익 예상

김영수 기자공개 2012-03-23 14:16:09

이 기사는 2012년 03월 23일 14시16분 thebell에 표출된 기사입니다

수출입은행이 SK네트웍스 주가가 1만6000원 이상으로 오를 경우, 장내매도를 통해 보유지분을 매각키로 했다.23일 수출입은행 관계자는 "SK네트웍스 보유지분에 대한 적정 매각주가를 1만6000원으로 정한 상태"라며 "지분매각 목표 주가에 근접하게 되면 자금 수지 및 조달 등의 변수를 고려해 매각을 추진할 계획"이라고 말했다.

또 다른 관계자는 "블록딜보다는 장내매도를 통해 일정 수량을 순차적으로 매각해 현금화할 계획"이라고 밝혔다.

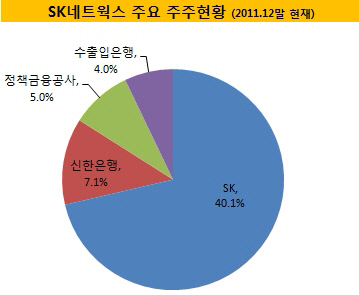

지난해 말 현재 수출입은행의 SK네트웍스 보유지분은 3.98%(988만주)로, 장부가액은 998억5000만원이다. 1만6000원에 보유지분을 처분할 경우 약 600억원 이상의 매각차익이 발생하게 된다.

수출입은행이 SK네트웍스 지분을 전량 처분할 경우 구 주주협의회의 출자전환 지분비율(신한은행 7.1%, 정책금융공사 5.0%)은 12.1%로 낮아지게 된다.

SK네트웍스는 지난 2003년 1조5000억원대의 분식회계로 워크아웃에 들어가 2007년까지 4년여의 기간동안 채권단 공동관리하에 있었다. 당시 출자전환 등으로 채권단이 보유했던 SK네트웍스 지분은 55.8%에 달했다.

2007년 워크아웃이 끝나고 하나은행, 신한은행, 한국정책금융공사, 수출입은행 등 채권단은 보유지분을 전량 매각하려 했지만 글로벌 금융위기 등이 겹치면서 30% 정도밖에 처리하지 못했다. 이후 지난해 신한은행, 하나은행 등이 보유지분을 일부 또는 전량 매각했지만 여전히 오버행 이슈가 잠재돼 있는 상태다.

박종렬 HMC투자증권 기업분석팀 부장은 "최근 코카투(Cockatoo) 지분 인수를 계기로 SK네트웍스는 E&P사업(석탄과 철광석)에 더욱 집중하는 계기를 마련했다"며 "오버행 이슈가 여전히 상존하고 있지만 장기적으로 기업가치를 제고한다면 큰 문제는 없을 것"이라고 진단했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사