우리銀, 바젤III 후순위채 발행기준 세웠다 [Korean Paper]이틀 간 투자자 모집 진행…아시아 중심 장기투자자 확보

서세미 기자공개 2014-04-29 08:08:00

이 기사는 2014년 04월 25일 16시27분 thebell에 표출된 기사입니다

우리은행이 바젤III 기준을 충족하는 10년 만기 글로벌 후순위채 발행을 마쳤다. 투자자가 몰려든 덕에 10억 달러 조달에 성공하면서 대규모 자본 확충에 성공했다.이번 글로벌본드는 국내에서 처음으로 발행되는 바젤III 적격 후순위채라는 점에서 의미가 크다. 해외 투자자들을 대상으로 국내 바젤 III 기준을 알릴 수 있는 계기가 된 것은 물론 향후 글로벌 후순위채 발행에 나설 국내 은행들의 벤치마크로서의 역할을 수행하게 됐다.

◇ 국내최초 바젤III 적격 후순위채 발행…국내 벤치마크 역할 수행

우리은행이 이번에 발행한 글로벌 후순위채의 만기는 10년으로 콜 옵션이 없는 불릿(bullet) 형태다. 발행 규모는 10억 달러다. 당초 우리은행은 투자 수요에 따라 조달 규모를 최저 5억 달러에서 최대 10억 달러까지 잡았다. 가격 책정 과정에서 230개 이상의 기관에서 50억 달러가 넘는 주문이 들어오면서 최대 규모로 발행이 가능했다.

최종 발행금리는 '미국 국고채금리(10T)+207.5bp'로 결정됐다. 처음에 제시했던 금리 수준에서 30bp나 줄어든 금리 수준이다.

국제금융시장 관계자는 "처음으로 발행되는 국내 글로벌 후순위채이다 보니 변수가 많아 걱정을 많이 했는데 예상보다 더 좋은 금리 수준으로 발행을 마칠 수 있었다"며 "앞으로 발행에 나설 다른 국내 금융기관들의 벤치마크(benchmark)를 세웠다는 점에서 의미가 큰 발행"이라고 말했다.

우리은행 관계자도 "이번 후순위채 발행으로 BIS비율이 0.7%포인트 가량 상승하는 효과가 발생할 것"이라며 "향후 민영화에 대비해 자본을 확충한 계기와 함께 안정적인 영업기반을 마련하게 됐다"고 밝혔다.

◇ 민영화 대비해 자본 확충…아시아 은행 바젤III 적격 후순위채 '인기'

우리은행이 바젤 III 적격 글로벌 후순위채를 검토하기 시작한 시점은 올해 초다. 민영화가 진행될 경우에 대비, 충분한 자본을 쌓아 놓을 필요가 있었기 때문이다. 지난해 말 기준 우리은행의 BIS비율은 15.52%다.

준비 과정은 쉽지 않았다. 국내에서 처음으로 바젤 III 기준을 적용받는 사례인 만큼 발행 구조, 투자자 수요 파악, 가격 결정까지 하나하나 새로운 기준을 설정할 필요가 있었다. 첫 시도인 만큼 성패 여부를 가늠하기도 힘들었다.

그러던 중 지난 3월부터 아시아태평양 지역의 금융기관이 연이어 바젤III 적격 글로벌 후순위채를 좋은 조건에 발행하기 시작했다. 호주의 ANZ은행, 싱가포르의 UOB은행와 OCBC은행, 일본의 스미토모은행과 미즈호은행 모두 성황리에 후순위채를 통해 자본을 조달했다.

충분한 수요를 확인한 우리은행은 서둘러 발행 준비에 나섰다. 4월 초 주관단 선정을 공식화하고 지난 14일부터 일주일간 아시아와 유럽 등 투자자들을 대상으로 넌딜로드쇼(NDR)를 진행했다. 발행 주관은 바클레이즈, HSBC, BofA메릴린치, 크레디아그리콜, BNP파리바증권, 노무라증권, JP모간이 맡았다.

투자자 수요를 파악 후 우리은행은 발행 구조를 10년 만기 불릿 형식으로 최종 확정했다. 콜옵션(call option)은 가치 산정이 까다로운데다 투자자들이 콜옵션 프리미엄보다는 높은 금리를 선호한다고 판단됐기 때문이다.

|

◇ 이틀간 투자자 모집…장기 투자자 비중 높아

우리은행은 처음 발행하는 후순위채인 만큼 신중을 기했다. 일반 선순위채 발행과 달리 이틀에 걸쳐 투자자 모집과 가격책정을 진행했다. 우리은행은 지난 23일 글로벌 후순위채 발행 계획을 공표(Announce)한 후 하루 동안 투자자들을 대상으로 국내 바젤 III 기준, 발행하는 후순위채 구조 등을 설명하는 시간을 가졌다.

다음날인 24일 10년 만기 후순위채의 이니셜 가이던스로 '10T+237.5bp'로 제시했다. 발행금리 수준은 바젤II 기준으로 발행된 우리은행 글로벌 후순위채에 바젤 III프리미엄을 적용한 값과 최근에 발행된 스미토모은행과 미즈호은행의 불릿 형태의 후순위채 값을 참고해 산출했다.

우리은행의 발행 소식에 투자자들이 몰려들었다. 투자자 모집이 아시아 시장에서 유럽 시장으로 넘어갈 때 즈음 이미 45억 달러 규모의 주문이 쌓였다. 우리은행은 최종 가이던스를 '10T+212.5±5bp'로 제시했다.

이후 50억 달러 이상의 주문이 들어오자 우리은행은 이른 시간에 주문을 마감, 최종 발행금리를 수정된 가이던스의 하단에서 결정했다. 쿠폰금리는 4.75%, 일드(yield)는 4.756%다.

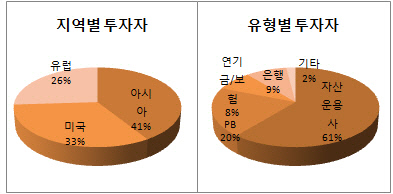

지역별 투자자 비중은 아시아 41%, 미국 33%, 유럽 26%를 나타냈다. 유형별 투자자 비중은 자산운용사 61%, PB 20%, 연기금·보험사 8%, 은행 9%, 기타 2%다.

시장 관계자는 "아시아, 유럽 투자자들을 대상으로만 NDR을 진행해서인지 아시아 투자자들이 주도한 딜이었다"며 "자산운용사처럼 높은 금리를 보고 들어온 장기투자자들이 많았다"고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >