'현대로템 회사채 팔자' 유통금리 급등 신용등급 추가 하락 가능성 반영…현대차 지원가능성 약화

임정수 기자공개 2016-01-20 09:00:00

이 기사는 2016년 01월 18일 15:39 thebell 에 표출된 기사입니다.

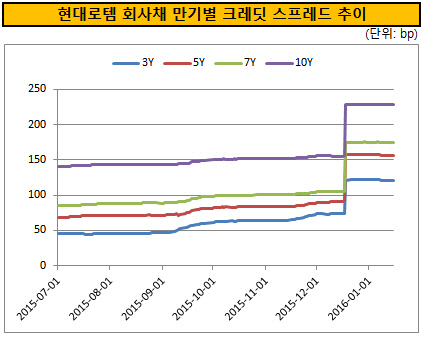

기관 투자자들이 현대로템 회사채 매물을 계속 내 놓고 있다. 최근 신용등급이 A로 떨어지는 등 신용도가 급격하게 악화되고 있기 때문이다. 현대차 그룹 계열사라는 수식어가 무색할 정도로 유통금리 상승 추세가 빠르게 나타나고 있다.18일 채권업계에 따르면 지난 14일 현대로템이 2014년 3월 발행한 5년 만기 회사채가 132억 원어치가 평균 3.27% 수준에 거래됐다. 이는 같은 날 민평금리 2.883%보다 39bp 가량 높은 수준이다. 지난 12일에도 같은 채권이 민평금리보다 42bp 가량 높은 3.334%에 100억 원어치 매매됐다.

불과 1개월 전 같은 잔존 만기의 채권 유통금리가 2%대 중반 수준이었다는 점을 고려하면 한 달 사이 50bp 이상 시장금리가 상승한 것이다. 지난해 12월 말 2012년 9월에 발행한 5년 만기 회사채 200억 원어치가 2.56%에 거래된 바 있다.

|

실제 거래로 이어진 채권 이외에도 현대로템 회사채 매물이 기관투자자들이 주로 거래하는 장외 채권시장에서 계속 출회되고 있는 것으로 알려졌다. 잔존 만기가 3년 이상인 채권의 매도 호가는 3%대 중반 이상 수준까지 상승한 상태다. 2014년 4월에 발행된 7년 만기 회사채는 4%를 넘긴 매도 호가가 제시되고 있다.

하지만 매수자가 많지 않아 실제로 회사채 거래는 많이 일어나지 않고 있다. 채권시장 관계자는 "현대로템의 신용도가 빠른 속도로 추락하면서 금리가 상승 곡선을 그리고 있어, 채권을 사겠다고 나서는 투자자가 많지 않은 상황"이라고 전했다.

현대로템 회사채에 대한 시각 악화는 신용등급이 추가로 떨어질 것이라는 전망에 따른 것으로 풀이된다. 현대로템의 신용등급은 지난해 말 A+에서 A0로 한 노치(Notch) 하락했다. 여기에 등급전망까지 '부정적'으로 달려 있는 상태다. 신용등급 하락 당시 회사채 크레딧 스프레드는 만기 별로 기존의 2배까지 벌어졌다.

증권사 크레딧 애널리스트는 "주요 재무비율이 이미 신용평가사가 제시한 신용등급 하향 트리거(Trigger)를 하회하는 수준으로 저하된 상태"라며 "연말 실적이 발표되면 신용등급이 추가로 떨어질 가능성이 크다"고 전망했다.

최근의 미청구공사 급증도 신용도를 악화시키는 요인으로 꼽힌다. 지난해 3분기 말 현재 현대로템의 미청구공사 잔액은 2조 708억 원에 육박했다. 3년 전 7000억 원의 3배 수준으로 증가한 것이다. 수주 잔액이 급감하는 상황에서 미청구공사 증가로 손실 가능성까지 커진 것으로 해석된다.

회사채 시장 관계자는 "현대로템의 사업 성과가 계속 악화될 경우 신용도를 떠 받치고 있는 현대차그룹 차원의 지원 가능성마저 약화될 것이라는 불안감이 채권 가격에 계속해서 부정적인 영향을 미치고 있다"고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 우리금융, CEO 장기 승계 프로그램 가동…후보군 면면은

- 최규옥 전 오스템 회장, 주성엔지 투자 방침 '유지'

- [한미 오너가 분쟁]'직접 소통' 약속 지킨 신동국, 소액주주연대 '지지 공식화' 화답

- [SK스퀘어 밸류업 구상 점검]인크로스, 'T딜+AI' 신성장동력 확보 속도

- [저축은행경영분석]NH저축은행, 흑자전환 지속 가운데 건전성 관리 과제

- [저축은행경영분석]KB저축은행, 연체율 8.8%…건전성 개선 고삐 쥔다

- [여전사경영분석]BNK캐피탈, 대손비용 절감 '효과' 실적 방어

- [글로벌 파이낸스 2024]"철저한 현지화 통해 NPL 선두주자 될 것"

- [글로벌 파이낸스 2024]웰컴금융 베트남법인, NPL 시장 '선점' 나선다