한솔케미칼, A0 상향 테이팩스 인수 걸림돌되나 [Credit Outlook 점검]차입 3년째 감소 추이, EBITDA 마진 상향 트리거 충족…인수자금 조달 '변수'

신민규 기자공개 2016-05-19 14:10:00

이 기사는 2016년 05월 16일 09:56 thebell 에 표출된 기사입니다.

한솔케미칼(A-)은 올해 정기 신용평가에서 등급 상승 가능성이 가장 농후한 기업 중 하나로 꼽힌다. 그간 재무·실적만으로 평가하면 신용평가사들이 부담으로 지목했던 차입금 의존도가 크게 떨어졌다. 등급 상향 조건(Rating Trigger)에 근접한 수준이다. 주력 제품의 판매 수익이 살아나면서 EBITDA마진 역시 신용등급 상향 트리거를 충족하고 있다.다만 정기 신용평가에 앞서 공업용 테이프 생산업체 테이팩스를 인수한 점은 변수로 떠오르고 있다. 미미한 보유 현금성 자산을 감안하면 인수자금을 차입할 가능성이 높아지고 있다. 이 경우 기껏 줄여놨던 차입금이 늘어나 등급 상향이 물건너갈 수도 있다.

◇차입금의존도 줄고, EBITDA마진 늘고

NICE신평은 지난해 상반기 정기평가 당시 한솔케미칼의 신용등급에 'A-'를 부여하고 등급전망을 '안정적'에서 '긍정적'으로 조정했다. 나머지 한신평과 한기평은 안정적 전망을 붙였다.

당시 신용평가사들이 가장 우려했던 것은 높은 차입금의존도였다. 차입금 규모는 2011년부터 설비투자 확대로 증가 양상을 보여왔다. 2014년에도 전자소재 관련 투자 및 고순도 과산화수소 증설에 따라 순차입금 증가 기조가 이어졌다.

|

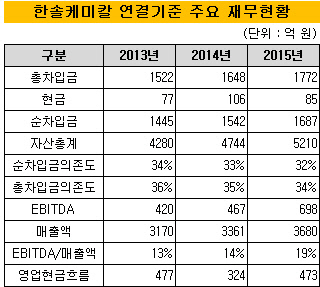

하지만 한솔케미칼의 재무실적은 지난해말 기준 신용평가사가 제시한 등급 상향 요건에 거의 근접하고 있다. 한기평은 'EBITDA마진 15% 상회, 순차입금의존도 30% 하회'를 등급 상승 고려의 조건으로 제시했다. NICE신평 역시 '차입금의존도 30% 하회'를 상향 트리거로 삼았다.

한솔케미칼의 2015년 연결기준 순차입금은 1687억 원을 기록했다. 전년대비 150억 원 가량 증가했지만 순차입금의존도는 자산총계 증가로 오히려 줄었다. 지난해 순차입금의존도는 32%. 2013년 34% 수준에서 매년 감소 추세를 보였다. 한솔케미칼이 재무레버리지 축소에 얼마나 신경쓰고 있는지 알 수 있는 대목이다.

EBITDA마진(EBITDA/매출액)의 경우 지난해 기준 19%를 기록해 상향 트리거를 이미 충족했다. 중국 자회사의 과산화수소 및 전자재료 매출성장세가 지속된 영향이 컸다.

지난해 영업활동으로 인한 현금흐름 역시 473억 원으로 2014년 324억 원 수준에서 크게 반등했다. 2013년 477억 원의 현금흐름과 비슷한 모습을 보여주고 있다.

◇테이팩스 인수 비용 '변수'…차입금의존도 다시 늘어날 가능성

다만 정기평가 시즌에 한솔케미칼이 공업용 테이프 생산업체 테이팩스를 인수한 점은 다소 변수가 될 것으로 보인다. 미미한 현금성 자산을 감안하면 인수자금 마련을 위해 추가 차입을 일으켜야 할 수도 있기 때문이다. 이 경우 기껏 줄여놓은 차입금의존도가 다시 늘어날 수 있다. 등급 상향은 고사하고 하향 트리거를 발동시킬 우려가 있다.

칼라일-스카이레이크인베스트먼트 컨소시엄과 한솔케미칼은 이달 테이팩스 거래를 위한 주식매매계약(SPA) 체결을 마무리짓는다. 거래 금액은 1250억 원으로 한솔케미칼과 FI는 이 회사에 각각 355억 원씩 총 710억 원의 출자금을 납입하고, 540억 원 가량의 인수금융을 일으켜 테이팩스를 인수하는 구조다.

355억 원이라는 출자금 자체는 크지 않지만 연결기준 현금성자산이 85억 원(개별 6억 원) 수준임을 감안하면 차입이 다소 불가피한 상황이다.

이 경우 등급 하향 트리거에 근접할 가능성도 있다. 한솔케미칼은 총자산이 5210억원으로 상대적으로 적어 수백억원대 차입만으로도 재무레버리지 비율이 크게 높아질 수 있다. 한기평은 '순차입금의존도 40% 상회'를 등급 하향 조건으로 제시했다. 인수합병 등을 통한 신규사업 진출로 차입부담이 증가할 수 있다고 내다본 셈이다. NICE신평의 경우 '차입금의존도 35% 상회'를 하향 트리거로 제시했다.

실질적인 테이팩스 경영 주체인 한솔케미칼이 빠른 실적 반영을 통해 재무구조를 좋게 만들 수도 있지만 이제 막 거래가 체결됐다는 점에서 인수자금 마련비용이 상당한 부담이 될 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화