효성 7.7조 차입금 감축, 'A+' 신용도 복귀 관건 [Credit Outlook 점검]실적세 호조에 '긍정적' 아웃룩…진흥기업 등 PF우발채무 부담 여전

민경문 기자공개 2016-05-19 13:39:00

이 기사는 2016년 05월 18일 11시24분 thebell에 표출된 기사입니다

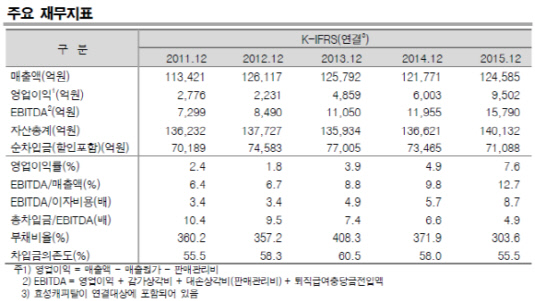

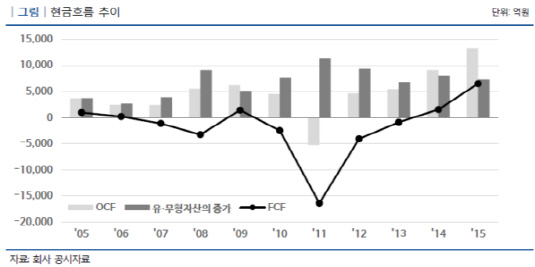

효성이 3년 만에 A+ 신용등급으로의 복귀를 노리고 있다. 주력제품인 스판덱스, 타이어코드 등의 실적 호조를 중심으로 영업현금흐름 증가세가 뚜렷하지만 결국 연결 기준 7조 원이 넘는 차입금을 줄여나갈 수 있을 지가 관건이다. 특히 진흥기업을 중심으로 한 계열사의 우발채무는 향후 재무부담을 가중시킬 수 있는 요인으로 지적되고 있다.◇올해 초 아웃룩 '긍정적' 조정...EBITDA 상승 두각

한국신용평가는 지난 3월 말 효성 기업신용등급 아웃룩을 '안정적'에서 '긍정적'으로 조정했다. 신용등급은 'A0등급'을 유지했다. NICE신용평가도 4월 효성 신용등급 전망을 '긍정적'으로 조정하며 등급 상향 의지를 보였다. 효성으로선 지난 2013년 말 A로 떨어진 이후 3년 만에 다시 A+로의 진입을 바라볼 수 있게 된 셈이다.

이 같은 신용도 변화는 무엇보다 최근 실적 증가가 한몫을 했다. 한국신용평가는 "스판덱스, 타이어코드 등 주력 제품들의 우수한 사업경쟁력과 확고한 시장지위를 기반으로 섬유, 산업자재 부문의 실적개선세가 지속되고 있다"며 "중공업, 화학, 건설 부문 등도 전반적인 실적 흐름이 양호하다"고 밝혔다. 지난달 공모채 발행에서 기관투자가들의 폭발적인 호응으로 물량을 늘린 것도 이와 무관치 않았다.

|

한국신용평가는 "산업자재, 화학사업의 부문별 수급전망과 스판덱스, 타이어 보강재 등 주력제품에 대한 스프레드 추이를 종합적으로 감안할 때, 업황의 급격한 변화가 없다면 핵심 재무지표가 등급 상향 수준에 부합할 가능성이 높은 것으로 예상한다"고 밝혔다.

◇7.7조 차입금 부담 여전...'PF부실' 진흥기업, 추가 재무지원 우려

관건은 차입금이다. 2016년 1분기 말 효성의 연결기준 차입금은 7조 7165억 원이다. 금융회사인 효성캐피탈의 차입규모(약 2조)를 감안해도 외형 대비 과중하다는 평가다. 특히 유동성장기차입금을 포함한 단기차입금이 4조 8641억 원에 달해 만기 구조가 단기조달에 편중돼 있다.

|

건설업 및 중공업 비즈니스를 영위하는 데 따른 우발채무는 여전히 부담 요인이 되고 있다. NICE신용평가는 "루마니아태양광, 광주태전동 아파트 사업 관련 지급보증의 비중이 높게 나타나는데 특히 광주 아파트 사업의 경우 인허가가 진행중이어서 추후 상황을 모니터링할 필요가 있다"고 밝혔다.

이달 16일 신용등급 전망이 BB(안정적)에서 BB(부정적)로 조정된 진흥기업 역시 추가 재무지원 우려를 사고 있다. 2014년 말 효성은 워크아웃 중인 진흥기업에 600억 원(대여금의 출자전환 160억, 현금 440억)을 출자한 바 있다. 최근 미착공 사업장 채권의 대손상각 등 PF우발채무의 현실화 가능성이 높아져 효성의 직간접적 부담이 증대될 것이라는 예상이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >