삼성전자, "신용등급 올랐는데 이자 줄 게 없네" 순현금만 15조, 사채발행 가능성 낮아…9조 하만 M&A도 현금지불

이경주 기자공개 2017-07-25 17:40:17

이 기사는 2017년 07월 21일 17시00분 thebell에 표출된 기사입니다

국제 신용평가사 스탠더드앤드푸어스(S&P)가 삼성전자 장기 기업신용등급과 채권등급을 상향 조정했지만 삼성전자가 누릴 수혜는 크지 않을 전망이다. 삼성전자가 기존 발행한 장기 사채는 규모가 크지 않을 뿐더러 모두 고정금리라 이번 상향조정 영향권 밖에 있다. 삼성전자가 순현금만 15조 원을 보유하고 있어 향후 사채발행 니즈도 크지 않다.스탠더드앤드푸어스(S&P)는 21일 삼성전자의 장기 기업신용등급과 채권등급을 'A+'에서 'AA-'로 상향 조정한다고 밝혔다. S&P는 "삼성전자가 우호적인 메모리 반도체 업황과 수익성 개선을 바탕으로 향후 1~2년 동안 우수한 수준의 잉여현금흐름을 창출하고 현금보유고를 늘려나갈 것으로 예상한다"고 평가했다.

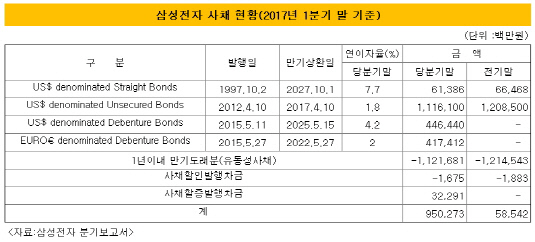

전자업계 애널리스트는 이번 등급 상향 조정이 삼성전자에 미칠 영향이 제한적이라고 분석했다. 기 발행 장기 사채는 모두 고정금리로 영향권 밖에 있다. 삼성전자는 올해 1분기 말 연결 기준 총 9502억 원 규모의 사채를 보유하고 있다.

자회사 하만(International Industries)은 지난해 5월 10년 만기(연이자율 4.2%)로 4464억 원 규모의 사채를 발행했다. 하만은 같은 달 7년 만기(2%)로 4174억 원 사채도 발행했다.

나머지는 삼성전자가 1997년 외환위기(IMF) 당시 발행한 613억 원이다. 미국법인(Samsung Electronics America)이 발행한 사채 1조1161억 원은 올 4월 만기라 집계에서 제외됐다. 미국법인은 이를 모두 상환했을 것으로 추정된다.

|

신용등급 상향은 삼성전자가 앞으로 발행할 사채와 관련이 있다. 하지만 삼성전자가 오래 전부터 현금성자산이 차입금을 상회하는 순현금(현금성자산-차입금) 시대를 열고 있어 사채발행 니즈가 크지 않다.

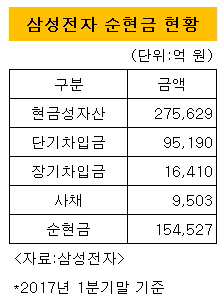

올해 1분기 말 기준 삼성전자 현금성자산은 27조5629억 원에 달한다. 같은 기간 단기차입금 9조5190억 원, 장기차입금 1조6410억 원이며 회사채 9503억 원을 모두 현금성자산에서 빼도 15조4527억 원(순현금)이 남는다. 대규모 투자나 인수합병(M&A)을 자체적으로 해결할 수 있을 정도로 곳간이 풍성하다. 실제 삼성전자는 9조 규모의 하만을 인수할 때도 대금 전액을 자체 현금으로 지불했다.

삼성전자가 총수 부재로 당분간 대형 M&A 추진이 어려워진 것도 사채발행 니즈를 더욱 낮게 하고 있다. 전자업계 관계자는 "삼성전자 신용등급이 높아진 것은 좋은 소식이지만 풍성한 현금창출 능력 탓에 영향은 제한적일 것"이라며 "총수 부재로 당분간 M&A 추진도 어려워 사채 발행 가능성은 더욱 낮다"고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [유증&디테일]'초음파 DDS 선두' 아이엠지티, 임상시험 150억 조달

- 엠케이전자, '반도체 후공정 1위' ASE 어워드 수상

- [AACR 2025 프리뷰]신약 개발 속도내는 제이인츠바이오, 연구 2건 출격

- [AACR 2025 프리뷰]국내 항암 신약 투톱 유한양행·한미약품, '최다' 기록 쓴다

- 뉴로바이오젠, 6.5조 L/O에 1% 마일스톤…상업화 '관건'

- [제약사 개발비 자산화 점검]한미약품, '비만약' 28억 신규 산입…내년 출시 기대감 반영

- [AACR 2025 프리뷰]항암 신약 글로벌 진출 필수 관문, 커지는 K-바이오 존재감

- 2000억 현금 보유 일성아이에스, 부동산 베팅 '요양원' 발판

- OCI홀딩스, 부광약품 '유증' 활용법 '실권주·신주증서'

- [제약사 개발비 자산화 점검]신약보단 우주, 보령의 R&D 가치 단 150억 '카나브' 뒷배