메가박스, 공격투자 vs 차입관리…A급방어 딜레마 [New Issuer]점유율 확대, 대규모 카펙스 수반…커버리지 지표 악화는 숙제

강우석 기자공개 2018-01-10 13:53:11

이 기사는 2018년 01월 08일 16:54 thebell 에 표출된 기사입니다.

국내 3위 극장체인 메가박스가 첫 신용등급으로 A급의 마지노선(A-, 안정적) 판정을 받았다. 안정적인 점유율 덕분에 A급 지위에 간신히 오를 수 있었지만, 차입부담이 늘고 있는 점은 변수로 지적된다.점유율을 높이려면 공격적 투자에 나서야 하지만 커버리지 지표가 악화될 수 있다는 딜레마에 봉착해 있다. 반대로 소극적 재무정책으로는 신용도를 받치고 있는 시장 지위가 흔들릴 수도 있다. 둘 사이의 접점을 찾는 것이 A급 방어의 관건이 될 전망이다.

◇ 점유율은 안정적…수익성↓·차입부담↑

메가박스는 지난달 처음으로 시장성 조달에 나섰다. 지난달 27일 사모 형태로 총 200억 원을 조달했으며 만기는 2년, 발행금리는 3.5%였다. 이번 회사채에는 발행사가 오는 6월 말부터 조기상환할 수 있는 조건도 포함됐다.

안정된 시장점유율은 강점으로 꼽힌다. 메가박스는 최근 5년 간 관객점유율은 연평균 18% 정도로 CJ CGV(48%), 롯데시네마(29%)에 이어 세 번째로 높다. 1,2위와 격차가 크지만 수년동안 꾸준한 수준을 유지하고 있다. 극장 체인 3사 점유율의 총합은 97%로 사실상 과점 시장과 다름없는 상황이다.

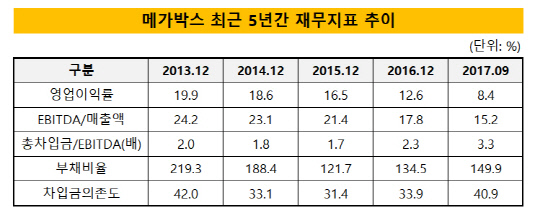

다만 수익성은 정체되고 있다. 지난해 9월말 기준 영업이익률은 8.4%로 2013년도(19.9%) 이후 4년 연속 줄어들었다. 인건비, 감가상각비 등 고정비용이 상승하면서 영업이익 규모도 줄어들게 됐다.

|

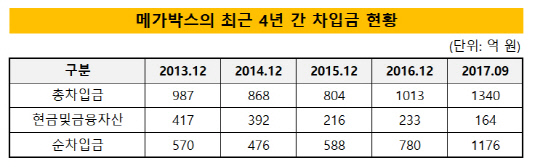

차입부담도 증가 추세다. 순차입금(총차입금-현금및현금성자산)은 작년 9월말 기준 1175억 원으로 2014년(475억 원), 2015년(588억 원) 대비 두 배 가까이 늘었다. 2015년 이후 신규 상영관 출점, 프리미엄관 신설 등으로 투자가 늘어난 까닭이다. 약 500억 원을 들여 성수동 옛 CJ대한통운 부지를 사들인 것도 한 몫했다.

산업 전망 역시 녹록치 않다. 영화진흥위원회에 따르면 2016년 관객수는 2만 1702명이었다. 전년 대비 0.1% 줄어들며 2010년 이후 처음으로 줄어든 것. 지난해 9월 기준으로도 1만 6125명에 그쳐 2년 연속 감소세를 예고했다. 관객수와 극장매출의 하락세가 두드러질 경우 메가박스의 막대한 투자는 빛이 바랠 가능성이 높다.

업계에서는 회사의 재무상태가 중장기 변수가 될 것으로 보고 있다. 메가박스는 CJ CGV, 롯데시네마 대비 직영점 비중이 낮아 당분간 투자가 불가피하다. 그룹 주력사인 중앙일보 재무부담이 높은 점도 걸림돌로 작용할 수 있다.

한 크레딧 애널리스트는 "2015년 이후 거듭되고 있는 투자가 실적으로 이어져야 현재 수준의 등급을 유지할 수 있을 것"이라며 "관객수 감소에 업계 실적 자체가 쪼그라들 경우 차입부담이 신용도에 영향을 줄 수 있다"라고 말했다. 그는 또 "1,2위 양강구도가 견고해서 투자한만큼의 성과가 나올 지도 의문"이라고 덧붙였다.

한국신용평가는 메가박스의 첫 회사채 신용등급을 'A-, 안정적'으로 매겼다. 국내 영화상영관 시장에서의 안정된 지위와 양호한 수익구조를 높이 평가했지만 늘어난 설비투자 부담은 주시해야 할 요소로 지적했다.

|

◇ "5년간 점유율 30%로 확대"…2021년 IPO 예정

메가박스는 1999년 설립됐으며 2011년 씨너스(CINUS)와 합병해 규모를 키웠다. 2015년 맥쿼리펀드와 제이콘텐트리 간의 갈등이 해소되면서 경영권 분쟁이 종결됐다. 현재 최대 주주는 방송콘텐츠 제작회사인 제이콘텐트리(지분 77%)다. 제이콘텐트리는 중앙미디어네트워크의 중간 지주사며 JTBC 콘텐츠허브와 메가박스를 자회사로 두고 있다.

5년 후에는 점유율을 30%까지 높이는 것이 목표다. 직영관 34개를 순차적으로 출점해 현재 점유율에서 10%포인트 가량 끌어올리겠다는 것. 국내 10위 수준인 영화배급사업을 확대하고, 영화체인과 시너지 효과가 기대되는 식음료 사업에도 진출할 예정이다.

최근엔 사모투자펀드(PEF) 투자를 유치하기도 했다. 제이콘텐트리는 지난해 9월 포레스트파트너스를 대상으로 400억 원 어치 교환사채(EB)를 발행했다. 교환 대상은 제이콘텐트리가 보유한 메가박스 주식 6.92%였다. 제이콘텐트리는 이 과정에서 2021년 4월30일 이전에 메가박스를 상장하기로 약속한 바 있다.

투자은행(IB) 업계 관계자는 "당시 메가박스 지분가치는 약 6000억 원 수준"이라며 "IPO 시점까지 CJ CGV와 비슷한 수준인 1조 원 수준까지 몸값을 높이겠다는 목표을 갖고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [코스닥 상장사 매물 분석]'투믹스 지분 70% 확보' 수성웹툰, 우회상장 가능성은

- [i-point]에스넷시스템, '쌍용레미콘 통합정보시스템' 전환 지원

- [i-point]아이티센 지원 '라잇웨잇', 중기부 '팁스' 최종 선정

- 농금원 "2027년까지 농식품펀드 1조원 추가 조성"

- 머스트운용, 영풍에 주주제안 "자사주 소각하라"

- 코스닥 장수기업의 '뚝심'

- 'MBK 투자처' 메디트, 3Shape와 특허 소송 종결 합의

- [i-point]덕산그룹, 채용 연계형 외국인 유학생 동계 인턴십 모집

- 조병규 행장 연임 불발, 차기 우리은행장 '안갯속'

- [여전사경영분석]한국캐피탈, 업황 악화에도 순이익 경신…빛 본 다각화 효과