KTB네트워크·미래에셋벤처 IPO, 주관사 선정 '촉각' [Weekly Brief]지난주 최종 PT...SK루브, 거래소 예심 통과 유력

민경문 기자공개 2018-03-27 13:25:35

이 기사는 2018년 03월 26일 07시33분 thebell에 표출된 기사입니다

국내 벤처캐피탈 두 곳의 상장 주관사 선정에 업계의 관심이 쏠리고 있다. 미래에셋벤처투자와 KTB네트워크가 그 주인공으로 각각 프레젠테이션(PT) 심사까지 마쳤다. 그 동안 주관사 선정을 둘러싸고 치열한 눈치싸움을 벌여왔던 미래에셋그룹과 KTB그룹이다.◇미래에셋벤처·KTB네트워크, 19·20일 최종 PT

미래에셋벤처투자는 지난 19일 IPO 주관사 선정을 위한 최종 PT를 진행했다. 대신증권과 삼성증권, KB증권 등 3곳의 회사가 이 자리에 참여했다. 최현만, 조웅기 대표이사를 비롯한 미래에셋대우 임직원들은 현장에 참석하지 않았다. 2016년 말 기준 미래에셋벤처투자 최대주주는 미래에셋대우(76.79%)다.

당초 미래에셋벤처투자는 이들 증권사와 함께 NH투자증권, 한국투자증권, 신한금융투자 등 총 6곳에 주관사 선정을 위한 입찰제안요청서(RFP)를 발송했다. PT 기회를 받은 삼성증권과 KB증권의 경우 최근 미래에셋대우의 신형 우선주 증자를 맡았다는 점이 일정 부분 영향을 미쳤을 전망이다.

동종 업계 다른 회사의 상장을 주관 중인 IB들은 배제한 것 아니냐는 의견도 나온다. 신한금융투자와 NH투자증권은 각각 이앤인베스트먼트, 네오플럭스 주관 업무를 맡고 있다. 한국투자증권의 경우 계열 창투사(한국투자파트너스)가 있다는 점이 아킬레스건으로 작용했을 수 있다.

KTB네트워크도 지난 20일 상장 주관사를 뽑기 위한 마지막 PT를 실시했다. NH투자증권과 미래에셋대우, 한국투자증권, KB증권, 삼성증권, 대신증권, 키움증권 등이 대거 참여한 것으로 알려졌다. 최근 상장을 공식화한 벤처캐피탈 가운데 가장 규모가 크다는 점에서도 업계의 관심을 끌고 있다.

|

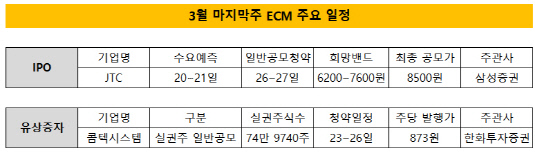

26~27일에는 일본 면세점 기업 JTC의 공모주 청약이 예정돼 있다. 상장주관사는 삼성증권이다. 올해 첫 해외 기업 상장이자 일본 기업으로는 6년 만의 국내 IPO라는 점이 관전 포인트다. 앞서 수요예측에서는 희망 공모가 범위 상단을 넘는 8500원에 공모가가 결정됐다.

이번 주에는 SK루브리컨츠 상장을 위한 거래소 예심 통과가 유력해 보인다. 예심 청구는 지난달 26일 이뤄진 바 있다. 패스트트랙(Fast-track, 상장심사 간소화)을 적용 받아 심사 기간을 최소화시킬 계획이다. 해외 트랜치가 있어 135일룰(Rule)에 얽매이지 않도록 4월 말까지 상장을 마무리한다는 계획이었다.

SK이노베이션 관계자는 "거래소 상장 예심이 통과되면 내달 3일 증권신고서를 제출할 계획"이라고 말했다. 상장은 SK루브리컨츠의 신주 발행과 SK이노베이션의 구주 매각을 혼합하는 방식으로 이뤄질 전망이다. 신고서에 담길 예상 공모가 밴드 등에 시장의 이목이 집중되고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 디앤씨미디어, 보다 끈끈해진 넷마블 관계

- [애경그룹 리밸런싱]AK홀딩스, 유동성 압박 속 추가 매각 카드 꺼낼까

- [애경그룹 리밸런싱]애경산업 '경영권 프리미엄' 145% 기대 근거는

- [애경그룹 리밸런싱]매물로 나온 애경산업, 인수 후보군은

- [애경그룹 리밸런싱]애경산업 매각, 유동성 넘어 지배구조 정리 '시그널'

- [오너가 무브먼트]서울식품 서인호, 지배력 확대…오너 4세 등장 '눈길'

- 더본코리아, 생산시설 초과 가동…수요확대 대응 과제

- '버거킹' BKR, 최대 실적에도 치솟은 부채비율 '왜?'

- 훨훨 나는 올리브영, 지분투자 성적표는

- 이수진 야놀자 대표 "글로벌 AI 기업과 협업 확대"