에이치엘비, 메자닌 465억 발행…운용사 '줄섰다' 앵커투자자 나선 히스토리자문…타임·브레인 등 5곳, 헤지펀드 편입

이충희 기자공개 2018-07-02 11:06:41

이 기사는 2018년 06월 29일 10시49분 thebell에 표출된 기사입니다

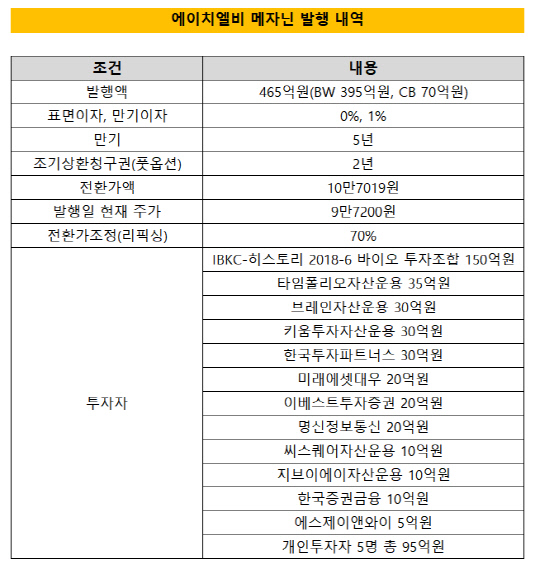

에이치엘비가 지난해에 이어 대규모 메자닌 발행을 통해 자금 조달에 성공했다. 이번 메자닌에는 전년 대비 자산운용사들이 투자에 다수 참여하며 발행 규모를 키운 것으로 나타났다.29일 금융투자업계에 따르면 에이치엘비는 전날 이사회를 열고 신주인수권부사채(BW) 395억원, 전환사채(CB) 70억원 등 총 465억원에 달하는 메자닌을 발행하기로 결정했다.

에이치엘비는 지난해 7월에도 280억원 어치 CB를 발행했었다. 당시 전환가액은 1만4442원으로 다음달 31일부터 주식 전환이 가능하다. 최근 주가가 10만원 안팎으로 크게 올라 있어 투자자들은 큰 차익을 기대하게 됐다. 당시 자산운용업계에서는 타임폴리오자산운용과 히스토리투자자문만 투자에 참여했고 대부분 벤처캐피탈들이 인수해갔다.

이번 메자닌은 자산운용사와 자문사들의 투자가 크게 늘었다. IBK캐피탈과 신기술투자조합을 결성한 히스토리투자자문(150억원 투자)은 직접 앵커투자자로 나서 발행을 이끌었다. 타임폴리오(35억원), 키움투자(30억원), 브레인(30억원), 씨스퀘어(10억원), 지브이에이(10억원) 등 운용사는 물론 미래에셋대우(20억원), 이베스트투자증권(20억원) 등 증권사들도 인수에 참여했다. 이 밖에 지난해 CB 투자에도 참여했던 한국투자파트너스가 총 30억원을 또다시 인수했다.

자산운용사들은 대부분 운용중인 헤지펀드에 이번 메자닌을 나눠 담았다. 타임폴리오운용은 '타임폴리오 The Time-M' 등 총 6개 헤지펀드에 골고루 편입시켰다. 브레인자산운용은 '브레인 코스닥벤처 1호' 등 2개 펀드에, 씨스퀘어와 지브이에이는 각각 '씨스퀘어 드래곤멀티', '지브이에이 Mezz-V'에 편입시켰다. 브레인자산운용은 에이치엘비가 벤처기업 투자 대상에 포함되지는 않지만 코스닥 벤처펀드의 수익률 제고를 위해 해당 펀드에 편입시켰다.

에이치엘비가 이번 메자닌을 CB와 BW로 나눠 발행키로 결정한 것은 회사 정관 상 CB 발행 한도가 모두 소진됐기 때문이다. 이에 CB와 다를바 없는 비분리형 BW로 추가 발행하기로 결정했다.

표면이자와 만기이자는 각각 0%, 1%로 결정돼 전년과 동일했다. 전환가액은 10만7019원, 전환가조정(리픽싱)은 최초 전환가액의 70%까지 하향시킬 수 있도록 했다. 올 상반기 메자닌 시장이 발행사 우위 판도로 기울었다는 점에 비춰보면 나쁘지 않은 투자 조건으로 평가된다.

다만 조기상환청구권(풋옵션) 기간은 발행 후 2년으로 전년 대비 1년 늘었다. 주가가 최근 1년 사이 크게 올라 있다는 점은 업사이드 기대감을 다소 낮추는 요인으로 평가된다. 주식 전환청구 기간은 발행 후 1년 뒤인 내년 6월 말부터 시작된다.

자산운용사 관계자는 "에이치엘비의 주가가 최근 크게 오른 것은 사실이지만 아직까지 상승 여력이 더 있을 것으로 보고 투자한 것"이라며 "전환가를 70%까지 하향시킬 수 있다는 점이 매력"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"