케이뱅크, 자본확충 발만 '동동' 우리은행·DGB 대주주 참여 고민, 지분규제 완화 여부 불투명

김선규 기자공개 2018-07-02 11:21:03

이 기사는 2018년 06월 29일 15시06분 thebell에 표출된 기사입니다

케이뱅크의 자본 확충 부담이 늘어나고 있다. 1500억원 규모의 유상증자에 나서고 있지만 예정대로 자본을 확보할 수 있을지 미지수다. 또한 우리은행과 DGB금융지주에게 대주주 참여를 제안했지만 진척이 더딘 상황이다. 정부가 인터넷전문은행 활성화를 위해 현행 지분규제 완화를 규제혁신 과제를 다룰 예정이지만 국회 입법 논의 등을 거쳐야 하기 때문에 실제 규제가 풀리기까지는 상당한 시간이 필요할 것으로 보인다.

|

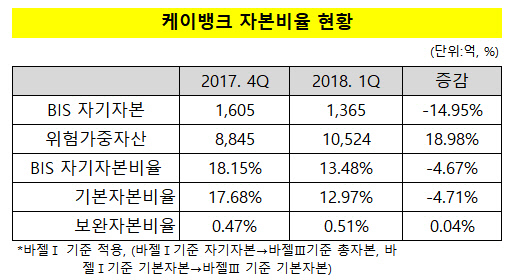

케이뱅크의1분기 경영현황에 따르면 자기자본비율(바젤Ⅲ기준 총자본비율)은 3월말 기준 13.48%으로 전분기 대비 4.67%포인트 하락했다. 자본비율 급락은 위험가중자산(RWA) 급증에서 비롯됐다. 대출자산이 늘어나면서 덩달아 RWA도 증가했다. 지난해 말 8845억원이었던 RWA는 1조524억원으로 18.9% 급증했다.

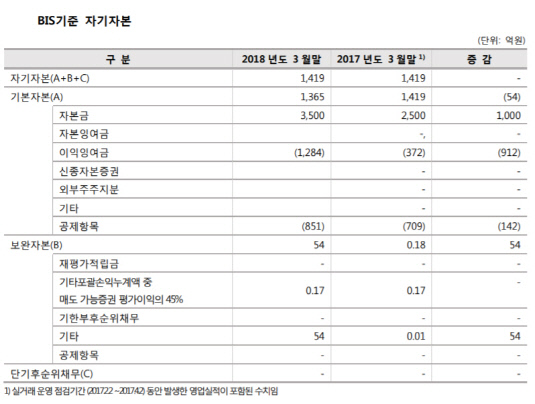

적자 규모가 확대된 것도 자본비율 하락에 주요 요인으로 꼽힌다. 이자부자산에서 134억원의 순익을 거둬들였지만, 834억원의 일반관리비가 발생하면서 적자 규모가 늘었다. 이자수익이 판관비를 상쇄하지 못한 탓에 이익잉여금 적자규모는 1092억원에서 1284억원으로 늘어나면서 기본자본량을 감소시켰다.

케이뱅크는 자본비율 방어에 나서기 위해 유상증자 카드를 꺼내들었다. 증자를 통해 기초체력을 다진 뒤 신규금융상품을 선보이면서 이자부자산을 확대한다는 계획이다. 문제는 예정대로 유증에 성공할 수 있느냐다. 과거 유증 과정을 보더라도 실권주 발생 등으로 증자계획과 실제 증자규모가 달랐기 때문이다. 일부 주주들의 증자 불참과 의견 충돌로 증자가 순조롭게 진행되지 않았다.

유상증자가 예정대로 모집되더라도 추가 증자는 불가피하다는 게 대체적인 시각이다. 시장 안팎에서는 케이뱅크가 B/S상 자기자본이 1조원까지 늘려야 정상적인 경영활동이 가능하다는 지적이다.

업계 관계자는 "은행업 특성상 규모의 경제를 어느 정도 달성해야 순익이 발생한다"며 "자본을 늘려야 이자부대출자산을 늘려 이익을 창출할 수 있고, 설립 초기 비용과 수수료 손실 부담에서 벗어나 정상적인 영업활동이 가능할 것으로 보인다"고 설명했다.

케이뱅크는 추가 증자를 통한 안정적인 자본확충을 위해 우리은행과 DGB지주 측과 대규모 증자 방안을 협의 중이다. 10여개 주주들의 지분관계가 얽혀 있어 자본확충에 어려움을 겪고 있는 케이뱅크는 우리은행과 DGB지주 등 금융주력사를 대주주로 하는 지배구조 개편안을 검토하고 있다. 50%이상의 지분을 가진 최대주주 중심으로 지배구조를 단순화해 안정적인 유상증자를 추진하기 위해서다.

|

다만 우리은행과 DGB지주는 지주사 전환과 하이투자증권 인수 문제로 발이 묶여 있어 지금 당장 케이뱅크 대주주 참여가 사실상 여의치 않은 상황이다. 우리은행은 지주사 전환이 마무리되는 연말이나 내년 초에 대주주 참여가 가능하다는 입장을 내비친 것으로 알려졌다. DGB지주 또한 1년 가까이 자회사 편입 승인을 받지 못한 하이투자증권 인수를 마무리한 뒤 주주참여를 검토해보겠다는 생각이다.

최근 대통령 주재 2차 규제혁신 점검회의에서 인터넷전문은행 지분 규제 완화가 핵심 이슈로 떠올랐지만 실제 규제가 풀릴지는 미지수다. 정부가 규제 완화에 긍정적인 답변을 내놓더라도 국회 입법논의 등을 거쳐야 하기 때문에 상당한 시간이 소요될 것으로 보인다.

업계 관계자는 "케이뱅크의 경우 지금 당장 자본확충이 필요한데 증자를 할 수 있는 통로가 사실상 막혀 있는 상태"라며 "카카오뱅크가 한국투자금융의 지원사격에 힘입어 공격적인 자산확대 전략을 통해 적자규모 축소와 수수료손실 하향안정화를 이뤘다는 점에서 케이뱅크의 자본확충을 주도할 수 있는 최대주주 확보가 시급한 과제로 보인다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >