[영상콘텐츠업 리포트]'제작·유통 겸비' JTBC스튜디오, 그룹사 효자노릇 '톡톡'제이콘텐트리, 지분 60.6%까지 늘려…시너지 효과 노려

조영갑 기자공개 2020-04-14 07:40:58

[편집자주]

'오스카 4관왕'에 오른 기생충 이후 한국 영상 콘텐츠를 바라보는 세계의 시선이 바뀌기 시작했다. 넷플릭스 등 OTT의 영향으로 언어의 장벽을 뛰어넘어 세계 곳곳에 ‘K-Contents’가 침투하고 있다. 여기에 코로나19 사태로 '언택트 소비' 문화가 확산되면서 영상 콘텐츠의 가치를 재입증해주고 있다. 더벨은 제2의 부흥기를 맞이할 한국 영상 콘텐츠 산업의 전방에서 활약하는 기업을 조명해 발전상을 그려보고자 한다.

이 기사는 2020년 04월 10일 10시20분 thebell에 표출된 기사입니다

최근 사명을 바꾸면서 종합 콘텐츠 스튜디오(제작사)로 거듭나고 있는 JTBC스튜디오가 그룹사 내에서 효자 노릇을 하고 있다. 양호한 실적을 바탕으로 주력 계열사인 제이콘텐트리와 함께 콘텐츠 제작 및 유통부문에서 쌍끌이에 나서고 있다. JTBC스튜디오는 올해 2월 JTBC콘텐트허브에서 간판을 새로 달고, 유통사에서 드라마 및 영화 콘텐츠 제작, 유통, 마케팅 조직을 내부에 갖춘 종합 콘텐츠 플랫폼으로의 전환을 알렸다. 아울러 중앙미디어그룹은 주력 계열사인 제이콘텐트리와 JTBC스튜디오 등의 지분구조 변화를 꾀했다.

JTBC스튜디오는 올해 2월 JTBC콘텐트허브에서 간판을 새로 달고, 유통사에서 드라마 및 영화 콘텐츠 제작, 유통, 마케팅 조직을 내부에 갖춘 종합 콘텐츠 플랫폼으로의 전환을 알렸다. 아울러 중앙미디어그룹은 주력 계열사인 제이콘텐트리와 JTBC스튜디오 등의 지분구조 변화를 꾀했다.핵심은 지배력 강화다. 그룹사의 지주사 역할을 하는 중앙홀딩스는 자회사 제이콘텐트리의 3자배정 유상증자에 참여해 197만8173주를 추가로 확보하고, 대신 보유하고 있던 손자회사 JTBC스튜디오의 지분 1000만주를 제이콘텐트리에 현물출자 방식으로 넘겼다. 현물출자가액은 약 790억원 수준이다. 일종의 내부 지분 스와프를 단행한 셈이다.

이 거래로 중앙홀딩스는 제이콘텐트리 지분율을 33.4%에서 41.37%로 올렸고, 제이콘텐트리는 JTBC스튜디오 지분율을 41.4%에서 60.6%까지 높였다. 피지배회사에 대한 지배력을 강화하는 동시에 실적 상승세를 보이는 JTBC스튜디오를 활용해 콘텐츠 제작과 유통망을 강화하겠다는 목적으로 분석된다. 상승한 지분율만큼 지배순이익이 증가하는 것도 순기능이다. JTBC스튜디오를 통해 전체적인 상승작용을 꾀하는 모양새다.

◇드라마 제작 + 유통망 갖춘 매력적인 툴

JTBC스튜디오는 드라마 제작 분야에서 괄목할 만한 성장을 보인다. JTBC라는 강력한 플랫폼을 바탕으로 드라마 사업부문 '드라마허브'가 히트작을 잇달아 내놓고 있다. 전환점은 2014년 드라마 '밀회'다. 배우 김희애의 복귀작인 이 작품은 최고시청률 5.4%를 기록하면서 화제를 모았다. 당시 종편이 지상파보다 열세인 상황에서 5%대 시청률은 이례적인 성과로 평가됐다.

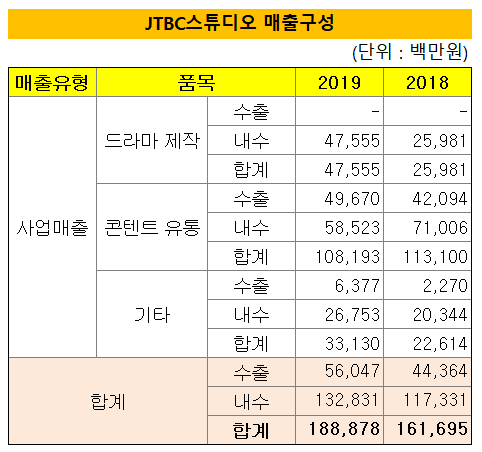

이후 2017년 힘쎈여자 도봉순(9.7%), 품위있는 그녀(12.1%), 밥 잘 사주는 예쁜 누나(7.3%) 등으로 10% 대의 시청률을 보이면서 제작 능력을 검증받은 JTBC스튜디오는 2018년 방영된 SKY캐슬이 24%의 시청률을 기록하면서 비지상파 역대 최고 시청률을 기록했다. 당시 75억원의 제작비가 투입된 이 드라마를 통해 JTBC스튜디오 측에 방영수익, 넷플릭스 판권수익, 광고료 등 막대한 순익을 안겼다. SKY캐슬에 힘입어 JTBC스튜디오의 드라마 부문 매출은 2018년 260억원에서 2019년 476억원으로 1년 만에 76% 성장했다.

무엇보다 JTBC스튜디오의 힘은 콘텐츠 유통부문에서 나온다는 게 업계의 평가다. JTBC스튜디오는 방송사 JTBC와 콘텐츠 사용계약을 맺고, 내부에서 생산되는 콘텐츠를 전문적으로 유통하고 있다. JTBC 방영 드라마, 예능 등의 프로그램이 대상이다. 일본, 중국, 대만 등 해외시장에는 '볼륨딜' 형태로 판매한다. 드라마 경우 16부작, 예능의 경우 특정 시즌으로 엮어 판매하는 형태다.

무엇보다 JTBC스튜디오의 힘은 콘텐츠 유통부문에서 나온다는 게 업계의 평가다. JTBC스튜디오는 방송사 JTBC와 콘텐츠 사용계약을 맺고, 내부에서 생산되는 콘텐츠를 전문적으로 유통하고 있다. JTBC 방영 드라마, 예능 등의 프로그램이 대상이다. 일본, 중국, 대만 등 해외시장에는 '볼륨딜' 형태로 판매한다. 드라마 경우 16부작, 예능의 경우 특정 시즌으로 엮어 판매하는 형태다.2018년 유통부문으로만 1131억원의 매출액이 발생했다. 2019년 1082억원으로 소폭 감소했으나 해외 매출 비중은 상승했다. 경쟁사인 스튜디오드래곤이 해외 매출을 확대하고 있는 상황에서 고무적인 현상으로 평가된다. 해외매출은 2018년 420억원으로 40% 비중이었으나 2019년 500억원으로 약 10%포인트 상승했다.

드라마 제작 부문에서 제이콘텐트리와 함께 '쌍끌이'로 시장을 선도하면서 유통망을 강화해 매출액을 지속해서 확대해 나간다는 전략이다. JTBC스튜디오는 2017년 매출액 1270억원, 영업이익 80억원에서 2018년 매출액 1617억원과 영업이익 71억원, 2019년 매출액 1889억원과 영업이익 140억원을 기록하는 등 성장세를 이어가고 있다. 특히 해외판권 매출 등이 늘면서 영업이익은 2배 성장했다.

제이콘텐트리가 최근 JTBC스튜디오의 지분을 60.6%까지 높혔기 때문에 모기업의 지배순이익(당기순이익) 역시 비례해 증가할 전망이다. 2019년 제이콘텐트리의 당기순이익은 106억원 수준이다.

◇IPO 가능성, "충분하다" vs "니즈가 없다" 엇갈려

다만 영화부문의 성장은 다소 시간이 걸릴 것으로 보인다. JTBC스튜디오는 2019년 말 영화제작 배급사인 비에이엔터테인먼트를 312억원, 영화제작사 퍼펙트스톰필름을 170억원에 인수했다. 드라마허브를 주축으로 한 드라마제작과 영화제작을 내부화하는 식으로 종합 스튜디오를 구축하려는 계산이다. 하지만 코로나19 사태로 영화제작 투자가 얼어붙은 상황에서 당장 인수 시너지를 기대하기 힘들게 됐다.

일각에서는 JTBC스튜디오의 IPO 가능성도 점친다. 그룹사 내에 상장사가 많지 않고, 호실적을 기록하고 있어 높은 밸류에이션을 기대할 수 있기 때문이다. 업계 관계자는 "CJ ENM이 상장사의 지분을 매입하는 방식으로 계열사 편입을 한다면 중앙미디어그룹은 우량한 계열사를 직상장하는 방식을 시도할 것으로 보인다"며 "가장 가능성이 높은 기업이 바로 JTBC스튜디오”라고 밝혔다. 이와 관련해 JTBC스튜디오 측은 "당장 확인해 주기 어렵다"면서 즉답을 피했다.

반대로 현금성 자산이 100억원가량 있고, 올해 1월 모기업을 대상으로 300억원 규모의 3자배정 유상증자를 거친 만큼 IPO의 니즈가 약하다는 지적도 제기된다. 또 코로나19 사태로 인해 적자폭이 확대되고 있는 메가박스의 향배에 달렸다는 진단도 나온다. 그룹 내 다른 계열사인 메가박스중앙은 올해 4월 들어 44개의 직영점 중 12개의 문을 닫는 등 경영이 악화하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 전운 감돈 코웨이 주총, 얼라인 '집중투표제' 카드 부결

- [반전 준비하는 SK온]'가뭄에 단비', 통합법인 첫 배당 인식

- [토종 AI 반도체 생태계 분석]망고부스트, '미완의 대기' DPU 상용화 이뤄낼까

- [이사회 모니터/하나카드]성영수호, '새 CEO+기존 사외이사' 조합 택했다

- [하나금융 함영주 체제 2기]명확해진 M&A 원칙, 힘실릴 계열사는 어디

- 웰컴저축, 순이익 목표치 초과 달성…배당도 '두둑'

- [은행권 신지형도]김기홍 체제 3기, 전북·광주은행의 전국구 공략법은

- [캐피탈사 리스크 관리 모니터]KB캐피탈, 부동산PF 관리 집중…입출구 전략은

- KB금융, 자회사 기타비상무이사 선임 관행 깼다

- 롯데카드, 홈플러스 특혜 제공 어려운 이유는