여전채 P-CBO, A등급엔 그림의 떡 중견기업 기준 700억 한도, 조달비용 3% 넘어 부담…시장조달 선회

이장준 기자공개 2020-06-12 14:09:42

이 기사는 2020년 06월 10일 08시17분 thebell에 표출된 기사입니다

정부가 프라이머리 채권담보부증권(P-CBO)을 발행해 비우량 등급의 회사채와 여신전문금융채 지원에 나섰지만 여전사들의 반응은 미지근하다. 채안펀드와 마찬가지로 한도가 충분하지 않은 데다 발행금리가 높아 신용등급 A+와 A0 수준의 여전사들은 신청을 꺼리는 입장이다.10일 금융권에 따르면 기존에는 빠져있던 여전채도 이달부터는 P-CBO 지원을 받을 수 있게 됐다. P-CBO는 신용도가 낮은 기업의 발행 채권을 모아 신용보증기금의 보증을 받아 발행하는 유동화증권이다. 다만 회사채는 BB- 등급부터, 여전채는 A- 등급부터 신청이 가능하도록 조건을 달았다.

채안펀드와는 구조가 다르다. 채안펀드의 경우 각 여전사로부터 원하는 발행금리와 금액을 제출받아 입찰에 부치는 식으로 꾸려 단독 발행이 가능했다. P-CBO는 일반 회사채와 여전채, 기업어음(CP) 등을 모아 펀드로 구성한 뒤 발행사에 인수대금을 넘기는 구조다.

발행된 P-CBO 중 선순위채권은 시장에서 신보가 보증해 기관투자자에게 매각한다. 후순위채권은 신보의 보증 없이 채권을 발행한 기업이 매입한다. 매달 25일까지 신용보증기금 측에 신청하면 다음달 20일 전후로 채권을 발행, 신청한 회사에 자금을 투입하는 프로세스로 진행된다.

지난달 19일 채안펀드 발행 조건이 'AA 등급 이상'에서 'A+ 등급 이상'으로 낮아지면서 A+ 등급의 여전사는 채안펀드와 P-CBO 모두 신청이 가능해졌다. 하지만 신청 가능 금액은 여전히 한정적이다.

대기업 계열사가 아닌 중견기업 기준 P-CBO의 여전채 편입 한도는 700억원으로 확인됐다. 캐피탈사 관계자는 "채안펀드 때도 마찬가지였지만 P-CBO 역시 지원이 한정적이라 신청하지 않을 계획"이라며 "경색된 여전채 시장이 조금 풀리는 분위기라 자체 발행을 준비할 것"이라고 말했다.

한도뿐만 아니라 발행비용 부담도 크다. P-CBO가 꾸리는 펀드에는 'BB-'와 같은 투기등급 회사채도 포함되는데 부실 위험이 높은 후순위채를 매입해야 하기 때문이다.

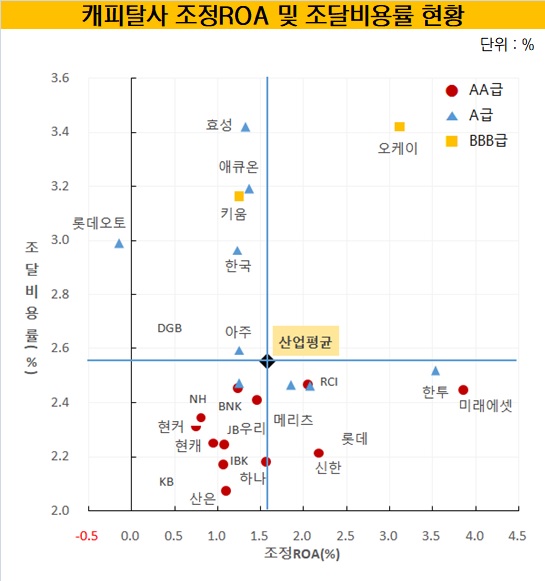

각 여전사 입장에서 P-CBO를 이용할 경우 조달 비용은 3% 중·후반대에 이른다는 전언이다. 이는 애매한 신용등급인 A+나 A0 수준의 캐피탈사들이 신청하기에는 부담되는 수준이다. 현재는 시장 발행금리가 유사한 A- 등급의 일부 캐피탈사만이 P-CBO 지원을 신청한 것으로 전해진다.

채안펀드에 이어 P-CBO도 흥행에 아쉬운 모습을 보였다는 평가가 나온다. 앞서 채안펀드에도 메리츠캐피탈, 현대카드, 현대캐피탈만 참여하면서 여전업계에서는 지원책이 무색하다는 지적이 잇따랐다. 금융위원회가 채안펀드 운용 방침에 대해 시장수급을 보완하기 위한 조치라고 밝혔듯 P-CBO 역시 발행한도나 금리에서 큰 메리트가 없다는 설명이다.

금융권 관계자는 "채안펀드와 P-CBO 운영 목적은 그 자체로 조달물량을 채우기보다는 시장의 투자심리 안정이라는 상징적인 의미가 크다"며 "신용등급이 낮은 회사채와 같은 펀드에 들어가 비용 부담이 커진 여전사들의 신청률은 높지 않을 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다

- [Sanction Radar]은행·증권 PD 15곳, '조단위' 공정위 과징금 처분 위기

- [캐피탈사 리스크 관리 모니터]IBK캐피탈, 부동산PF 자산 관리 정조준…부실 전이 사전 차단

- [8대 카드사 지각변동]신한카드 독주에 균열…삼성 1위, KB·현대 추격 본격화

- [신협 부실여신 관리 점검]참담한 성적표 받은 866개 조합, 욕심이 화 불렀다

- [보험사 기본자본 점검]손실흡수력 최상위 삼성생명, 8할이 Tier1

- [생명보험사는 지금]'넘사벽'이 되어버린 삼성생명의 고민은