크래프톤, 기업가치가 30조?…IPO 언제하나 게임주 강세, 이익폭증 겹쳐 밸류 수직상승…IB업계 주시

이경주 기자공개 2020-07-06 15:08:09

이 기사는 2020년 07월 03일 16시01분 thebell에 표출된 기사입니다

글로벌 메가히트 게임 ‘배틀그라운드’ 배출한 게임사 크래프톤 IPO(기업공개) 기업가치(밸류)가 30조원에 이를 수 있다는 분석이 IB(투자은행)업계에서 나오고 있다.코로나19가 밸류 상승 기폭제였다. IPO 밸류는 피어그룹 평균 주가수익비율(PER)에 발행사 연간 순이익을 곱해 산출한다. 그런데 올 들어 피어그룹 게임사들이 ‘언택트’ 수혜주로 각광 받으며 주가가 단기에 급등했다. 더불어 크래프톤 역시 올 1분기 만에 전년 연간 순이익 규모를 벌어들였다.

때문에 그간 거론만 돼오던 IPO(기업공개) 결정이 현실화될 수 있다는 기대감이 나온다.

◇1분기 순익 2940억, 전년 연간치 상회

IB업계는 최근 크래프톤 IPO 가능성이 한층 높아졌다고 보고 안테나를 바짝 세우고 있다. IPO 밸류를 높일 수 있는 두 가지 요인인 순이익과 피어그룹 PER이 일제히 급등했기 때문이다.

우선 순이익이 폭증했다. 크래프톤은 올 1분기 연결기준 매출 5082억원, 당기순이익 2940억원을 기록했다. 지난해 1분기에 비해 매출(2557억원)은 98.8%, 순이익(933억원)은 215.1% 늘어난 수치다. 전년 연간 순이익인 2789억원보다 많은 금액을 올 1분기 만에 벌어들였다.

배틀그라운드를 서비스하는 100% 자회사 펍지 덕분으로 추정된다. 크래프톤은 지난해 연결기준 매출 1조875억원을 기록했는데 이중 펍지 매출이 1조450억원으로 대부분을 차지한다. 지난해 펍지 순이익은 4444억원으로 크래프톤 순이익(2789억원)을 1700억원 가량 상회한다. 다른 크래프톤 자회사들이 적자를 내면서 펍지가 벌은 이익을 상쇄했다.

코로나19로 비대면 생활이 강조되면서 온라인게임에 대한 트래픽이 높아진 영향으로 풀이된다. 업계에선 크래프톤 2분기 실적은 더 좋을 것으로 추정하고 있다. 코로나19 파장이 극대화된 시기이기 때문이다.

◇피어그룹 PER 40배 넘어…IPO밸류 최소 30조

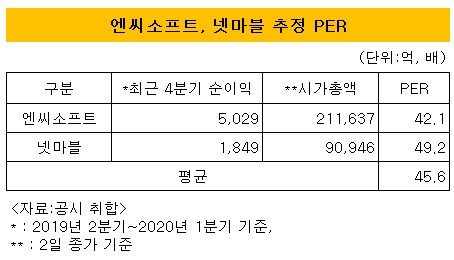

피어그룹 PER 역시 같은 이유로 동반상승했다. 크래프톤은 이익 규모가 메이저급이라 국내 게임 대장주들인 엔씨소프트와 넷마블이 유력 피어그룹으로 거론된다. 올 1분기 순이익은 이들보다 크래프톤이 오히려 더 크다.

엔씨소프트는 1월 초 65만원대였던 주가가 이달 2일 96만4000원으로 급등했다. 덕분에 시가총액도 같은 기간 14조원에서 21조1637억원으로 급등했다. 현 시가총액(21조11637억원)에 최근 4분기 동안(19년2분기~20년1분기)의 순이익(5029억원)을 적용한 PER은 42.1배에 이른다.

넷마블도 비슷한다. 최근 4분기동안 순이익(1849억원)에 이달 2일 기준 시가총액 9조946억원을 적용하면 49.2배가 된다. 피어그룹 평균 PER이 45.6배 수준이 된다.

이 같은 현황을 기반으로 크래프톤이 연내 IPO를 한다고 가정하면 최소 30조원 밸류로 평가 받을 수 있다는 것이 IB업계 시각이다. 이것도 보수적으로 추정한 값이다.

업계에선 크래프톤 올 연간 순이익이 최소 1조원은 될 것이라고 추정하고 있다. 1분기 순이익을 연환산만해도 올 연간 순이익은 1조1759억원이 된다. 2분기 이후 실적이 1분기보다 더 좋을 것으로 전망되는 점을 감안하면 보수적 추정이다. 여기에 피어그룹 PER까지 최대한 낮춰 잡아 30배라고 가정했다. 크래프톤 IPO밸류는 30조원(1조원*30배)이 된다.

◇카카오게임즈·미투젠 등 잇딴 등판…물들어 올 때 노젓자

코로나19 파장은 장기화되고 있긴 하지만 백신개발이 되면 일순간에 종식될 악재다. 때문에 게임주가 각광 받고 있는 현재 증시 분위기를 타 대어급 게임사들이 잇따라 IPO 도전장을 내고 있다. 2조~3조원 밸류가 거론되는 카카오게임즈는 상장예비심사를 청구했다. 미투젠도 올 하반기 청구를 계획하고 있다.

크래프톤 역시 비슷한 판단을 하고 있을 수 있다는 게 IB 시각이다. 다만 현재까지 주관사 선정 움직임은 없다. 물밑 영업전은 치열하게 전개되고 있을 것으로 추정된다.

크래프톤이 등판하면 최근 IPO시장을 뜨겁게 달군 SK바이오팜보다도 큰 대어급 IPO가 된다. SK바이오팜은 상장 첫날 종가가 12만7000원으로 공모가(4만9000원)를 크게 상회했다. 하지만 2일 종가기준 시가총액은 12조9217억원으로 크래프톤 예상 밸류를 크게 밑돈다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오, AI 신약개발 스타트업 성장 돕는다

- [i-point]바이오솔루션, ‘KOREA LAB 2025’ 참가 "동물실험 미래 제시"

- [i-point]시노펙스, 국책과제로 탄소 저감형 필터·시스템 개발 착수

- 인천 용현·학익지구 '시티오씨엘 7단지' 이달 분양

- NH아문디운용, '피지컬AI' 선점…연금시장 포커스

- [코스닥 상장사 매물 분석]이미지스, 재매각 대신 경영 정상화 '방점'

- [코스닥 신사업 '옥석가리기']리트코 품은 아이즈비전, 통신 넘어 환경 사업 확대

- '본업 순항' 파라텍, 외부투자 실패 '옥의 티'

- [i-point]'FSN 계열' 부스터즈, 어닝 서프라이즈 달성

- [감액배당 리포트]OCI 감액배당, OCI홀딩스만 덕봤다