[불붙는 FMM 국산화 대전]무형자산 늘린 풍원정밀, 양산 자신감?⑤연구개발비 40억 자산화, IPO 앞두고 고객사 테스트 결과 '변수'

조영갑 기자공개 2020-08-05 08:57:29

[편집자주]

파인메탈마스크(FMM)는 유기발광다이오드(OLED) 패널의 성능을 결정하는 핵심소재다. 다이닛폰프린팅(DNP) 등 일본 기업이 글로벌 시장을 장악하고 있다. 국내 시장만 5000억원 규모로 추정된다. 그간 일본 기업이 장악해왔던 이 시장에 국내 기업들이 최근 도전장을 내밀었다. 일부 기업들은 정부 국책과제 수행 대상으로 선정돼 '국산화 기업' 타이틀 획득을 위해 내년까지 경쟁을 벌인다. 더벨은 FMM 개발에 역량을 집중하고 있는 국내 기업들을 조명해 본다.

이 기사는 2020년 08월 03일 15:55 thebell 에 표출된 기사입니다.

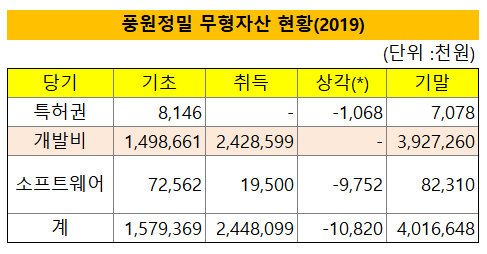

에칭 방식 파인메탈마스크(FMM)를 개발하는 '풍원정밀'이 2019년말 기준 무형자산 규모를 전년대비 두 배 이상 반영하면서 신규 프로젝트를 통한 자금 회수 가능성에 이목이 쏠리고 있다. 연구개발비를 무형자산으로 편입시킨 만큼 파일럿(Pilot) 생산 단계를 지났다는 '시그널'로 볼 수 있다는 관측이다.감사보고서에 따르면 풍원정밀의 무형자산은 지난해 말 40억원으로 전년(16억원)과 비교해 24억원 증가했다. 24억원 가운데 대부분은 연구개발비가 차지하고 있다. 2018년 연구개발비 15억원도 상각처리 없이 무형자산에 산입했다.

보통 신제품 개발 프로젝트는 'Product Planning(기획)→Design Development(설계)→ Design Validation(검증)→ Production Validation(파일럿 생산)→Mass Production(양산)' 단계를 거친다. 연구개발비를 무형자산으로 산입하는 경우는 검증을 마치고 파일럿 생산 단계에 돌입했을 때다. 그렇지 않은 경우 연구개발비를 비용으로 처리한다. 양산까지 진입해 자금 회수를 자신한다는 얘기로 볼 수 있다.

양산에 대한 자신감이 높아지면서 기업공개(IPO)를 준비한 풍원정밀의 기업가치를 두고 관심이 집중되고 있다. 업계에 따르면 1000억원 이상의 시가총액을 목표로 올해 하반기 도는 내년 상반기께 예심청구를 할 것으로 보인다. 물론 양산 단계에 접어들고, FMM 관련 매출이 본격화된다면 기업가치는 더 뛸 수 있다.

하지만 최근 몇 년간 지속된 실적 악화와 FMM 개발의 속도, 완성도 등은 여전히 과제로 거론되고 있다. FMM은 열 증착을 거치는 과정에서 일정 수준의 열팽창계수(CTE)를 갖추지 않으면 섀도마스크가 늘어나 불량이 발생한다. 파일럿 생산을 거쳤다고 해도 수율이 나오지 않으면 정식 공급할 수 없다. 풍원정밀 역시 양산시스템을 두고 점검을 계속하고 있는 것으로 알려졌다.

풍원정밀은 LG디스플레이에 OMM(오픈메탈마스크)을 공급하면서 매출액의 상당 부분을 올려 왔으나 OLED 업황이 꺾이면서 정체기를 겪고 있다. 2017년 435억원의 매출액과 16억원의 영업이익을 올린 이후 2018년 419억원의 매출액, 2억원의 영업손실로 적자 전환했다. 2019년 385억원의 매출액, 4억원의 영업이익으로 다시 반등했지만 1% 이하의 낮은 영업이익률이 기업가치 산정의 발목을 잡고 있다.

지난해말 예심 청구하려던 계획 역시 현재 주관사(대신증권)와 협의를 통해 시기를 재차 가늠하고 있는 이유다. 상장의 방식 역시 기술특례상장, 소부장 특례상장 등 다양한 옵션을 열어두고 논의하고 있다.

업계 관계자는 "상장을 앞두고 숫자(실적)가 나오지 않으면서 주관사와 풍원정밀의 고민이 커지고 있다"면서 "밸류에이션을 최대한 높이는 방향으로 시기와 방식을 정할 것"이라고 밝혔다.

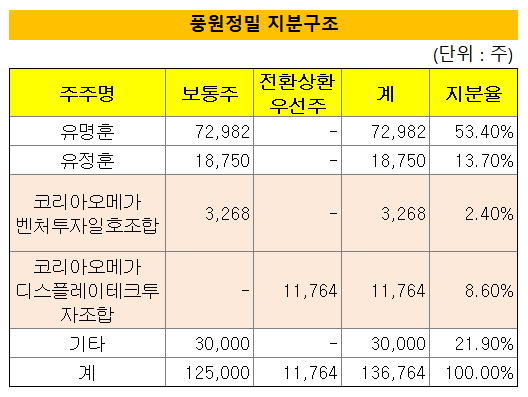

밸류에이션과 관련해선 2018년말 재무적투자자(FI)로 참여한 코리아오메가의 존재가 눈길을 끈다. 코리아오메가는 2018~2019년 잇따라 풍원정밀의 전환우선상환주(RCPS) 1만1764주(8.6%), 보통주 3268주(2.4%)를 인수하면서 11%가량의 지분을 취득했다. 총 100억원가량 투자했다. 현재 지분구조는 유명훈 대표가 7만2982주(53.4%), 특수관계자 유정훈 풍원화학 대표가 1만8750주(13.7%) 등이다. 코리아오메가는 3대주주다.

당시 시리즈C 성격의 투자에서 코리아오메가가 산정한 풍원정밀의 가치는 1000억원 미만인 것으로 알려졌다. 업계 관계자는 "약 700억~800억원대 기업가치를 산정한 거로 안다"면서 "풍원정밀의 독자적인 오픈마스크 기술력과 안정적인 공급 역량에 따른 성장 가능성을 높게 봤다"고 말했다.

결국 기업가치 산정은 주요 고객사 향 테스트 결과에 달려 있다. 결과가 긍정적으로 나와 정식 공급계약사로 계약을 맺으면 미래가치를 인정받아 '몸값'이 크게 올라갈 수 있다.

일각에서는 현재 OLED 분야 유망주들의 PER 배수에 따라 밸류에이션이 2000억 원 가까이 치솟을 수 있다고 평가한다. 최대주주 지분율이 53%에 달해 대규모 증자의 여력도 있다. 이 경우 코리아오메가는 2배 이상의 멀티플을 기록하면서 엑시트 할 수 있다.

OLED 섹터 유사 기업의 PER 배수는 저배수 혹은 고배수 ‘아웃라이어(outlier)’를 제외하고, 15배 수준에서 25배 수준으로 형성돼 있다. 기업 규모(매출액, 영업이익) 등이 유사한 기업 중 가장 최근인 6월 상장한 엘이티의 경우 15.82배, 디바이스이엔지의 경우 19.37배, 램테크놀러지의 경우 24.42배 정도로 PER가 형성돼 있다.

2019년 풍원정밀의 순이익(-16억원)을 일반적으로 기업가치를 산출하는 공식(순이익*PER 배수)에 대입하면 ‘2000억원 밸류’는 현실적으로 어렵지만, 고객사와의 공급계약이 맺어진다면 이야기는 달라진다. 이 때문에 미래이익을 두고 평가하는 기술특례상장의 가능성도 높게 점쳐진다.

업계 관계자는 "(고객사와 계약을 체결하면) 연 4000억~5000억원 수준의 시장에서 상당 부분을 안정적인 매출로 가져갈 수 있기 때문에 풍원정밀의 기업가치는 크게 올라갈 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

- [thebell note]카카오뱅크와 시중은행의 엇갈린 선택