SKC, '끝난듯 끝나지 않은' 사업구조 개편 SKC솔믹스 100% 자회사 편입 발표, SK바이오랜드 매각도 추진

김성진 기자공개 2020-08-14 10:32:32

이 기사는 2020년 08월 12일 15시59분 thebell에 표출된 기사입니다

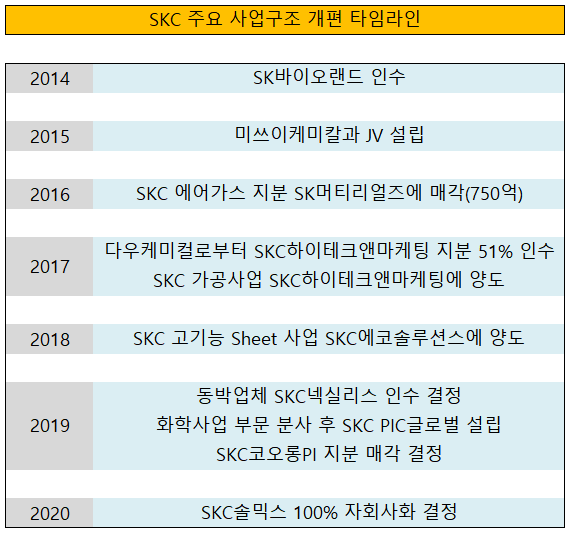

SKC는 최근 몇 년간 '변혁'이라고 표현할 수 있을 정도로 과감한 사업구조 개편 작업을 추진해왔다. 특히 주력인 화학사업 일부를 매각하고 미래 모빌리티 신사업의 하나인 동박 사업에 대규모 베팅을 했다. 현재 SKC의 모습은 5년 전과 비교하면 다른 회사라고 할 만한 수준이다.업계에서도 큰 틀에서의 SKC 사업구조 개편은 마무리 단계에 접어들었다는 평가가 나온다. 다만 일부 사업은 여전히 조정될 가능성도 존재한다. SKC가 12일 SKC솔믹스를 100% 자회사로 편입시키겠다고 발표한 것도 아직 진행 중인 사업구조 개편의 일환이다.현재 화장품 원료 업체인 SK바이오랜드 매각도 추진 중이다.

◇'모빌리티'·'반도체'에 찍힌 방점

SKC가 사업구조 개편 작업에 시동을 걸기 시작한 건 6년 전 부터다. SKC는 2014 SK바이오랜드 인수를 결정하며 화장품 및 의약품 원료 사업에 진출했다. 화장품 분야에 대한 갑작스런 투자는 아니었다. SKC는 2007년 130억원 지분 투자를 시작으로 2대주주로서 경영에 참여해왔고 성장성을 높게 평가해 100% 인수를 확정지었다.

인수 후 크고 작은 M&A 작업들이 이어졌다. 2015년 SKC는 미쓰이케미칼과 손잡고 MCNS(미쓰이케미칼앤드에스케이씨폴리우레탄)라는 폴리우레탄 조인트벤처(JV)를 설립했다. 이는 폴리우레탄 사업 성장성을 높게 평가한 SKC가 세계 시장에서 경쟁력을 유지하기 위해 내린 선택이었다.

2016년에는 SK에어가스 지분 매각과 SKC라이팅 흡수합병 등의 변화가 있었다. 구체적으로 SKC는 SK에어가스 지분 전량(80%)을 그룹 계열사인 SK머티리얼즈에 750억원에 매각했고, 100% 지분을 보유하고 있던 LED조명 제조 자회사 SKC라이팅을 흡수합병했다. 또 이듬해에는 미국 종합화학업체 다우케미컬과 공동으로 운영해오던 SKC하이테크앤마케팅의 지분 51%를 사들여 100% 자회사로 편입시켰다.

회사의 정체성을 새롭게 규정할 만한 변화는 바로 지난해 일어났다. 오랜 기간 주력 사업으로 키워오던 화학사업 규모를 줄이는 동시에 '모빌리티'라는 새로운 사업분야 개척에 나선 것이었다.

SKC는 지난해 6월 전지용 동박 제조업체인 SK넥실리스(옛 KCFT)를 1조2000억원에 인수하기로 결정했다. 1조2000억원은 당시 SKC 전체 자산의 약 30%에 해당하는 금액으로 SKC 입장에서는 회사의 명운이 달린 '빅딜'과도 같았다.

SKC '빅딜'은 여기서 멈추지 않았다. 이번에는 인수가 아니라 매각 '빅딜'이었다. SKC는 SK넥실리스 인수를 결정한지 2개월도 채 안 된 시점에서 화학사업 부문 분사 계획을 내놨다. 구체적으로는 화학사업 분사 후 쿠웨이트 석유화학사인 PIC(Petrochemical Industries Company)와 합작사 SK 피아이씨글로벌(picglobal)을 설립한다는 내용이었다. SKC는 PIC에 화학사업부문 지분 49%를 매각하고 약 5400억원의 현금을 마련했다. 또 SKC는 SK넥실리스 인수 자금을 마련하기 위해 화학사업과 SKC코오롱PI 지분 매각도 결정했다.

그동안 SKC의 사업구조 개편방향은 뚜렷하다. 향후 성장 가능성이 큰 사업에 집중적으로 투자하고 그 외 사업들은 과감하게 정리하는 식이다. SKC의 새로운 성장동력 역할을 맡은 핵심 사업들은 '모빌리티·반도체·친환경 소재'로 요약된다.

SKC가 12일 발표한 SKC솔믹스 100% 자회사 계획도 이와 같은 맥락에서 이뤄졌다고 볼 수 있다. SKC는 지분 42.2%를 보유한 반도체 자회사 SKC솔믹스 주식의 공개매수를 통해 100% 지분을 확보하고 자진 상장폐지하겠다고 밝혔다. 반도체 소재 및 부품 사업을 본격적으로 성장시키기 위한 선택으로 분석된다.

SKC 관계자는 "이번 결정은 올해 3월 모빌리티 소재 사업 중심의 BM혁신 1단계 마무리 선언 이후 5개월만에 나온 2단계 BM혁신 추진계획"이라며 "반도체 관련 사업을 본격적으로 강화하겠다는 계획"이라고 밝혔다.

◇추가 개편 가능성 상존

큰 틀에서 SKC의 사업구조 개편은 이미 마무리 단계에 접어들었다는 평가가 나오고 있지만 아직 추가적인 개편 가능성도 여전히 존재한다. 특히 SKC는 2014년 인수한 SK바이오랜드의 매각을 진행 중인 것으로 알려졌다.

가중된 재무부담도 추가 사업구조 개편 가능성을 암시하는 요소다. 그동안 공격적으로 사업을 확장해온 SKC는 얼마간의 재무건전성 악화를 피할 수 없었다.

2010년대 중반 SKC의 순차입금은 1조원대 초반을 유지했으나 SK넥실리스 인수 등에 따라 올 상반기 2조2000억원으로 늘어났다. 동시에 연결 기준으로 지난해 말 130% 수준이었던 부채비율은 올 상반기 30% 포인트 상승한 160%로 집계됐다.

신용평가사 관계자는 "큼지막한 사업구조 개편 작업은 다 이뤄진 것으로 보이지만 추가적인 사업조정 가능성은 여전히 존재하는 것으로 파악된다"말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사