[탈통신 나선 SKT]IPO 1순위 원스토어... '反구글' 선봉장 서다⑤ 기업가치 1조 거론…가치 재평가 시작점

성상우 기자공개 2020-10-07 08:01:20

[편집자주]

SK텔레콤은 통신회사에서 벗어나고 있다. 비통신 사업 매출은 40%에 육박한다. 신사업 관련 관계사만 수십곳에 달한다. 플랫폼·미디어·콘텐츠·모빌리티·헬스케어·금융 등 다양하다. 탈통신을 선언한 SK텔레콤의 신사업을 점검해본다.

이 기사는 2020년 09월 28일 08:31 thebell 에 표출된 기사입니다.

SK텔레콤의 신사업 확장 계획은 각 부문 자회사들의 기업공개(IPO)를 마무리 지어야 일단락된다. SK텔레콤의 역할은 이들의 외형 성장 및 흑자 전환을 이룬 다음 상장에 성공시키는 것까지다. 이후부터 각 자회사들은 독립한 상장사로서 지속 성장의 기틀을 스스로 갖춰가야 한다. 자회사들간의 IPO 추진 순서는 현재 회사의 펀더멘털과 이익 수준, 업종 상황 등을 종합적으로 고려해 정해진다.내부 IPO 1순위로 선정된 곳이 원스토어다. 원스토어는 토종 앱마켓이다. 글로벌 플랫폼인 구글 플레이스토어와 애플 앱스토어를 경쟁상대로 한다. 초기엔 글로벌 플레이어와 경쟁에 부정적인 기류가 있었지만 최근 상황이 달라졌다.

원스토어가 ADT캡스, SK브로드밴드 등 덩치가 몇 배 더 크고 수익성도 준수한 IPO 후보들을 모두 제친 것은 최근 앱마켓 환경이 달라졌기 때문이다. 여러 조건들이 원스토어에 우호적이다. 최근 실적 개선세가 확연하다. 구글 플레이스토어, 애플 앱스토어 등 글로벌 플랫폼에 비해 확실한 가격 경쟁력을 유지하고 있는 점이 부각되고 있다.

원스토어의 모태는 지난 2009년 SK텔레콤이 오픈한 '티(T)스토어'다. 당시는 2G 기반의 '피처폰'이 대세인 국내 모바일 시장에 아이폰이 처음 들어온 시기다. 삼성전자의 스마트폰 브랜드 '갤럭시' 시리즈도 이때부터 본격 출시됐다. 티스토어는 당시 통신사가 자체적으로 운영하는 앱마켓 중 최대규모였다. 스마트폰 시장의 개화기부터 플랫폼 구축에 공들였던 점이 현재 유일한 토종 앱마켓으로 살아남은 근간이 됐다.

덩치를 키운 뒤 앱스토어는 공격적인 가격 정책을 세웠다. 구글과 애플이라는 양대 글로벌 플랫폼 틈새에서 원스토어는 가격 경쟁력을 생존 전략으로 삼았다. 2년 전 매출의 30%로 통일돼 있던 앱스토어 유통 수수료를 20%로 전격 낮췄다. CP들 의 비용구조 뿐만 아니라 이용자들에게 책정되는 가격 역시 타 플랫폼에 비해 상대적으로 낮아지는 선순환 효과를 일으켰다.

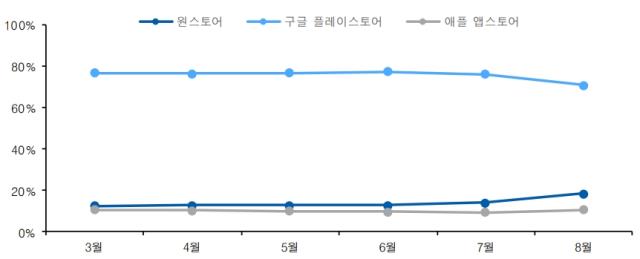

전략은 제대로 먹혀들었다. 수수료 인하 이후 원스토어 내에서 결제가 발생한 앱은 2360개에서 2년새 약 38% 증가한 3256개가 됐다. 특히 게임 부문에선 애플 앱스토어의 거래액을 추월하면서 점유율 2위로 올라섰다.

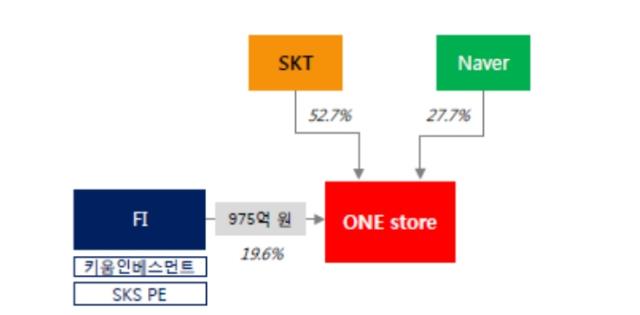

원스토어의 기업가치는 지난해 10월 약 975억원 규모 투자를 유치하면서 크게 뛰었다. SKS프라이빗에쿼티(PE)와 키움인베스트먼트, SK증권이 참여한 'SKS키움파이오니어' 사모투자 합작회사가 이 투자로 지분 19.6%를 확보했다. 이때 인정받은 기업가치라 5000억원 수준이다. 이로써 SK텔레콤과 네이버 지분율은 각각 52.7%, 27.7%로 희석됐다.

실적 개선세도 뚜렷해졌다. 2018년 1100억원 수준이던 연매출은 지난해 1351억원으로 늘었고, 영업손실은 129억원에서 51억원으로 대폭 줄었다. 올해 상반기엔 매출 801억원에 순이익 31억원을 냈다. 창사 이래 첫 흑자다. 애플 앱스토어와의 점유율 격차도 늘리면서 국내 2위 입지를 확고히 했다.

향후 성장 전망 역시 긍정적이다. 내년 단행될 것으로 예상되는 구글의 인앱결제 의무화 정책이 그 기폭제로 작용할 전망이다. 인앱결제란 앱 내에서 일어나는 모든 구매 관련 결제를 구글 플랫폼을 통해서만 이뤄지도록 한 것이다. 이는 비용전가 효과를 통해 이용자들의 구매 가격 상승으로 이어진다. CP들과 이용자 모두 원스토어를 구글의 대체 플랫폼으로 선택할 유인이 커지는 셈이다.

시장이 바라보는 원스토어 기업가치는 1조원 수준이다. 증권가는 원스토어가 현재 속도의 성장세를 유지할 경우 기업가치는 그 이상도 가능할 것으로 보고있다. 유안타증권은 원스토어 점유율이 17% 수준에서 안정될 경우 영업이익 규모는 261억원 수준이 될 것이며, 장기적으로 연간 3%p 수준의 점유율 상승을 유지한다면 시가총액은 2.5조원을 넘을 것이란 분석을 내놨다.

IPO 첫 타자로 나선 원스토어의 임무는 막중하다. 원스토어의 흥행 성적이 다음 순서로 대기 중인 자회사들 상장에 영향을 미칠 공산이 크다. 다음 후보는 ADT캡스, SK브로드밴드, 11번가, 웨이브다. 모두 2조~5조원 규모의 빅딜이다. 이들이 제 가치를 인정받는다면 모회사 SK텔레콤의 가치 재평가도 이뤄진다. 수년째 박스권에 머물러있는 SK텔레콤 주가 역시 새로운 국면을 맞을 수 있는 기회다. 그 첫번째 단추가 원스토어다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

- [thebell note]카카오뱅크와 시중은행의 엇갈린 선택

- 상호금융권, 대부업 자회사 출자 '러시'

성상우 기자의 다른 기사 보기

-

- [Company Watch]HVM, 올해 연매출 500억대 진입 '총력'

- [Company Watch]'소프트웨어 솔루션 재편' 핀텔, 흑자전환 여부 ‘촉각’

- 폴라리스오피스의 '성공적' M&A 행보

- [i-point]신성이엔지 김제사업장, 고용노동부 위험성평가 대상

- [i-point]엔젤로보틱스, 상이유공자에 재활로봇 지원

- [i-point]소니드에이아이, 자율주행 폭발물·지뢰 탐지 로봇 개발

- [i-point]케이웨더, LH 아파트에 천장형 환기청정기 공급

- [미래컴퍼니 장비 국산화 40년]“백투더 베이직, 다운사이클 없는 포트폴리오 구축”

- [벡트 road to IPO]'지배력 굳건' 유창수 대표, 오버행 리스크 축소

- [i-point]폴라리스오피스, 'CES 2025' 혁신상 "토종 오피스 최초"