현대중공업 IPO 사전 열기 '후끈'…우리사주 초과청약 최대 2160억 배정…올해 조 단위 빅딜 최초 완판

이경주 기자공개 2021-08-31 11:02:23

이 기사는 2021년 08월 30일 16:00 thebell 에 표출된 기사입니다.

현대중공업 기업공개(IPO) 사전 분위기가 뜨겁다. 발행사가 직원들을 대상으로 우리사주조합 사전청약을 진행했는데 배정액을 초과하는 수요를 모았다. 회사 사정에 밝은 직원들이 주가 전망을 밝게 점쳤다는 뜻이다. 본게임인 기관수요예측에도 긍정적 영향을 미칠 것으로 보인다.◇공모가 상단 기준 2160억 배정…인당 평균 1700만원

투자은행(IB)업계에 따르면 현대중공업은 지난 주중(8월 23~27일)에 직원들을 대상으로 우리사주조합 사전 청약을 진행했다. 본래 예정된 우리사주조합 청약일은 오는 9월 7일이다. 하지만 원활한 공모진행을 위해 자체적으로 사전청약을 진행했다.

현대중공업과 같은 조 단위 공모주자들은 우리사주조합에서 실권이 발생할 경우 기관이나 개인투자자 배정액이 예상치 못한 수준으로 커질 수 있다. 사전청약을 통해 실권주를 예측하면 충격을 최소화 할 수 있다.

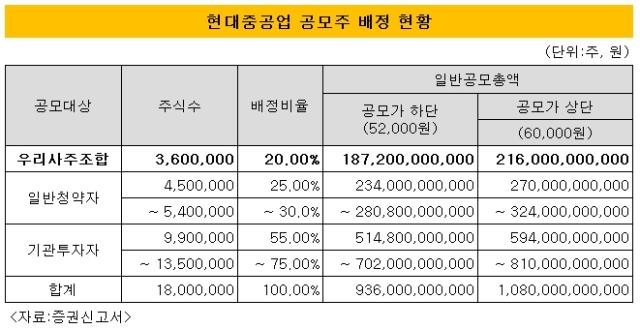

현대중공업은 걱정할 필요가 없게 됐다. 관련법에 따라 전체 공모주식 1800만주 가운데 20%인 360만주를 우리사주조합에 배정했는데 직원들이 배정주식을 초과하는 규모로 신청했다. 배정액은 공모가 희망밴드 하단 기준 1872억원, 상단기준 2160억원이다.

올해 들어 나온 조 단위 공모주자 최초로 우리사주조합 배정물량을 완판 한 케이스다. 첫 주자 SK바이오사이언스는 2983억원을 배정했지만 64억원 규모 실권이 발생해 청약율 97.8%였다.

이어 SKIET는 4491억원 배정에 실권이 1526억원(66% 청약), 크래프톤은 8619억원 배정에 실권이 6869억원(20.3% 청약)이었다. 카카오뱅크는 5105억원 배정에 실권이 135억원(97.4%)이었다.

SKIET와 크래프톤 등 실권이 대규모로 발생한 빅딜은 두 가지 요인에 기인했다. △직원수가 적어 인당 배정액이 소화하기 힘든 수준으로 너무 컸거나 △직원들이 보기에도 밸류가 비싸다고 판단한 경우다.

SKIET는 직원 인당 평균배정액이 20억원으로 너무 컸던 케이스다. 크래프톤은 고밸류 논란이 있었다. 이에 올 8월 10일 공모가 49만8000원으로 상장했는데 당일 종가는 공모가 대비 8.8% 낮은 45만4000원을 기록했다. 이후에도 지속 하락해 12일 40만6000원으로까지 낮아졌다.

현대중공업은 모두 반대였다. 직원수가 정규직 기준 1만2608명으로 워낙 많았다. 인당 평균배정액이 1700만원 수준이라 청약부담이 적었다. 더불어 밸류도 합리적이라고 평가받았다.

◇3대 흥행 요건 다 갖춰…펀더멘털·밸류·수급

덕분에 본게임인 기관수요예측 흥행도 기대되고 있다. 국내 기관수요예측은 오는 9월 2~3일 양일간 진행한다. 해외수요예측은 8월 26일~9월 3일까지로 이미 진행중이다.

현대중공업은 일부 기관들로부터 이미 매력적인 딜로 평가받고 있다. 흥행을 위한 3대 요건인 △펀더멘털과 △합리적 가격(밸류) △상장 직후 제한적인 유통주식비중(수급) 등 을 모두 갖췄기 때문이다.

펀더멘털은 급격한 턴어라운드를 시작했다. 현대중공업은 글로벌 1위 조선사인 현대중공업 그룹 주력 계열사다. 현대중공업은 올 상반기에만 신규 수주액 9조6768억원을 기록했다. 올해 연간 수주목표액의 96.2%를 반년 만에 달성했다. 지난해 연간 신규수주액인 6조4831억원을 3조원 넘게 상회하는 수치이기도 하다.

수주의 질도 회복됐다. 영국 해운분석업체 MSI는 초대형 유조선(VLCC) 가격이 지난해 척당 8860만달러에서 올해는 9600만달러로 8.3%로 오를 것으로 전망하고 있다. 포스트코로나 시대 진입에 따른 경기회복으로 해상 물동량은 급격히 늘고 있는 반면 공급은 과거보다 제한적인 '공급자 우위 시장'이 형성된 덕이다.

반면 밸류는 호황을 선반영하지 않고 보수적으로 산출했다. 현대중공업은 공모가 희망밴드 기준 밸류를 4조6162억~5조3263억원으로 제시했다. PBR(주가순자산비율)이 0.8~0.9배에 그치는 밸류다.

일부 기관투자자들은 조선업 평균 PBR이 업황 턴어라운드 효과로 내년 초 1.5~1.7배로 높아질 것으로 예상하는데 현대중공업(0.8~0.9배)은 예상치의 절반에 그친다. 내년 초 현대중공업 주가가 공모가 대비 두 배 수준으로 형성될 수 있다는 의미다.

상장 직후 주가를 결정짓는 요인 중 하나인 수급도 올해 빅딜 가운데 가장 우호적인 수준이다. 현대중공업은 전체 상장예정주식수(8877만3116주)의 16.2%인 1440만주만 상장 직후 유통된다. 유통주식(1440만주)은 모두 공모주주들이 보유하게 될 물량이다.

다른 빅딜 유통주식 비중(기관 확약 미반영)은 3월 상장한 SK바이오사이언스는 25.6%, 5월 상장 SK아이이테크놀로지(SKIET)는 24%였다. 8월 상장한 카카오뱅크는 27%, 크래프톤은 41.5%에 달했다.

한 자산운용사 관계자는 “현대중공업은 밸류도 합리적인데다 수급도 깔끔해 흥행 가능성이 높은 딜로 본다”며 “우리사주조합 배정물량을 완판한 것도 직원수가 많은 영향도 있지만 현장에서 업황을 체감하는 직원들이 미래 전망을 밝게 봤다는 의미로 본다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?