디어유, 기업가치 '위버스 반값' 5000억 가능할까 이익률 높지만 매출은 위버스 5분의 1, 공모자금 활용 확장성 입증 과제

최필우 기자공개 2021-10-05 08:22:44

이 기사는 2021년 10월 01일 07:20 thebell 에 표출된 기사입니다.

IPO에 나선 디어유가 몸값을 최대 5211억원으로 책정했다. 앞서 1조원에 육박하는 가치를 인정받은 경쟁사 위버스컴퍼니의 절반 수준을 목표로 정했다. 디어유는 위버스에 비해 영업이익률이 높지만 매출 측면에서는 크게 밀린다. 공모 자금을 활용한 매출 확장 계획이 설득력을 얻어야 원하는 밸류가 주어질 전망이다.1일 전자공시에 따르면 디어유는 증권신고서를 통해 공모희망가액을 1만8000~2만4000원으로 제시했다. 공모주식수는 330만주다. 기존 유통주식 1841만2769주와 합치면 상장 후 총 2171만2769주가 된다. 공모가 상단에서 주가가 결정될 시 기업가치가 5211억원이 되는 셈이다.

디어유가 K-POP에 특화된 엔터 플랫폼이라는 점에서 5211억원은 결코 쉬운 목표라 보기 어렵다. 디어유 지배기업인 SM엔터테인먼트 시가총액은 최근 가파른 주가 상승을 거친 후 1조5000억원을 웃도는 수준이다. 설립 4년차인 벤처 플랫폼 디어유가 SM엔터 3분의 1 수준의 가치를 인정받겠다는 포부를 드러낸 것이다.

디어유 자신감 배경에는 가파른 실적 상승이 있다. 디어유는 올해 영업 흑자 전환하면서 팬 커뮤니티 플랫폼 비즈니스 성공 가능성을 입증했다. 올 상반기 영업이익 66억원을 기록했다. 지난 6월엔 JYP엔터테인먼트가 2대 주주로 합류하면서 톱티어 K-POP 그룹이 대거 플랫폼에 합류했고 실적 개선 흐름에 탄력이 붙을 전망이다.

디어유가 출사표를 던지면서 증권업계 시선은 경쟁사 위버스컴퍼니로 쏠린다. 위버스컴퍼니는 팬 커뮤니티 플랫폼 '위버스(Weverse)'를 운영하고 있다. 네이버가 위버스컴퍼니에 4119억원을 투자하고 지분 49%를 확보하면서 V LIVE와 위버스를 통합하기로 했다. 통합 플랫폼 실적과 잠재력을 기반으로 기업가치를 약 8406억원으로 산출했다.

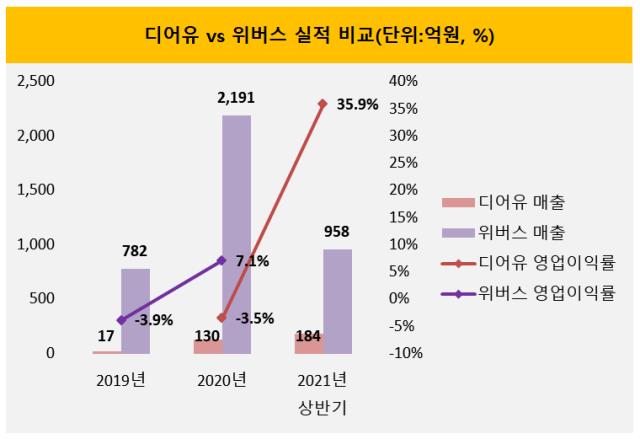

위버스컴퍼니는 매출 측면에서 디어유를 압도한다. 지난해 매출은 2191억원이다. 같은 기간 디어유는 매출 130억원을 기록했다. 올 상반기 격차가 좁혀지긴 했으나 여전히 위버스컴퍼니가 우위다. 위버스컴퍼니는 매출 958억원을 올려 184억원에 그친 디어유의 5배를 웃돌았다.

디어유가 위버스컴퍼니를 앞서는 건 영업이익률이다. 올 상반기 흑자로 전환하면서 영업이익률이 35.9%까지 치솟았다. 네이버의 투자 밸류 산정 근거가 된 2020년 위버스컴퍼니 실적을 보면 영업이익 156억원으로 이익률이 7.1%에 그친다. 아티스트 팬덤을 통해 이익을 창출하는 능력에선 디어유도 밀리지 않는다.

다만 사업 초기 단계의 플랫폼 기업 가치를 평가할 땐 영업이익률보다 매출 성장성이 중시된다. 플랫폼 기업 특성상 이익 극대화를 뒤로 미루더라도 활성이용자(AU) 수를 늘리는 데 집중해야 규모의 경제를 달성하고 락인(Lock-in) 효과를 누릴 수 있기 때문이다. 이 때문에 플랫폼 기업을 평가할 때 주가매출비율(PSR)이 중요한 지표로 사용되기도 한다.

디어유는 JYP엔터를 주주사로 유치하면서 국내와 일본 시장에서 외연을 확대할 전기를 마련했지만 전 세계 시장을 놓고 보면 위버스컴퍼니에 밀리는 형국이다. K-POP 시장에서 독보적인 입지를 구축한 방탄소년단(BTS) 뿐만 아니라 저스틴 비버, 아리아나 그란데 등 글로벌 팝스타들이 위버스에 입점해 있다.

디어유가 위버스컴퍼니에 준하는 매출 확장 가능성을 입증하려면 공모 자금 활용 계획이 설득력을 얻어야 한다. 디어유는 공모자금 중 584억원을 플랫폼 글로벌 확장에 사용한다는 방침이다. 해외 아티스트와 스포츠 스타를 플랫폼에 끌어들인다는 구상이다. 메타버스 기능 개발을 통한 신사업 추진도 병행된다.

디어유 관계자는 "디어유는 메신저 서비스를 기반으로 하고 있고 하이브는 앨범, 굿즈 판매 등을 포괄하는 비즈니스를 한다"며 "하이브와 직접적인 비교는 어렵다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

최필우 기자의 다른 기사 보기

-

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

- [우리금융 부정 대출 파장]조병규 행장 '피의자 전환', 자추위 롱리스트 영향은

- [신한금융 인사 풍향계]'전직 영업통' 신용정보 대표 취임, 자경위 관행 변화 기류

- [2024 이사회 평가]동원F&B, '사외이사 충원·위원회 신설' 급선무

- [2024 이사회 평가]이노션, '대표이사 의장' 체제로 독립성 한계

- [2024 이사회 평가]사조대림, 오너 일가 '주진우·주지홍' 중심 이사회 구성

- [신한금융 인사 풍향계]돌아가는 자경위 시계…정용기 전 부행장, 신용정보 대표로 복귀

- JB금융, '사외이사·CEO' 선임 규정 손질…지배구조 안정화