'우량 매물' 다올인베, 역대급 '경영권 프리미엄' 붙나 우리금융 '3000억' 공격 베팅, VC M&A 평균 프리미엄 웃도는 70% 전망

이명관 기자공개 2023-01-11 08:17:12

이 기사는 2023년 01월 09일 14시48분 thebell에 표출된 기사입니다

다올인베스트먼트의 몸값은 얼마로 결정될까. 우리금융지주가 유력 원매자로 꼽히고 있는 가운데 거론되는 거래금액은 3000억원 정도로 알려진다. 물론 협상으로 결정되는 가격표는 달라질 수 있다. 공격적인 인수의지를 드러내고 있는 우리금융지주의 분위기를 고려할 때 큰 폭의 변동은 없을 가능성이 크다는 게 시장의 시각이다.만약 이정도 수준에서 가격이 결정되면 경영권 프리미엄만 70%를 넘어서게 된다. 최근 거래된 벤처캐피탈(VC)의 경영권 프리미엄을 크게 상회하는 수준이다. 평균적인 경영권 프리미엄은 20% 정도다.

9일 IB업계에 따르면 다올인베스트먼트 매각 주관사인 삼일회계법인이 인수의향서를 접수한 가운데 현재 가장 공격적으로 베팅한 곳으로 우리금융지주다. 3000억원 정도를 제시한 것으로 전해진다.

우리금융지주가 제시한 가격은 다올인베스트먼트가 매물로 나왔을 때 시장에서 예상됐던 가격을 크게 상회하는 수준이다. 시장에선 다올인베스트먼트의 주가와 최근 거래된 VC 거래 등을 고려할 때 2000억원 정도에서 매각가가 결정될 것으로 예상돼 왔다.

다올인베스트먼트의 주가를 고려할 때 거대래상인 지분 52%의 가격은 1700억원 선이다. 지난 6일 종가 3335원을 기준으로 보면 1734억원이다. 이를 기준으로 다올인베스트먼트의 순자산을 고려한 PBR은 1.17배 정도다. 지난해 9월말 기준 다올인베스트먼트의 순자산은 2857억원이다.

통상 금융회사 가치 평가법으로는 PBR 비교 방식이 쓰인다. PBR은 기업의 주가를 1주당 순자산으로 나눈 값으로 주가가 장부가치에 비해 어느 정도 평가되고 있는 지를 나타낸다. 금융회사 등 자산 비중이 높은 기업의 가치평가에 쓰인다. PBR 1배를 기준으로 보면 현재 다올인베스트먼트의 주가는 17% 정도 프리미엄이 얹어져 있는 셈이다.

그런데 우리금융지주는 프리미엄으로만 1200억원 이상을 더 쓰겠다는 심산이다. 주가를 기준으로 보면 경영권 프리미엄으로 표시된 가격의 73%가 더 붙은 것이다. 보수적 기준인 PBR을 기준으로 프리미엄을 산출하면 수치는 102%로 더 높아진다.

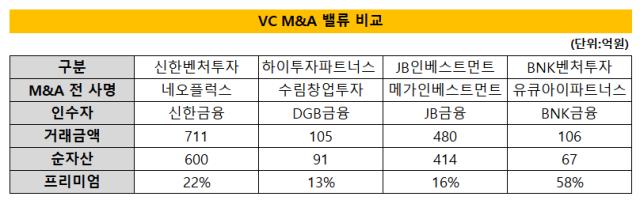

이는 최근 매각된 금융지주 품에 안긴 VC M&A 거래 밸류와도 큰 차이를 나타낸다. 앞서 금융지주 품에 안긴 VC로는 신한벤처투자(옛 네오플럭스)를 비롯해 하이투자파트너스(옛 수림창업투자), JB인베스트먼트(옛 메가인베스트먼트), BNK벤처투자(옛 유큐아이파트너스) 등이 있다.

이들 거래의 평균적인 경영권 프리미엄은 20% 안팎이다. 통상적인 M&A에서 경영권 프리미엄이 30% 가량 붙는다는걸 고려하면 다소 보수적으로 평가된 측면이 있다고 볼 수 있는 대목이다. 이는 VC의 경우 투자자산에 대한 기대치와 함께 리스크도 공존한다는 이유에서다.

일례로 신한금융지주는 2020년 9월 두산그룹이 구조조정 차원에서 매물로 내놓은 네오플럭스를 인수했다. 거래대상은 보통주 2441만3230주(지분율 96.77%)로 인수가격은 711억원으로 책정됐다. 지분 100% 가치를 구하면 734억원 수준이다.

거래가 성사되기 직전인 작년 반기 감사보고서를 기준으로 보면 네오플럭스의 순자산가치는 600억원 수준이다. PBR 1배를 적용해 산출한 경영권 프리미엄은 대략 22% 수준이다. 마찬가지로 DGB금융지는 2021년 초 수림창업투자의 지분 100%를 105억원에 인수했는데, 당시 프리미엄은 순자산 91억원 대비 13% 정도였다. 작년 JB금융지주에 편입된 메가인베스트먼트도 비슷한 수준의 프리미엄이 붙었다.

그나마 이번 사례와 유사한 프리미엄이 붙은 거래는 2019년 성사된 유큐아이파트너스 M&A다. 시기적으로 VC M&A가 활발하지 않았던 시기에 BNK금융지주가 적극적으로 인수의사를 드러내면서 가격이 올랐다. 당시 BNK금융지주는 106억원에 유큐아이파트너스를 인수했다. 유큐아이파트너스의 순자산(67억원) 대비 프리미엄은 58% 정도였다.

IB업계 관계자는 "아직 다올인베스트먼트의 우선협상자가 공식적으로 선정된 것은 아니지만, 현재 분위기상 우리금융지주가 유력시되고 있는 것은 사실"이라며 "경영권 프리미엄만 놓고 보더라도 통상적인 수준을 넘어선 것으로 보인다"고 말했다.

이와 관련 우리금융지주 관계자는 "다올인베스트먼트 인수 의향을 드러낸 것은 사실"이라면서 "다만 오버페이를 하지는 않을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]엔젤로보틱스, LIG넥스원과 국방용 웨어러블 로봇 개발 협력

- [i-point]에이스엔지니어링, 미국 EPC Power와 전략적 파트너십

- [DS금융그룹 시대 개막]'LP 엑시트' 절호의 타이밍, '장덕수 회장' 재정비 결단

- 유언대용신탁 개발 나섰던 신한증권…하반기 중 출시 전망

- 신한패스파인더, 셀럽 집단 대상 '워크플레이스' 자산관리 모델 추진

- 타임폴리오, KB증권 트로이카펀드 롤오버

- 신한운용, 롱온리 전략 펀드 씁쓸한 퇴장

- [i-point]한컴, 1분기 매출·영업익 동반 성장… 클라우드 사업 호황

- [i-point]플리토, 3개 분기 연속 흑자 달성… 해외 사업 '순항'

- GFFG, '노티드' 매각설 일축…"브랜드 성장 역량 집중"

이명관 기자의 다른 기사 보기

-

- [DS금융그룹 시대 개막]'LP 엑시트' 절호의 타이밍, '장덕수 회장' 재정비 결단

- 신한운용, 롱온리 전략 펀드 씁쓸한 퇴장

- [DS금융그룹 시대 개막]지배구조 정점 오른 디에스증권, '금융지주' 청사진은

- IBK운용, 공들인 첫 헤지펀드 1년만에 청산

- 하나대체운용, 첫 일본 포트 '아실 삿포로' 매각 임박

- '홈플러스 운용펀드' 리스크 가중, 이어지는 의견거절

- [DS금융그룹 시대 개막]디에스운용, '디에스증권' 100% 자회사된다

- [thebell desk]특색 없는 운용사를 향한 질문

- 알펜루트운용, 스포츠펀드 소진 '착착'

- ACE미국반도체데일리타겟, 분배율 유일 '20%대'