[House Index]미래에셋캐피탈, 미래에셋증권 지분율 '30%' 육박대우증권 합병전 지분율 회복 임박, 6년간 장내매수…네이버 스왑지분 합치면 과반 육박

최윤신 기자공개 2023-03-20 13:30:13

이 기사는 2023년 03월 16일 14시22분 thebell에 표출된 기사입니다

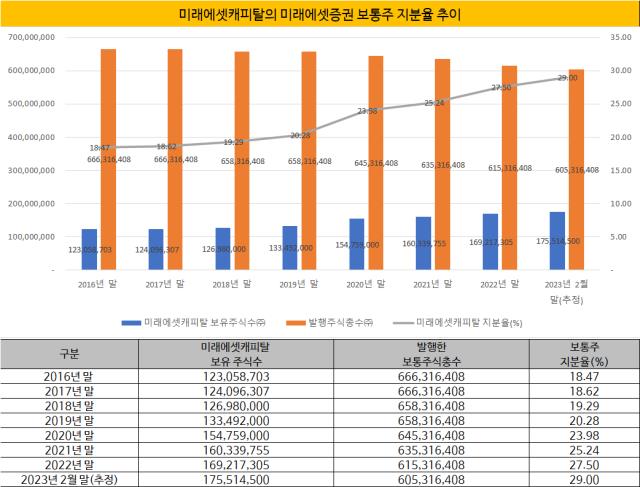

미래에셋그룹이 불안했던 미래에셋증권에 대한 지배력을 시나브로 강화했다. 미래에셋캐피탈의 미래에셋증권 보통주 지분율이 어느새 30%에 육박하는 것으로 나타났다.대규모 증자 없이 꾸준히 시장에서 지분을 매입해 6년여만에 10%포인트 이상 높였다. 주주환원을 위한 미래에셋증권의 자사주 매입·소각이 지분율 상승에 속도를 더해줬다.

안정적인 지분율을 확보한 만큼 앞으로 지배력강화에 속도가 줄어들 것이란 전망이 나온다. 실제 미래에셋캐피탈은 증권 외 다른 계열사의 지분을 확보하는 모습을 보이고 있다.

◇ 장내매수·자사주 소각 '쌍끌이'

미래에셋증권이 지난 15일 제출한 사업보고서에 따르면 미래에셋캐피탈은 지난해 말 기준 미래에셋증권의 보통주 1억6921만7305주를 보유해 보통주 지분율이 27.5%에 달하는 것으로 나타났다.

올 들어 이뤄진 지분매입과 자사주 소각을 계산하면 2월 말 기준 현재 지분율은 29%에 달하는 것으로 추정된다. 2016년 말 18.47% 대비 10.53%포인트 늘어난 수치다. 30%에 육박하는 보통주 지분율을 갖게되면서 미래에셋증권에 대한 그룹의 지배력이 어느정도 강화됐다는 평가가 나온다.

미래에셋캐피탈은 합병 전 미래에셋증권의 36% 가량을 가진 최대주주였다. 그런데 2016년 미래에셋증권이 대우증권을 인수한 뒤 합병하는 과정에서 합병 법인에 대한 지분율을 충분히 확보하지 못했다. 합병 작업을 모두 마친 2016년 말 기준 지분율이 18.47%에 불과했다.

최대주주 지위는 유지하고 있었지만 충분한 의결권 지분을 갖지 못한 아슬아슬한 지배구조였다. 이에 따라 일각에선 대규모의 유상증자 등을 통한 지배력 추가 확보를 예상했지만 이는 빗나갔다. 2018년 한 차례 유상증자를 실시했지만 보통주가 아닌 우선주가 발행됐기 때문에 의결권과는 관계가 없다.

미래에셋캐피탈은 장내에서 지분을 사들이는 형태로 미래에셋증권의 보통주 지분을 계속 늘렸다. 2017년 103만7604주를 매입한 데 이어 2018년 288만3693주, 2019년 말 651만2000주 등 매년 장내에서 사들이는 물량이 늘어났다.

2020년엔 코로나 폭락장을 기회로 대규모 물량을 매수하는 등 2126만7000주를 매입했다. 이에 따라 보통주 지분율이 23.98%로 크게 올랐다. 2021년과 2022년에도 각각 558만755주, 887만7550주를 사들였다. 지분 매입은 올해 2월 까지 계속됐다. 2월 24일까지 지분을 계속 사들여 1억7551만4500주를 확보했다.

지분율은 사들인 주식수보다 빠르게 높아졌다. 미래에셋증권이 ‘주주가치 제고’를 명분으로 꾸준히 장내에서 자사주를 사들이고 소각한 영향이다. 분모가 되는 발행주식수가 줄어들자 지분율 상승에 지렛대가 됐다.

미래에셋증권은 2018년·2020년·2021년에 각각 자사주 1000만주를, 2022년에도 2000만주를 소각했다. 올해 2월 말에도 1000만주를 지웠다. 이에 따라 현재 발행된 보통주식은 6억531만6408주가 됐다.

◇네이버 지분 더하면 의결권 과반 '코 앞'

실질적인 의결권 강화는 미래에셋증권의 자사주매입도 영향을 미쳤다. 자사주에는 의결권이 적용되지 않기 때문에 자사주를 매입하는 것만으로도 미래에셋캐피탈 의결권지분율의 상승이 이뤄진다. 미래에셋증권은 최근 3년간 약 6600억원어치의 자사주를 매입한 바 있다.

올해 2월 말 기준 미래에셋캐피탈의 의결권 지분율은 37% 가량인 것으로 추산된다. 현재 미래에셋캐피탈 외에 네이버가 가지고 있는 지분까지 더하면 의결권지분율은 47.5%가량으로 추산된다. 의결권의 절반을 확보한 셈이다.

이에 따라 올해를 기점으로 미래에셋캐피탈의 미래에셋증권 지배력 강화가 속도 조절에 들어갈 것이란 전망이 나온다.

최근 미래에셋캐피탈이 증권이 아닌 미래에셋벤처투자에 자금을 투입한 것도 증권 지분을 충분히 확보했다는 자신감에서 비롯된 것으로 해석된다. 미래에셋캐피탈은 지난 1월 말 제3자배정유상증자를 통해 미래에셋벤처투자에 250억원을 투입해 10%가량의 지분을 확보했다. 미래에셋캐피탈이 벤처투자 지분을 직접 취득한 건 이번이 처음이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [카드사 생크션 리스크]현대카드, 같은 실수 반복 없었다…'임원 리스크' 최소화

- [캐피탈사 생크션 리스크]KB캐피탈, 줄어드는 당국 제재…내부통제 운영역량 제고

- [저축은행 생크션 리스크]사고 반복되는 서민금융기관, 내부통제 곳곳 '허점'

- [금융권 AI 빅뱅과 리스크]IBK기업은행, AI '공공성·혁신·윤리' 다 잡는다

- [캐피탈사 생크션 리스크]현대커머셜, 해외투자 모색에 내부통제 고도화 행보

- [중견·중소 보험사는 지금]한화손보, 점유율 아쉽지만 경쟁력 '이상무'

- [롯데캐피탈은 지금]롯데 남은 유일한 금융사…계열 자금 지원하는 '캐시카우'로

- [금융권 AI 빅뱅과 리스크]혁신 '선두 주자' 신한은행, 위험 관리도 고도화 박차

- BNK캐피탈, 라오스·캄보디아 법인에 자금 수혈 나선 이유

- 이복현 금감원장 "부정 대출 원인, 개인 일탈 아닌 조직 문화"

최윤신 기자의 다른 기사 보기

-

- [2025 VC 로드맵]김준민 메타인베 대표 "LP 세컨더리 활성화 원년"

- [VC People & Movement]'유진그룹 CVC' 힐스프링인베, 김민엽 대표 영입

- [2025 VC 로드맵]황유선 HB인베 대표 "시장 불황에도 꾸준함이 정답"

- 성장사다리2 세컨더리, LP지분유동화 강자 '강세'

- [VC 투자기업]LG CNS 상장 완주, 메가존클라우드 IPO 힘받을까

- 모태 '구주거래 주목적 인정'에도 세컨더리 도전 활발

- 'LP세컨더리 전문' 메타인베, 'LLC→주식회사' 전환

- [2025 VC 로드맵]맹두진 에이티넘인베 사장 "균형감 필요한 시기"

- [LP Radar]치열해진 혁신성장 모펀드 선정, 성장금융 수성할까

- 'K바이오 3호' PE 참여 집중…VC 시선은 5호 펀드로