[셀트리온의 도전, 서정진의 승부수]계열 3사 합병 주주설득, '빅딜'로 정면돌파 할까다케다 인수처럼 매출원 확장 도모...지배구조 개편 위한 포석 관측도

홍숙 기자공개 2023-03-24 12:52:42

이 기사는 2023년 03월 22일 16시15분 thebell에 표출된 기사입니다

셀트리온이 조단위 빅딜을 추진하려는 움직임은 계열 3사 합병이라는 지배구조 개편을 위한 포석이라는 분석이 나온다. 서정진 명예회장이 2년 만에 경영 일선에 복귀하며 최우선 과제로 3사 합병을 꼽은 이유다. 의미있는 M&A 성과를 통해 3사 합병을 위해 주주설득이 가능할지 시장의 관심이 쏠리고 있다.◇다케다 인수처럼 안정적인 매출원 확장 도모

셀트리온이 다케다제약 인수 이후 대형 딜을 추진하는 배경으로는 3사 합병을 위한 전략이란 분석이 지배적이다. 아직 3사 합병에 대한 구체적인 계획이 나오지 않았지만 합병을 위한 반대주주 주식매수에 적지 않은 비용이 소요될 전망이다. 21일 종가 기준 셀트리온 15만6000원, 셀트리온헬스케어 6만4400원, 셀트리온제약 9만4000원이었다.

3사 합병을 위한 상당한 비용이 필요하지만 현 시점에서 셀트리온의 재원 마련은 쉽지 않은 상황이다. 이미 기업가치를 올리기 위해 신약개발 등 신사업 추진 방향을 설정하고 있지만 당장 매출 등 현금창출로 이어지기 위해선 상당시간이 필요하다. 또 최근 글로벌제약회사들도 잇달아 바이오시밀러 분야에 뛰어들고 있어 급격한 매출 성장에도 한계가 있다는 설명이다.

때문에 셑트리온은 M&A를 통해 안정적인 매출원 확장에 나설 것이란 전망이 나온다. 셀트리온은 2020년 다케다제약의 아시아태평양 지역 '프라이머리 케어(Primary Care)' 사업을 인수하며 케미컬의약품 부문으로 매출원을 확장했다.

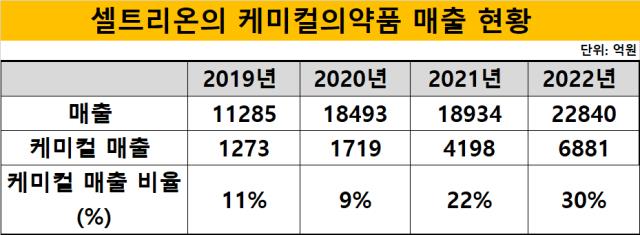

작년 기준 셀트리온의 케미컬의약품 매출은 6881억원으로 전년대비 2배가량 늘었다. 케미컬의약품 매출은 2021년 3552억원, 2020년 1717억원, 2019년 1273억원을 기록하며 매년 성장세를 유지하고 있다.

셀트리온 관계자는 "다케다에서 인수한 제품의 매출과 HIV(인간면역결핍바이러스) 치료제가 국제 조달됨에 따라 케미컬의약품 부문 매출이 큰 폭으로 성장했다"고 말했다.

셀트리온은 다케다제약 프라이머리케어 사업부를 인수하며 고혈압과 당뇨 등 만성질환 케미컬의약품 분야로 확장해 매출원 확장에 성공했다. 박스터의 바이오파마솔루션사업부를 비롯해 셀트리온이 추진하려는 M&A도 이와 유사한 전략이라는 분석이 나온다.

시장 관계자는 "셀트리온이 다케다제약 인수를 통해 기존 항체의약품에서 케미컬의약품 분야로 진출했 듯 (박스터를 비록한) 새로운 딜을 통해 매출원 확장을 도모하려는 전략으로 보인다"고 말했다.

◇3사 합병 전략의 핵심은 '기업가치'...빅딜로 돌파구 마련 모색

셀트리온이 M&A를 통해 안정적인 매출원 확장은 물론 궁극적으로 3사 합병을 위해 지배구조 개편 작업에 나설 것이란 분석도 나온다. 합병 과정에서 셀트리온그룹 주주 일부는 주가하락 등을 겪을 수 있어 주주설득 과정은 필수다.

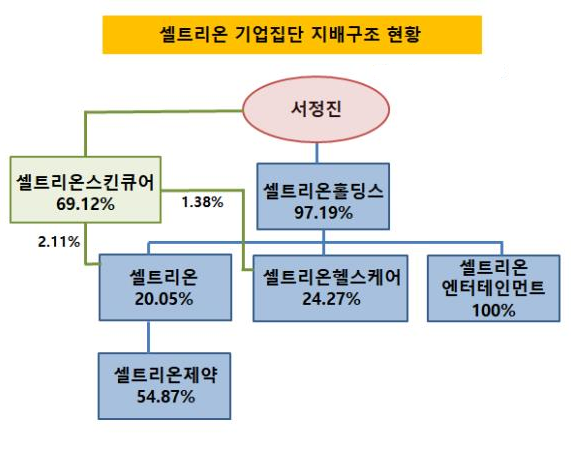

현재 셀트리온그룹은 셀트리온이 개발과 생산, 셀트리온헬스케어가 글로벌판매, 셀트리온제약이 국내판매를 담당하고 있다.

앞서 셀트리온은 작년 12월 주주가치 제고를 위해 자사주 매입과 배당정책을 발표했다. 셀트리온은 보통주 1주당 375원의 현금과 0.04주의 주식배당을 결정했다. 현금배당 총액은 약 517억 원이며, 배당주식총수는 551만1708주다.

셀트리온헬스케어는 보통주 1주당 130원의 현금과 0.04주의 주식배당을 결정했다. 현금배당 총액과 배당주식총수는 각각 202억 원, 620만4399주다. 셀트리온제약은 현금 배당이 없는 대신 보통주 1주당 0.05주의 주식이 배당될 예정이다.

여기에 주가안정을 위해 자사주 매입 결정도 내렸다. 셀트리온이 이번에 매입할 자사주는 총 30만9406주, 취득 예정 금액 약 500억 원 규모다. 셀트리온헬스케어는 총 43만7000주, 취득 예정 금액 약 250억 원 규모다.

이처럼 자사주 매입과 배당 정책을 통해 주주설득에 나선 셀트리온은 결국 기업가치 상승을 위해 M&A 전략도 구사할 것이란 전망이 나온다. 다케다 인수처럼 안정적인 매출원 확보를 넘어 신사업 진출이라는 또 다른 비전을 제시할 것이란 분석이다.

시장 관계자는 "셀트리온이 최근 배당과 자사주 매입 등을 통해 주가부양책을 펼치고 있지만 이런 정책에 일정 부분 한계가 있을 것"이라며 "결국 M&A 등을 활용한 신사업 진출을 통해 성장 모멘템을 직접적으로 제시해야 할 것으로 보인다"고 말했다.

한편 셀트리온 3사의 합병 계획은 2020년 9월부터 시작됐다. 중간에 분식회계 논란으로 잠정중단됐지만 작년 3월 증권선물위원회가 분식회계 혐의에 대해 고의성이 없다고 결론 내리며 합병 절차는 재개됐다.

서정진 명예회장이 최대주주던 셀트리온헬스케어 지분을 현물출자해 세운 셀트리온헬스케어홀딩스와 셀트리온홀딩스가 2021년 12월부로 합병해 단일지주사 체계로 들어섰다. 현재는 소액주주들과 의견 합치 단계다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목