[On the move]패션 플랫폼 'NUGU' 메디쿼터스 IPO 시동IPO·M&A 등 추진할 회계사 출신 CFO 물색

문누리 기자공개 2023-10-04 17:40:52

[편집자주]

기업이 특정 분야에서 사람을 찾는 데는 이유가 있다. 안 하는 일을 새롭게 하기 위해, 못하는 일을 잘하기 위해, 잘하는 일은 더 잘하기 위해서다. 기업이 현재 발 딛고 있는 위치와 가고자 하는 방향을 가늠할 수 있는 단서가 이 리크루팅(채용) 활동에 있다. THE CFO가 기업의 재무조직과 관련된 리크루팅 활동과 의미를 짚어본다.

이 기사는 2023년 09월 25일 16시09분 THE CFO에 표출된 기사입니다

건강기능식품·패션 브랜딩 플랫폼 업체 메디쿼터스가 본격적으로 기업공개(IPO)에 나선다. 지난해 9월 200억원 규모 시리즈C 투자 유치에 성공한 지 1년만이다. 이를 위해 IPO를 비롯해 인수합병과 투자 유치 등을 진두지휘할 회계사 출신 CFO를 물색하고 있다.이두진 대표가 2016년 설립한 메디쿼터스는 건강기능식품과 패션 브랜드 등을 개발·운영하는 전자상거래(이커머스) 업체다. 서울대 경영학과를 졸업한 이 대표는 어썸브랜드와 팀그레이프 등 패션 관련 스타트업을 거쳤다.

메디쿼터스의 캐시카우 브랜드는 프리미엄 닭가슴살 브랜드 '바르닭', 오은영 박사와 함께 만든 유산균 제품 '락티브' 등이 있다. 바르닭 매출이 비교적 가파르게 성장하면서 전체 몸집을 키우는 데 기여하고 있다.

패션 브랜드로는 스트리트 캐주얼 '마하그리드' '이스트쿤스트' 등을 운영하고 있다. 특히 2020년 하반기 일본 시장에 론칭한 패션 플랫폼 '누구(NUGU)'는 빠른 시일 내 현지 여성 패션 커머스 업계 선두권 자리에 올라섰다. 누구는 국내 지그재그, 에이블리, 브랜디 등과 유사한 플랫폼 서비스로, 일본 패션 플랫폼 '디홀릭커머스'와 경쟁하고 있다.

이를 기반으로 메디쿼터스는 2020년 511억원이던 매출액을 2021년 649억원, 2022년 909억원 수준으로 끌어올렸다. 특히 지난해에는 흑자전환까지 성공했다. 2020년 마이너스(-)18억원으로 적자를 기록하던 영업이익은 2021년 -51억원으로 불어났다가 지난해 말 1억6000만원으로 흑자전환했다.

메디쿼터스의 주요 투자자로는 SBI인베스트먼트, 더웰스인베스트먼트, ES인베스터, 패스파인더H, CJ인베스트먼트 등이 있다. 2021년 9월 메디쿼터스는 한국산업은행으로부터 50억원 규모의 투자를 유치하기도 했다.

지난해 진행한 시리즈C 투자 유치에는 총 6개 기관이 참여했다. 컴퍼니케이파트너스와 LB인베스트먼트가 해당 투자를 주도했다. 여기에 ES인베스터와 포스코기술투자, 아주IB투자, 파인만자산운용 등이 투자금을 보탰다.

메디쿼터스에 대한 기업가치 평가는 우상향하고 있다. 2021년 산업은행 투자 유치 시기엔 기업가치를 1300억원으로 평가받았는데 지난해 시리즈C 투자 유치 당시에 받은 평가는 1700억원 수준이었다.

코로나 팬데믹 이후 유동성 축소로 침체된 벤처투자 시장에서 비교적 높은 평가를 받았다는 평가다. 다만 메디쿼터스는 시리즈C 투자 유치에 나섰을 당시 기업가치로 3000억원을 제시했던 만큼 실제 평가와 회사 측의 기대치와는 일부 간극이 있었다.

여기에 메디쿼터스는 현재 IPO를 계획하고 있는 만큼 기업가치를 최대치로 끌어올리는 데 집중하고 있다. 이를 위해 벤처캐피탈(VC) 등 투자자들과 증권사, 자산운용사, 프라이빗에쿼티(PE) 등을 대상으로 IR 활동에 적극적으로 나설 예정이다.

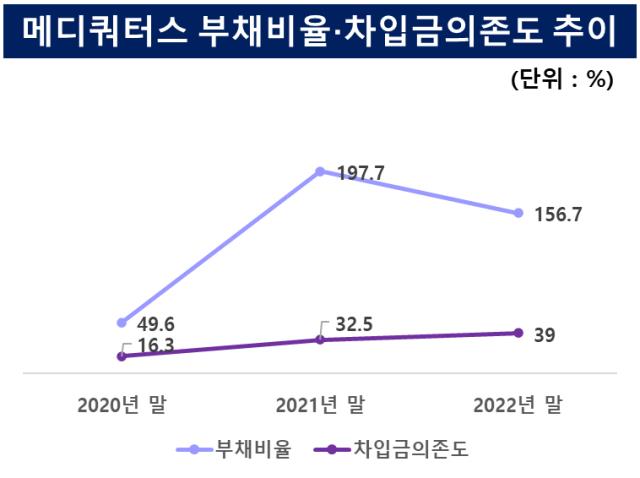

동시에 인수합병(M&A) 시장에도 눈독을 들이고 있다. 메디쿼터스 자체도 과거 어썸브랜드 등을 흡수합병 하면서 몸집을 키워왔다. 향후 추가적으로 인수해 시너지를 낼 브랜드 업체 등을 찾는 분위기다. 현재 부채비율이 2020년 말 49.6%에서 작년 말 156.7%로 올라오고 차입금의존도도 같은 기간 16.3%에서 39%로 상승한 만큼 인수금융 등 전략 도출 필요성도 거론된다.

이에 메디쿼터스는 IPO를 준비하면서 M&A와 인수금융, 투자 등을 검토할 전략경영본부 최고재무책임자(CFO)를 물색하고 있다. 주관사 선정이나 지정감사인 대응, 거래소 협업 등 IPO 업무를 주도적으로 경험한 경력자이거나 딜 검토, 기업가치평가, 인수금융 등 M&A 업무 경험을 보유한 경력자는 우대대상이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목