[퇴직연금시장 분석]증권업종 12.9조 유입…미래에셋 선두 지위 '굳건'[업권별 분석]DC·IRP 성장세 뚜렷, 수익률 '대체로 우수'

조영진 기자공개 2024-02-05 08:15:33

이 기사는 2024년 02월 01일 09:33 thebell 에 표출된 기사입니다.

2023년 증권업권은 퇴직연금 적립금을 13조원 가까이 늘리며 증가세를 이어갔다. 제도별로는 확정기여형(DC)과 개인형 퇴직연금(IRP)에 뭉칫돈이 유입되면서 확정급여형(DB) 대비 증가세가 두드러졌다.미래에셋증권은 4조2000억원의 추가자금을 모집하면서 전년도에 이어 증권업권 증가액 선두에 올랐다. 특히 DC와 IRP에서만 각각 2조원을 웃도는 증가폭을 기록, 증권업권의 외형 확대를 견인했다.

◇증시 반등에 퇴직연금 DC·IRP 쏠림…DB 증가율 3.8% 불과

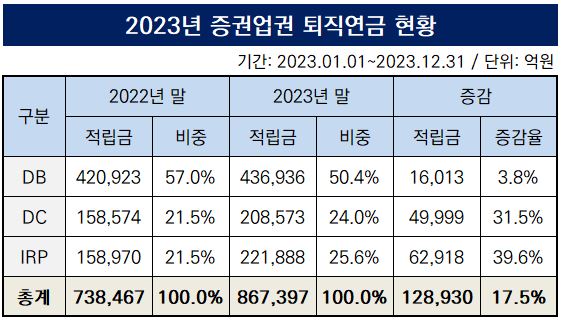

더벨이 30일 은행·보험·증권 등 퇴직연금 사업자 43곳이 공시한 퇴직연금 적립금을 분석한 결과 2023년 말 증권업권 사업자 14곳의 전체 적립금은 86조7397억원으로 집계됐다. 2022년 말보다 12조8930억원(17.5%) 늘어난 수치다.

증권업권의 증가 규모는 이 기간 전체 퇴직연금 적립금 증가액 46조3117억원의 약 27.8%로, 은행업권(58.8%)에는 미치지 못했다. 하지만 업권별 적립금 증가율로는 17.5%를 기록해 은행(15.9%)과 보험(7.1%)을 웃돌았다.

이 때문에 증권업권은 시장점유율을 전년동기 대비 0.6%p 늘리며 전체 비중을 22.9%까지 끌어올리는 데 성공했다. 대규모 자금을 유치한 은행업권은 0.9%p를 확대시킨 반면 보험업권은 시장점유율이 1.5%p 쪼그라들었다.

증권업권의 퇴직연금은 IRP 성장세가 두드러졌다. 증권업권 IRP 적립금은 22조1888억원으로 1년 새 6조2918억원 증가했다. 증가율로 따지면 39.6%에 달하는 수준으로, DB 적립금 증가율(3.8%)과 DC 적립금 증가율(31.5%)을 크게 웃돌았다.

2023년 주식시장이 온기를 띄자 퇴직연금을 직접 운용하려는 의지가 커진 것으로 풀이된다. 증시 침체기였던 2022년의 경우 증권업권에 유입된 퇴직연금 10조7476억원 가운데 46.2%인 4조9627억원이 DB(확정급여형)에 몰리는 등 안정성을 선호하는 분위기가 두드러졌다.

◇미래에셋증권 신규 유입액 4.2조…전체 사업자 중 증가폭 4위

증권업권 사업자별 실적을 살펴보면 14곳 퇴직연금 사업자가 모두 플러스(+) 성장을 달성했다. 이 중 미래에셋증권은 2023년 한 해 동안 4조2066억원을 유입시키며 증권업권 사업자 중 압도적인 성과를 거뒀다.

특히 미래에셋증권은 굵직한 은행사와 보험사를 제치고 전체 사업자 가운데 증가폭 4위에 올랐다. 미래에셋증권의 약진에 하나은행, 신한은행, KB국민은행, 삼성생명만 5위권에 안착할 수 있었다.

전체 퇴직연금 규모로 따져도 미래에셋증권은 23조7473억원의 막대한 볼륨으로 증권업권 사업자 가운데 가장 높은 6위를 차지했다. 2022년까지만 해도 7위를 기록했으나 1년 새 우리은행(23조6630억원)을 제치며 한 계단 더 도약했다.

미래에셋증권은 IRP, DC 유입액에서 두각을 나타냈다. 미래에셋증권은 2023년 한 해 동안 IRP, DC 적립금을 각각 2조원가량 늘렸다. DC 적립금 증가폭(2조719억원)은 전체 사업자 중 1위를 차지했고 IRP 증가폭(2조795억원)도 4위에 올랐다. 신한은행, KB국민은행, 하나은행만 미래에셋증권의 IRP 증가폭을 웃돌 수 있었다.

한편 삼성증권은 증권업권 사업자 중 미래에셋증권 다음으로 많은 2조5351억원을 신규 유치했다. 총 적립금 규모는 12조78억원으로 동종업계 4위에 올랐다. 삼성증권은 DC와 IRP에서 각각 9963억원, 1조2993억원을 추가했고, DB에서도 2395억원을 더하며 고른 성장세를 기록했다.

2020년까지 증권업권 적립금 규모 1위 자리를 수성하던 현대차증권은 2021~2022년에 이어 2023년에도 2위에 머물렀다. 현대차증권은 2023년 한 해 동안 7295억원을 신규 유치하는 데 그쳤다. 이는 증권업권 사업자 중 다섯 번째에 해당하는 증가폭이다. DB, DC, IRP에 각각 1000~3000억원 수준의 금액이 유입됐다.

◇원리금 비보장형 10%대 수익률 '수두룩'…강세장에 성과 준수

증권업권 사업자들의 최근 1년(2023년 1월 1일~2023년 12월 31일) 제도별 단순평균 수익률은 원리금 비보장 상품 비중이 높은 탓에 다른 업권을 소폭 웃돌았다. 2023년 국내증시가 코스피지수 기준 18.7% 상승한 영향이 컸다.

증권업권 IRP 평균 수익률은 원리금보장형이 4.56%, 비보장형이 14.46%로 집계됐다. 원리금보장형의 경우 한국투자증권이 5.74%라는 가장 높은 성과를 나타냈으며 비보장형에선 유안타증권이 18.26%를 기록, 평균치를 3.80%p 상회했다.

DC 원리금보장형, 비보장형의 업계 평균 수익률은 각각 4.58%, 14.36%를 기록했다. 원리금보장형은 증권사들이 모두 비슷한 성적을 기록했고 비보장형 상품군에서는 현대차증권이 17.15%로 두각을 나타냈다. 신영증권이 11.30%로 가장 저조했다.

DB형의 경우 원리금보장형과 비보장형의 평균 수익률은 각각 4.53%, 8.34%로 집계됐다. 원리금보장형에선 특정 사업자가 눈에 띄지 않았고, 비보장형에서는 유안타증권이 12.79%로 타 증권사를 크게 웃돌았다.

적립금 유입액에서 압도적으로 우수한 성과를 냈던 미래에셋증권은 수익률에선 두각을 나타내지 못했다. 대부분 업계 평균치에 근접한 수준을 기록했는데, DB 비보장형 상품군에서는 업계 평균치(9.03%)에도 크게 못 미치는 6.78%로 아쉬움을 샀다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [유증&디테일]'최대주주 변경' 율호, 대규모 자금 조달

- 코인원 이자율 상향에 지표 상승, 카뱅 협업 확대하나

- [금융사 인사코드]NH농협생명, 10년째 중앙회 출신 CEO…신경분리 무색

- [현대커머셜은 지금]정태영 부회장의 신사업 방향성은…모빌리티 테크로 확장

- [우리은행을 움직이는 사람들]글로벌그룹 '구원 투수' 등판한 류형진 부행장

- [수협은행 차기 리더는]재무통 김철환 전 부행장의 '삼세번' 도전

- [금융권 보수 분석]하나카드 CEO, 성과급 54%는 주식과 연동

- [금융지주 계열사 성과평가]'리딩뱅크 탈환' 프리미엄 누릴 정상혁 신한은행장

- [금융사 인사코드]산은캐피탈, 산은 출신 부사장 거쳐 사장 승진 공식

- [금융사 인사코드]미래에셋생명, 책임경영 위한 견고한 투톱체제

조영진 기자의 다른 기사 보기

-

- 알펜루트운용 최대주주 교체…김항기 전 대표 엑시트

- 씨스퀘어운용, 우양 메자닌 프로젝트펀드 조성

- [ETF 위클리]'경기침체 불안감' 하락장서 반도체 추풍낙엽

- [헤지펀드 기관 LP 동향]애큐온캐피탈, 메자닌 투자서 르네상스운용 '맞손'

- 하나대체 일본호텔 매각지연…유진증권 자금회수 딜레이

- 계열 상품도 가차없다…KB중소형 매대서 '삭제'

- [운용사 실적 분석]IBK운용, 본업 확장 따라 실적 개선…PI투자 경계

- 신한운용, 미국채분할매수목표전환 펀딩 시동

- [운용사 실적 분석]수탁고 2조 확대 플러스운용, 순익은 '반에 반토막'

- 채권 강자 브이아이운용, 주식형 성과는 '미미'