[공모주 배정 편법 횡행]반쪽짜리 IPO 건전성 제고방안, 묻지마식 투자 '역효과'③모호한 인수업무규정 파고들어…모럴해저드 개선 필요

조영진 기자공개 2024-03-25 08:14:15

[편집자주]

공모주시장에 온기가 돌면서 시중 자금이 쉴새없이 밀려들고 있다. 다만 물량을 더욱 많이 배정받기 위한 편법에 가까운 전략들도 성행하고 있다. 이에 금융투자협회가 몇몇 운용방식을 상대로 칼을 빼들고 나섰지만 근본적인 해결책이 될 수 없다는 시선이 지배적이다. 더벨은 그간 업계에서 묵인돼 왔던 공모주 수요예측 관행과 해결책 등을 자세히 들여다본다.

이 기사는 2024년 03월 20일 15시47분 thebell에 표출된 기사입니다

IPO 시장의 건전성을 제고하려던 금융당국의 조치가 오히려 기관투자자들의 묻지마식 투자를 유도하는 역효과를 낳았다는 분석이 나온다. 모호한 인수업무규정과 과열된 IPO 투자열풍 등이 기관투자자들의 수요예측 중복참여, 경쟁적인 공모가 상향제출 등으로 자연스레 이어졌다는 설명이다.20일 금융투자업계에 따르면 금융투자협회는 펀드 집합투자재산의 IPO 수요예측 중복참여 행위에 대해 금융당국과의 논의를 추진하고 있다. 아직 구상 단계일 뿐이지만 협회 내부에서도 당국과의 논의 필요성을 인정하는 등 해당 사안을 엄중히 받아들이는 분위기다.

그간 공모주 헤지펀드는 재간접 투자펀드를 활용해 이론상 무제한의 레버리지를 활용해왔다. 공모주 물량을 더 많이 배정받기 위해 자펀드, 손자펀드, 증손자펀드까지 만들어 수요예측에 참여하는 방식이다. 이에 실제 보유자금을 크게 웃도는 수요예측 경쟁률이 만들어졌고, 이 경우 공모가는 기관경쟁을 반영해 상향 조정돼왔다.

업계는 펀드 비히클 특성상 가용현금을 일일이 확인하는 게 불가능하다고 보고있다. 일임재산과 달리 편입자산 확인이 쉽지 않은 탓에, 이를 면밀히 파악하기 위해선 기관투자자 수요예측에 수개월도 걸릴 수 있다는 설명이다. 사실상 IPO 주관사의 실무단에서는 집합투자재산의 수요예측 중복참여를 걸러낼 수 없다는 뜻으로 풀이된다.

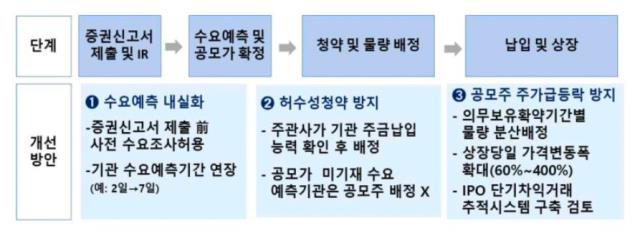

다만 IPO 관련 제도를 다시 손본다면 업계 자정작용 및 간접적인 계도가 이뤄질 수 있다고 판단했다. 지난해 금융당국이 수요예측 내실화, 허수성청약 방지 등의 IPO 건전성 제고방안을 내놓긴 했지만, 현재까지는 오히려 묻지마식 투자를 유도하는 역효과를 불러왔다는 지적이다.

시장에서는 수요예측기간 연장조치가 불러온 초일가점 혜택을 문제로 꼽았다. 초일가점은 수요예측 마지막 날 주문이 몰리는 사태를 막기 위해 수요예측 첫날 주문을 넣은 기관에 물량배정 가점을 주는 제도다. 상장 첫날 따따블(공모가의 400%)도 가능해진 마당에 한 주라도 더 받으려는 움직임이 수요예측 첫날 무분별한 고가 주문으로 이어졌다는 설명이다.

운용업계 관계자는 "공모주 물량을 더욱 많이 배정받기 위해 재간접펀드를 활용하거나 무조건적인 고가주문을 내게 된 배경으로는 상장일 공모가 400%룰의 영향도 무시할 수 없다"며 "상장 첫날 상승폭이 크게 확대됐기 때문에 공모가로 물량을 받을 수만 있다면 손해볼 일이 없다는 인식이 만연하다"고 설명했다.

금융당국이 제시한 주금납입능력 확인기준도 허수성 청약을 방지하기에 역부족이라고 봤다. 운용업계 관계자는 "수요예측에서 100억원 가까운 주문을 내도 1억원어치도 배정받지 못하는 게 일반적이기 때문에, 웬만한 종목에는 펀드 집합투자재산의 100%로 주문을 낸다"며 "가령 100억 규모의 펀드가 90억을 재간접펀드에 내리고 나머지 10억의 대부분마저 비현금성자산으로 채우고 있어도 문제될 일이 없는 셈"이라고 설명했다.

그렇다고 기관투자자들에게 수요예측 증거금을 요구하는 것은 비효율적이란 시선이 지배적이다. 이 경우 공모청약의 바로미터로 활용되는 기관투자자 수요예측이 크게 움츠러들 수 있다는 해석이다. 지난 2007년 5월 금융당국은 개인투자자의 공모청약 증거금은 유지하되, 기관투자자의 증거금은 폐지하는 IPO 선진화 방안을 발표한 바 있다.

운용업계 관계자는 "물량확보 경쟁, 수요예측 과열 및 공모가 뻥튀기를 막기 위해선 차라리 공모기업의 최종 공모가를 초기 공모가 밴드에서 크게 벗어나지 않도록 제한하는 방안도 고려할 필요가 있다"며 "밸류에이션 모델을 통해 적정 기업가치를 산출하고 이를 할인해 공모가 밴드를 만들었으면서 경쟁 과열을 근거로 밴드를 초과한 가격에 공모가를 확정짓는 것은 할인된 가격에 신주를 배분하겠다는 당초 IPO 취지에 맞지 않다"고 설명했다.

의무보유확약기간별로 물량을 차등배정하겠다던 당초 IPO 건전성 제고방안이 보다 구체화돼야 한다는 제안도 나온다. 현재 기관투자자 물량배정의 우선순위는 제출 공모가가 의무보유확약기간을 앞서고 있다. 아무리 락업을 길게 건다 해도 확정 공모가보다 더 낮은 공모가를 제출한 기관투자자는 단 한 주의 물량도 받을 수 없는 상황이다.

운용업계 관계자는 "물론 확정 공모가 이상의 가격을 써낸 기관투자자들 사이에서는 의무보유확약기간별로 차등배정이 이뤄지고 있다"면서도 "6개월 이상의 장기투자를 약속한 기관투자자라 할지라도 낮은 공모가를 써냈다면 확정 공모가로 물량을 받을 기회조차 부여받지 못한다"고 설명했다.

실제로 국민연금은 이번 에이피알 IPO에서 단 한 주의 물량도 배정받지 못한 것으로 전해진다. 또다른 업계 관계자는 "얼마전 에이피알의 경우 밴드 25% 상단인 25만원에 공모가가 결정됐는데, 그간 조단위 IPO들의 공모가가 밴드 10% 이상을 넘기지 못했던 것과 대조적"이라며 "묻지마식 수요예측에 동참할 수 없었던 국민연금의 경우 25만원 밑으로 주문을 낸 결과 한 주도 배정을 받지 못한 상황"이라고 귀띔했다.

결국 의무보유확약을 아무리 길게 제출해도 최종 공모가보다 낮은 가격으로 수요예측에 참여할 경우 물량을 배정받지 못하는 구조다. 사정이 이렇다보니 일단 높게 써서 물량을 받고 보자는 의견이 만연해졌고, 공모가가 높아질수록 투자부담도 가중된 탓에 시초가에 팔고 나오는 미확약 플레이가 굳어졌다는 설명이다.

올해 들어 코스피, 코스닥시장에 신규상장한 11개 종목(스팩합병 제외) 중 상장일 시초가를 웃돌고 있는 기업은 현재 우진엔텍 뿐이다. 그간 모호한 인수업무규정과 이를 활용한 전략이 횡행한 탓에 IPO 건전성 제고는 아직 갈 길이 멀다는 분석이 나오는 이유다. 향후 금융당국과 금융투자협회가 어떤 조치로 기관투자자들과 상생해나갈지 귀추가 주목된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]크라우드웍스, AI 학습용 데이터 구매 플랫폼 오픈

- [i-point]'코드게이트 2025' 국제 해킹 방어대회 본선 진출자 발표

- [i-point]아이티센클로잇, '파트너스 데이' 개최

- 디앤씨미디어, 보다 끈끈해진 넷마블 관계

- [애경그룹 리밸런싱]AK홀딩스, 유동성 압박 속 추가 매각 카드 꺼낼까

- [애경그룹 리밸런싱]애경산업 '경영권 프리미엄' 145% 기대 근거는

- [애경그룹 리밸런싱]매물로 나온 애경산업, 인수 후보군은

- [애경그룹 리밸런싱]애경산업 매각, 유동성 넘어 지배구조 정리 '시그널'

- [오너가 무브먼트]서울식품 서인호, 지배력 확대…오너 4세 등장 '눈길'

- 더본코리아, 생산시설 초과 가동…수요확대 대응 과제