[아이에스티이 road to IPO]높은 SK 매출 의존도 '양날의 검'반도체 실적 81.5% SK그룹향, 매출처 편중 리스크

이종현 기자공개 2024-11-14 09:57:57

[편집자주]

반도체 장비 기업인 아이에스티이가 코스닥 상장을 앞두고 있다. SK하이닉스에 회로판 저장용기(FOUP) 클리너 등을 납품하며 경쟁력을 키웠다. 최근에는 플라즈마 강화 증착공정(PECVD)으로 제품을 다양화하며 또 한 번의 도약을 준비하고 있다. 더벨은 아이에스티이의 성장 과정과 상장 후 로드맵을 살펴봤다.

이 기사는 2024년 11월 08일 10:31 thebell 에 표출된 기사입니다.

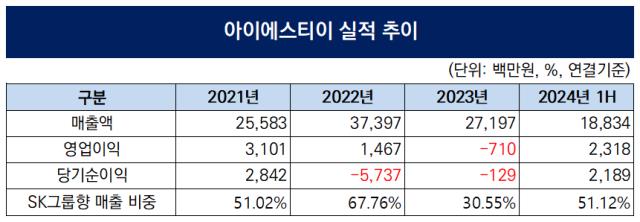

아이에스티이는 SK라는 든든한 우군을 뒀다. SK하이닉스가 고대역폭메모리(HBM) 경쟁력을 앞세워 승승장구하는 만큼 협력사인 아이에스티이에 대한 기대치도 높다. 다만 SK에 대한 높은 의존도는 양날의 검이 될 수도 있다. 모종의 이유로 SK의 장비 투자가 축소·지연될 경우 아이에스티이는 실적은 급감할 수밖에 없기 때문이다.금융감독원에 제출한 증권신고서에 따르면 아이에스티이의 반도체 사업 매출 대부분은 SK하이닉스와 SK실트론을 통해 발생한다. 2021년부터 올해 상반기까지 아이에스티이의 매출 중 SK그룹향 매출은 497억원이다. 전체 매출에서 차지하는 비중은 54.6%로 절반을 넘는다. 반도체 사업에 국한한다면 81.5%로 매출 편중은 더 커진다. 핵심 제품인 풉(FOUP) 클리너나 플라즈마화학기상증착(PECVD) 장비의 경우 거의 모든 매출이 SK하이닉스와 SK실트론을 통해 발생한다.

SK와의 관계는 끈끈하다. 아이에스티이는 2016년 SK하이닉스에 FOUP 클리너를 공급한 이후 줄곧 거래를 이어오고 있다. 2019년부터는 웨이퍼 제조사인 SK실트론에도 제품을 납품하고 있다. 나노종합기술원의 지원을 받아 개발한 PECVD는 2022년 말 SK하이닉스의 국산화 장비 후보자로 선정됐다. 지난해 양상 공급을 위한 퀄 테스트(Qual Test)용 장비를 공급했고 올해는 볼륨 평가를 진행 중이다.

일반 메모리 대비 2배 이상 크기의 HBM 전환 가속화로 웨이퍼의 수요가 늘어남에 따라 웨이퍼를 보관·이동하는 데 사용하는 FOUP와 FOUP 클리너 시장도 더 커질 것으로 기대되는 중이다. 삼성전자를 제치고 최대 호황을 누리고 있는 SK하이닉스의 협력사라는 점은 아이에스티이에게도 유리하게 작용한다.

하지만 매출 편중으로 인한 불확실성도 존재한다. 이는 지난해 실적에서도 확인할 수 있다. 아이에스티이는 2023년 매출액 271억원을 기록했다 전년 대비 27.2% 줄어든 수치다. 영업이익도 –7억원으로 적자로 전환했다. SK하이닉스와 SK실트론의 투자가 줄어든 영향인데, 2023년 아이에스티의 SK그룹향 매출은 약 83억원으로 2022년 253억원 대비 67.2% 감소했다.

매출처 편중은 상장 기업들이 흔히 지적받는 부분이다. 아이에스티이 역시 매출처 다변화를 위해 고군분투하고 있다. 특히 주목하고 있는 것은 중국 시장이다. 영업 에이전시 EET를 통해 중국 D램 제조사 CHJS, 웨이퍼 제조사 XinSemi에 제품을 납품하며 2021년 25억원, 2023년 20억원의 매출을 거둔 바 있다. 다만 전체 매출에서 차지하는 비중은 높지 않은 데다 연속성도 보장되지 않고 있다.

아이에스티이는 미래 실적에 대해 낙관·중립·보수적 시나리오로 구분해 제시했다. 기준점이 되는 중립적 시나리오에서는 올해 매출액 439억원을 달성한 후 2025년 688억원, 2026년 908억원으로 볼륨을 키운다는 내용이다. 같은 기간 예상 순이익은 19억원, 81억원, 147억원이다. 보수적 시나리오에서는 올해 매출액 402억원, 2025년 496억원, 2026년 530억원으로 예상 순이익은 7억원, 53억원, 82억원 등이다.

눈길을 끄는 것은 2025년부터 삼성전자향 매출이 발생할 것이라고 예상한 점이다. 2025년 67억원, 2026년 50억원의 매출을 추정했다. 낙관·중립·보수적 시나리오에서 모두 같은 수치가 기입됐다. 아이에스티이는 이와 관련 증권신고서에 "보수적으로 2025년과 2026년 수요 장비의 일부(10여대 미만)를 공급할 것으로 예상한다"면서 "타 국내 반도체 디바이스 업체에 비해 적은 수량인 일정 규모만을 공급하는 것으로 보수적 공급계획을 추정했다"고 기재했다.

다만 아이에스티이가 삼성전자를 고객사로 삼을 수 있을지, 또 삼는다고 할지라도 예상한 수준의 매출이 발생할지는 불확실하다. SK하이닉스가 FOUP 클리너 협력사로 아이에스티이를 선택했듯이, 삼성전자는 디바이스이엔지를 협력사로 두고 있다. 아이에스티이의 최근 삼성전자 매출은 2022년 8억원이 처음이자 끝이다.

시장에선 미국 대통령 선거 이후 불확실성이 더 커질 것으로 내다봤다. 지난 6일 진행된 미국 대선에서 도널드 트럼프 전 대통령이 승리하면서 반도체 업계의 긴장감도 커졌다. 미국의 정부 보조금을 전제로 현지에 생산라인 투자를 진행 중인 삼성전자와 SK하이닉스도 대응을 고민 중인 것으로 알려졌다.

대중 제재 역시도 변수다. 미국은 첨단 반도체 장비의 대중 수출을 제재하고 있다. 동맹국 기업 중 검증된 최종사용자(VEU)로 지정될 경우 중국 내 반도체 공장에 장비를 반입할 수 있도록 했고, 삼성전자와 SK하이닉스 모두 VEU 지정을 통해 중국 공장을 운영 중이다. 만약 트럼프 당선인이 VEU 지정 취소나 다른 제재 조항을 꺼내 들 경우 이들 기업의 중국 공장 운영에는 차질이 빚어지고, 장비를 납품해야 하는 아이에스티이 역시 악영향을 받게 된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- "글로벌 증시 상승여력 충분…채권 시장 변동성 유의"

- [i-point]'연이은 흑자' 파라텍, 3분기 영업익 38억 기록

- [i-point]넥스턴바이오, 3분기 연결 누적 매출 240억

- [i-point]'케어랩스 계열' 바비톡, 캠페인 모델 이나연 발탁

- 모델솔루션, 빅테크향 매출 성장…수익성도 개선

- [i-point]크라우드웍스, 3분기 누적 매출액 67억 "내년 턴어라운드"

- [Company Watch]3분기 흑자전환 성공한 플리토, 첫 BEP 달성 청신호

- [i-point]아이씨티케이, 3분기 매출 21억 '전년비 45% 증가'

- [i-point]엔젤로보틱스, 'MEDICA 2024' 참가 "글로벌 진출 본격화"

- [i-point]'호실적' 케이피에스, 영업이익 75억 '전년비 20배'

이종현 기자의 다른 기사 보기

-

- [i-point]크라우드웍스, 3분기 누적 매출액 67억 "내년 턴어라운드"

- [Company Watch]3분기 흑자전환 성공한 플리토, 첫 BEP 달성 청신호

- [i-point]라온시큐어·대한택견회, 블록체인 디지털 단증 발급 추진

- [i-point]에스넷시스템, SKT '2024 최우수 파트너사' 시너지 부문 수상

- [아이에스티이 road to IPO]높은 SK 매출 의존도 '양날의 검'

- [Company Watch]엑셈, 최대 매출 경신 '흑자 전환'

- [Company Watch]'새내기주' 유라클, 실적 선방에도 시장 반응 '싸늘'

- [i-point]한컴, 대한민국 정부 박람회 참가

- 라온메타, 메타버스 기반 헬스케어 실습 콘텐츠 확대

- [i-point]시큐센, 3분기 누적 매출 133억… 전년비 18% 증가