'슬롯 반납 골머리' 대한항공 통합 LCC, M&A 카드 꺼내나 중복 노선 합산점유율 50% 초과시 슬롯 반납…"에어서울 혹은 에어부산 파는 게 경제적"

남준우 기자공개 2024-11-28 08:06:44

이 기사는 2024년 11월 27일 10:48 thebell 에 표출된 기사입니다.

대한항공과 아시아나항공 간의 기업결합이 가까워지면서 저비용항공사(LCC) 자회사인 진에어, 에어서울, 에어부산 간의 통합에도 관심이 커지고 있다. 통합 LCC를 꾸리는 과정에서 에어서울이나 에어부산이 M&A 시장 매물로 나올 수도 있다는 관측도 나온다.통합 LCC 출범 전 공정거래위원회로부터 심사를 받아야 한다. 이 과정에서 중복 노선 가운데 합산 점유율이 50%를 넘어가는 경우, 타 항공사에 노선 이관 등의 조치를 취해야 한다. 아무 대가 없이 노선을 반납하는 것보다는 에어서울이나 에어부산 중 하나를 매각하는 것이 경제적으로 훨씬 이득이라는 평가다.

투자은행(IB) 업계에 따르면 유럽연합(EU) 경쟁 당국인 EU집행위원회(EC)는 조만간 대한항공과 아시아나항공 간의 기업결합에 대한 심사 승인을 내릴 예정이다. EC 승인은 대한항공과 아시아나항공 간의 기업결합에 있어 가장 중요한 절차다.

기업결합 승인이 다가오는 시점에서 대한항공과 아시아나항공이 보유하고 있는 LCC 자회사들 간의 통합에도 시장의 관심이 커지고 있다.

대한항공 자회사인 진에어와 아시아나항공 자회사인 에어서울, 에어부산이 주인공이다. 에어서울과 에어부산이 진에어로 통합되는 방향이 유력하다. 통합 LCC가 출범하게되면 단숨에 국내 LCC 업계 1위 자리를 차지할 가능성이 높다.

이들 세 곳의 작년 합계 매출액은 2조5000억원에 달한다. 이는 국내 LCC 1위인 제주항공의 매출액(1조7200억원)을 훌쩍 넘는 규모다. 대형 LCC 출범에 따라 국내 항공업계 판도가 바뀔 것이라는 전망이 지배적이다.

통합 LCC를 꾸리는 과정에서 한 곳이 M&A 시장 매물로 출회될 가능성이 대두되고 있다. 중복 노선 슬롯 반납 등의 이슈를 고려했을 때, 하나를 M&A 시장에 내놓고 매각 대금을 수령하는 것이 경제적으로 훨씬 유리하다는 해석이다.

공정거래위원회가 대한항공과 아시아나항공 간 기업결합을 심사했을 때처럼, 통합 LCC 역시 독과점 이슈에서 자유롭기 힘들다. 당시 공정거래위원회는 대한항공과 아시아나항공이 보유한 노선 가운데 국제선 65개, 국내선 22개가 중복된다고 밝혔다. 이 중 국제선 26개와 국내선 14개 노선에 대해서는 경쟁 제한 우려를 제기했다.

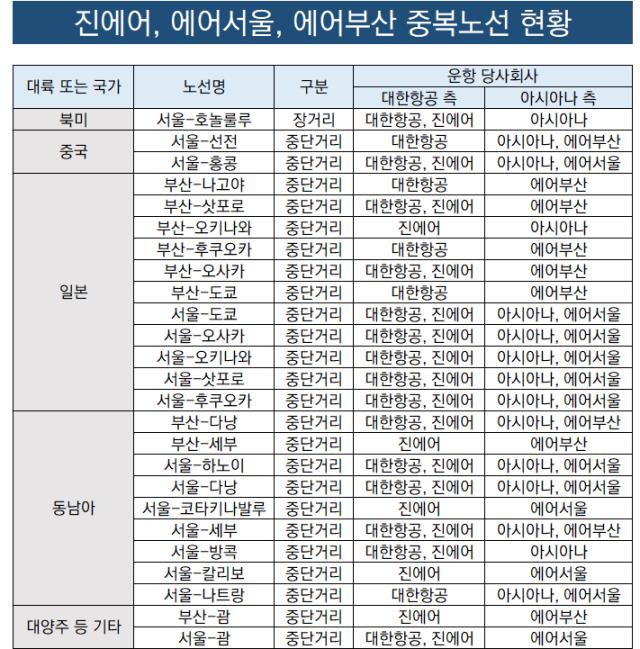

아직 통합 LCC에 대한 심사가 이뤄지지 않은 만큼 중복 노선에 대한 정확한 합산 점유율은 알 수가 없다. 다만 '대한항공-아시아나항공 기업결합 조건부 승인' 보도자료에 따르면 국제선 기준으로 세 LCC간에 최소 25곳 이상의 노선이 중복되는 것으로 보인다.

특정 노선에 대한 세 LCC 간 합산 점유율이 50%를 넘어가면 타 항공사에 노선 이관 등의 조치를 취해야 한다. 예를 들어 특정 노선에 대한 합산 점유율이 70%라면 20%를 감소시킬 수 있는 만큼의 슬롯을 반납해야 한다.

이보다는 에어서울이나 에어부산을 M&A 시장에 내놓는 것이 더 합리적이다. 현재 국내 LCC는 제주항공 등을 포함해 총 8곳이 있다. 아무 조건 없이 다른 LCC에 노선을 이관하는 것보다는 매각 대금을 수령하면서 경제적 이득을 취하는 것이 낫다.

한 시장 관계자는 "통합 LCC가 출범하게 되면 대한항공과 아시아나항공 간의 기업결합 때와 마찬가지로 중복 노선에 대한 합산 점유율이 높아져 공정거래위원회 심사를 받게 될 것"이라며 "독과점 이슈로 특정 노선을 조건 없이 반납하는 것 보다는 차라리 한 곳을 M&A 시장에 내놓는 것이 훨씬 경제적으로 이득"이라고 말했다.

이에 대해 대한항공 관계자는 "통합 LCC의 생존과 지속가능 성장을 위해서는 기단 규모 확대와 원가경쟁력 확보가 필수라 3사 통합 운영이 바람직하다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [유증&디테일]알파녹스, 청약완판 실패 '조달 금액 40% 축소'

- [i-point]DS단석, 이달 내 SAF 원료 첫 공급 예정

- 이에이트, 자율주행 디지털 트윈 기술 사업 박차

- 유화증권 오너 3세 윤승현 상무, '꾸준한' 지분매입

- [삼성반도체 넥스트 50년]한진만·남석우 '투톱', 파운드리 고객·수율 확보 숙제

- '44년 LG맨' 권영수가 본 K배터리의 현재와 미래는

- [한진칼 CEO 성과평가]류경표 사장의 매직…탄탄한 기초체력 갖춘 한진칼

- [영풍-고려아연 경영권 분쟁]고려아연, 상장 35년만 첫 거래소 제재 ‘생크션 리스크’ 확산

- 승승장구 김윤기 부사장, HL그룹 로봇사업 본격 드라이브

- [캐시플로 모니터]DL케미칼, 현금흐름 개선에도 현금 '순유출'

남준우 기자의 다른 기사 보기

-

- [2024 이사회 평가]새주인 맞은 카프로, 이사회 경영 능력 시험대

- 노앤·디비PE, 코팅코리아 매각 완료 'IRR 14% 달성'

- 제이앤PE, 2호 블라인드펀드 연내 클로징 정조준

- [LP Rader]'이사장 선임 재도전' 경찰공제회, '계엄 후폭풍' 이겨낼까

- 소시어스·웰투시, 아쉬운 몸값에도 MNC솔루션 IPO 강행 이유는

- '에이스테크 대주주' 된 도미누스, 매각 준비 나선다

- [아시아나 화물사업부 M&A]EC 심사 승인, '통합 에어인천'까지 1년 남았다

- 블랙스톤, 국내 PE들 주저했던 제이제이툴스 인수 이유는

- '슬롯 반납 골머리' 대한항공 통합 LCC, M&A 카드 꺼내나

- 한앤컴퍼니 '코아비스 매각'의 의미