[Rating Watch]한진그룹 연이은 크레딧 호재, 한진에 쏠리는 눈한진해운 사태 여파 해소, 상반기 실적 개선세에 '주목'

권순철 기자공개 2025-01-24 08:11:21

이 기사는 2025년 01월 21일 14시25분 thebell에 표출된 기사입니다

한진그룹 계열사들의 신용등급 전망이 연일 청신호를 켜자 한진에도 변화의 기미가 감지되기 시작했다. 과거 한진해운 사태를 계기로 비우량등급으로 강등됐지만 현 시점에서 관련 리스크는 대부분 해소됐다는 게 크레딧 업계의 중론이다.따라서 올해 상반기 실적 흐름이 한진의 등급 상향 여부를 결정짓는 키포인트가 될 전망이다. 주요 신용평가사들도 수익성 개선 추세가 어느 정도 뚜렷해진다면 등급 전망을 긍정적으로 검토해보겠다는 의견을 한진에 전달한 것으로 전해진다.

◇그룹 계열사 아웃룩 상향 행진…한진해운 사태 여파 해소

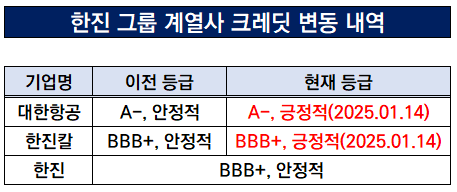

21일 크레딧 업계에 따르면 최근 한진그룹 계열사인 대한항공과 한진칼의 신용등급 전망이 한 노치 상향됐다. 대한항공과 아시아나항공의 합병 절차가 마무리되면서 중장기적 차원의 펀더멘탈이 강화됐다는 판단 하에 대한항공의 아웃룩이 먼저 긍정적으로 바뀌었다. 지주사인 한진칼도 대한항공의 배당 확대가 예상되면서 동일한 경로를 따랐다.

한진그룹 계열사들이 연이어 크레딧 호재를 입으면서 한진(BBB+, 안정적)에도 시선이 쏠렸다. 물론 대한항공과 지분 관계가 없어 합병 이슈 하나만으로 당장 수혜를 입을 가능성은 크지 않다. 그러나 '메가 캐리어'의 탄생은 그룹이 더 이상 과거 한진해운 사태로 휘청이던 시절에 종속되지 않음을 보여주는 신호이기도 하다.

일단 한진의 크레딧 하방 압력으로 작용했던 그룹 리스크는 대부분 해소됐다는 게 크레딧 업계의 중론이다. 한때 A-등급을 유지하고 있던 한진이 2016년 비우량 등급으로 강등된 데에는 한진해운 사태가 결정적이었다. 글로벌 7위 해운업체가 법정 관리를 신청, 결국 파산에 직면하면서 그룹 전체가 위기에 빠졌던 시기다.

특히 한진은 한진해운 자회사인 한진해운신항만을 인수한 뒤 직간접적인 지원으로 재무 부담이 급격히 쌓였다. 한진의 연결 기준 EBTIDA/이자비용은 2015년까지 2배 이상을 넉넉히 유지했지만 2016년 9월 1.7배로 떨어졌다. 당시 한국신용평가는 해당 지표값이 2배를 지속적으로 하회할 경우를 등급 하향 트리거로 제시했다.

그러나 한진해운 사태를 뒤로 하고 내부적으로 회복에 전념하면서 1년 만에 아웃룩을 '부정적'에서 '안정적'으로 끌어올렸다. 이후 7년이 넘는 시간 동안 'BBB+, 안정적'의 신용등급을 유지하고 있지만 한 신평사 관계자는 "그룹 리스크는 사실상 사라졌다고 본다"며 "이제 남은 건 수익성"이라고 말했다.

◇수익성 개선세 관전포인트…상반기 실적 '주목'

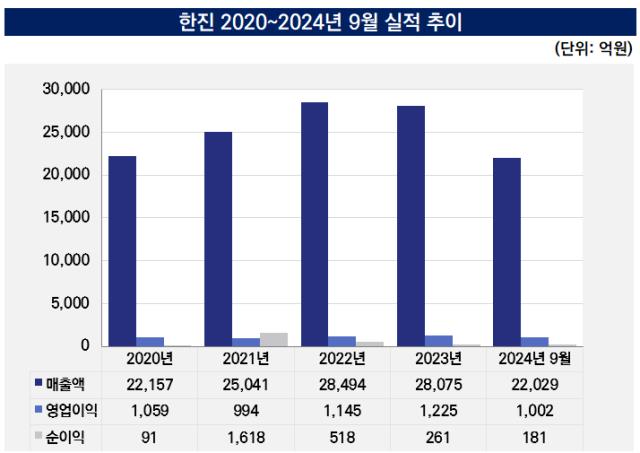

한진의 실적 자체는 나쁘지 않다. 2024년 3분기 연결 기준 한진이 기록한 누적 매출액과 영업이익은 각각 2조2029억, 1002억원이다. 전년 동기 대비 각각 약 7%, 8% 증가한 수치다. 2016년 초유의 적자를 기록했을 때와 비교하면 꾸준히 1000억대 흑자를 내고 있다는 점에서 고무적인 성과다.

다만 등급 상향을 위한 수익성 트리거에 도달하기까지 갈 길은 멀다. 한국신용평가는 한진의 연결 기준 순차입금/EBITDA 지표 8배 이하와 EBITDA/이자비용 지표 3배 이상을 등급 상향 트리거로 제시했다. 전자는 넉넉하게 충족하고 있지만 후자의 경우 지난 3년 동안 3배를 약간 밑돌고 있는 상황이다.

주요 신평사들도 수익성 개선 추세가 뚜렷하게 관측된다면 긍정적으로 검토할 수 있다는 의견을 전달한 것으로 파악됐다. 한진 관계자는 "그룹 리스크가 사라진 데 따른 긍정적인 효과는 있겠지만 내부 실적도 받쳐줘야 한다"며 "신평사들도 실적이 개선되는 부분이 있다면 등급 액션에 긍정적으로 작용할 것 같다는 얘기를 해줬다"고 설명했다.

이어 "회사도 이를 감안해서 A등급 회복을 위해 노력하고 있다"고 밝혔다. 따라서 올해 상반기까지의 실적이 어떻게 드러나는가가 중요한 순간이 될 것으로 관측된다. 한 IB 업계 관계자도 "등급 상향을 위해 노력하고 있는 것 같다"며 "상반기 실적이 중요한 모멘텀이 될 것"이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [16대 VC협회장 선거]'대동소이' 정견발표…큰 영향 없었다

- [16대 VC협회장 선거]'송은강·김학균' 후보 압축…이변에 업계 당혹스러움

- 조현상 HS효성 부회장 "미국 관세 정책동향 매일 모니터링"

- [i-point]신테카바이오, '코로케이션' 정관 추가 "신사업 확대"

- 쏠리드, 트럼프 네트워크 투자 확대 소식에 '주가 훈풍'

- [i-point]'ESG 경영' 가온그룹, 사회공헌 활동 지속 추진

- 세라젬, 명량해전 체험전 공식 후원

- [코스닥 CB 프리즘]상장 후 첫 발행 나선 와이씨켐, 신제품 개발 속도전

- [영풍-고려아연 경영권 분쟁]지연 끝 주총 파행…MBK "자본시장 유린"

- [퀀텀점프 2025]파크시스템스 "해외 첨단기술 내재화, 계측분야 선도"

권순철 기자의 다른 기사 보기

-

- [Rating Watch]한진그룹 연이은 크레딧 호재, 한진에 쏠리는 눈

- [IPO 모니터]상장 재도전 LS이링크, 높아진 테슬라 상장 허들 '변수'

- 신한금융 신종자본증권 시동, 4000억 조달 박차

- [IB 풍향계]코넥스 강자 IBK증권, 중소형사 ECM 벤치마크 '부상'

- [Deal Story]한솔케미칼 4년만에 공모채 복귀전 '달라진 존재감'

- [IPO 모니터]삼양엔씨켐 흥행, 오너4세 승계 로드맵 '순항' 예고

- [CFO 워치]바통 넘겨받은 하나증권 김동식 본부장, 초대형 IB 도약 '과제'

- [Deal Story]현대제철 '조단위' 오버부킹, 철강업 부진 우려 '무색'

- [서울보증보험 IPO]미국 국채금리 폭등 데자뷔, 높아진 공모 장벽

- [Deal Story]LG유플러스, 유효수요 '3조' 이정표 재현