[금융지주 계열사 성과평가]조병규 우리은행장, 경쟁사 추격 불씨 살렸다②하반기 취임 후 순이익·기업대출 성장률 회복…2년차에 수익성 개선 승부수

최필우 기자공개 2023-12-08 08:19:48

이 기사는 2023년 12월 06일 07시40분 thebell에 표출된 기사입니다

조병규 우리은행장(사진)이 기업금융 명가 재건에 시동을 걸었다. 우리은행은 전임 행장 용퇴로 리더십 부재 상태였던 상반기 고전을 면치 못했으나 조 행장 취임 후 분위기 반전에 성공했다.조 행장은 짦은 기간 기업대출 분야에서 눈에 띄는 성과를 내며 임종룡 체제 우리은행장의 자격을 입증했다. 우리금융은 영업력을 핵심 기준으로 삼은 은행장 선정 프로그램을 통해 조 행장을 선임한 바 있다. 조 행장은 2년차에 수익성 지표를 개선해야 연임 발판을 놓을 수 있다.

◇한 분기 만에 분위기 반전

조 행장은 지난 7월 우리은행장에 취임해 1년 반의 임기를 시작했다. 지난 3월만 해도 조 행장은 우리금융캐피탈 대표 임기를 막 시작한 상태였다. 이후 은행장 선정 프로그램을 통해 우리은행장으로 낙점되면서 행장 임기를 시작했다.

조 행장은 지난 7월 우리은행장에 취임해 1년 반의 임기를 시작했다. 지난 3월만 해도 조 행장은 우리금융캐피탈 대표 임기를 막 시작한 상태였다. 이후 은행장 선정 프로그램을 통해 우리은행장으로 낙점되면서 행장 임기를 시작했다.우리은행은 새로운 리더십을 구축하는 데 상반기를 모두 보냈다. 1분기에는 이원덕 전 행장의 거취가 불분명했고, 2분기에는 은행장 선정 프로그램을 통해 후보군을 검증했다.

리더십 교체 과정이 길어지면서 영업에 불리하게 작용했다. 우리은행은 임원 인사가 타행보다 늦는 탓에 1분기 영업에 시동을 거는 시점도 뒤처지는 경향이 있다. 이번엔 CEO 교체 과정을 거치면서 상반기 영업에 힘이 빠지게 됐다.

우리은행은 올 상반기 순이익 1조5390억원을 기록했다. 전년 동기 1조7620억원에 비해 2230억원(12.7%) 감소했다. 맏형 격인 우리은행의 부진은 그룹 실적에도 악재였다. 우리금융은 상반기 NH농협금융보다 적은 순이익을 기록하며 자존심을 구겼다. 다른 은행이 역대 최대 실적을 갱신할 때 역성장해 더 뼈아팠다.

조 행장은 3분기 임기를 시작하자마자 분위기를 반전시켰다. 3분기 순이익 8200억원을 기록했다. 이는 전년 동기 6130억원보다 2070억원(33.8%) 증가한 금액이다.

기업대출 분야가 실적 개선을 견인했다. 3분기 기업대출 잔액은 168조원으로 전 분기에 비해 5% 성장했다. 기업대출 성장률 5%는 근래 가장 높은 수치다. 지난해 4분기에는 마이너스(-) 0.4%로 역성장했고 1분기에는 0.9%, 2분기에는 1.6%에 그쳤다.

조 행장을 필두로 한 법인 영업 강화 효과를 봤다. 조 행장은 하반기 반월·시화, 창원·녹산, 남동·송도 등 3곳에 중소기업 특화 점포 BIZ프라임센터를 신설하며 신규 고객 발굴을 주문했다. 조 행장의 광폭 행보로 우리은행 영업 조직에 활기가 돌기 시작했다.

◇수익성 지표 개선은 아직

분기 단위 순이익은 반등에 성공했지만 수익성 지표 개선은 아직이다. 우리은행 자기자본순이익률(ROE)은 지난 3분기 11.43%를 기록했다. 전년 동기 11.66%와 비교해 0.23%포인트 하락해 있다. 기업 대출이 늘었지만 자산의 효율적 운용 측면에선 아쉬움이 남아 있다.

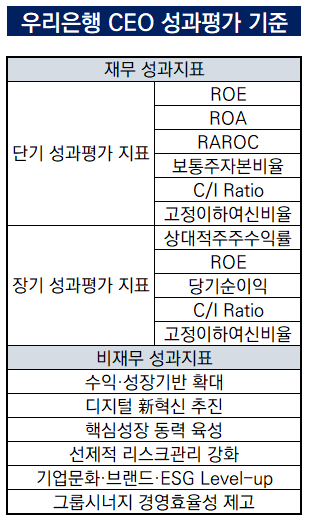

특히 ROE는 조 행장의 성과를 평가할 때 중요한 척도로 활용될 것으로 점쳐진다. 최근 우리은행을 포함한 주요 시중은행은 법인대출 확대에 영업력을 집중하고 있다. 시중은행 간 과당 경쟁이 벌어져 마진 폭이 줄면 대출 자산이 늘어도 ROE는 하락할 수 있다. 조 행장을 평가하는 이사회는 재임 기간 얼마나 순도 높은 대출 성장을 이뤘는지를 ROE를 통해 따져볼 것으로 보인다.

보통주자본(CET1)비율도 조 행장에 대한 주요 평가 항목이다. 우리은행 CET1비율은 지난 3분기 13.5%로 전년 동기 12.4% 대비 개선됐으나 안심하긴 이르다. 법인 영업 강화로 위험가중자산(RWA)이 증가할 경우 CET1비율 하락 압력으로 작용하기 때문이다.

고정이하여신비율도 유념해야 할 항목이다. 고금리 장기화 기조에서 대출을 공격적으로 늘리다보면 추후 건전성 지표를 악화시킬 수 있다. 대출 확대 특명을 받은 조 행장 입장에선 가장 놓치기 쉬운 영역이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- [IR Briefing]카카오뱅크, 월등한 여신 성장 자신감 배경엔 '개인사업자'

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [은행경영분석]카카오뱅크, 수신 운용이 견인한 순익 성장세

- [Policy Radar]기부받은 코인, 즉시 현금화 허용된다

- [thebell interview]'리츠' 힘주는 우리자산신탁 "그룹 시너지 극대화"

- [교보생명 지주사 전환 전략 점검]수익 분담 중심축엔 교보증권

- [보험사 자본확충 돋보기]동양생명, 7000억대 외화조달…매각 전 자본관리 '만전'

- [여전사경영분석]iM캐피탈, 3년 만에 기지개…수익 구조 최적화 '결실'

- [NPL 자금조달 리포트]키움F&I, 열위한 등급에도 유리한 조달, 비결은

최필우 기자의 다른 기사 보기

-

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [금융사 KPI 점검/하나은행]'업의 경쟁력' 강화, 키워드는 '외국환·자산관리·연금'

- [우리금융 동양생명 M&A]'안성연수원' 매각해 자본비율 높인다

- [은행경영분석]BNK금융, 건전성 지표 개선에 달린 '밸류업' 가능성

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- 하나금융, 절묘한 RWA 관리 '밸류업 행보' 지속

- [금융사 KPI 점검/하나은행]영업점에 수익 확대보다 '고객 만족' 강조한다

- [BNK금융 인사 풍향계]하나·KB금융 출신 전문가 영입 '리스크관리·디지털' 강화

- [우리금융 인사 풍향계]IB 임원 겸직 체제 도입, 임종룡 회장 우투증권 힘싣기

- 우리은행, '위기기업 대응 조직' 신설 자본비율 관리 고삐