엔씨소프트, 만기 사채·차입금 상환...비용 관리 '고삐' 미래 수익성 개선 위한 M&A 자금 확보도 추진

안정문 기자공개 2024-07-01 10:48:53

이 기사는 2024년 06월 20일 16:07 THE CFO에 표출된 기사입니다.

엔씨소프트가 수익성 악화현상이 장기화되는 것을 막기 위해 각종 비용을 줄이고 있다. 부정적 등급전망이 달린 가운데 만기 도래하는 회사채를 현금상환한다는 계획이다. 차환 시 이자비용, 게임 시장 침체 등이 영향을 미쳤을 수 있다.다만 엔씨소프트가 비용절감을 위해 마냥 현금을 쓰기만 하는 것은 아니다. 현금을 확보하는 데도 공을 들이고 있다. 미래의 수익성에도 도움이 될 M&A(인수합병)를 위한 재원확보 역시 놓치지 않기 위한 결정으로 풀이된다.

◇만기도래 회사채, 차입금 상환

20일 IB(투자은행) 업계에 따르면 엔씨소프트는 7월5일 만기도래하는 700억원 규모의 회사채를 현금상환한다. 이와 함께 산업은행에서 빌렸던 차입금 600억원도 현금상환할 것으로 전망된다. 이 차입금의 만기일은 7월9일이다.

게임업계가 전반적으로 부진에 빠져있다는 점, 민평금리가 만기채 발행 당시의 2배 수준이라는 점 등을 고려한 결정으로 풀이된다. 19일 기준 엔씨소프트의 개별민평금리는 1년물 3.594%, 2년물 3.582%, 3년물 3.603% 등이다. 만약 엔씨소프트가 현금상환하기로 결정한 회사채와 차입금을 모두 차환하게 된다면 이자비용은 연간 22~23억원 정도 늘어나게 된다.

IB업계 관계자는 "게임업계가 전반적으로 부진한 만큼 나왔다면 언더금리 확보는 어려웠을 것"이라며 "넷마블도 밴드상단의 금리로 회사채를 찍었던 만큼 엔씨소프트는 발행에 부담을 느꼈을 수 있다"고 설명했다.

올해 선임된 박병무 공동대표는 ROE(자기자본이익률) 개선을 강조했다. ROE는 순이익을 늘리거나 자본을 줄여야 수치가 상승한다. 박 대표는 순이익에 영향을 미치는 각종 비용을 절감하는 데 고삐를 죄고 있다. 올해 만기 도래한 차입금을 상환한 것 역시 효율화의 일환이다. 앞서 5월에는 권고사직도 단행했다.

◇등급하향 트리거 발동, 영업이익률 개선 시급

크레딧업계는 엔씨소프트의 영업수익성에 촉각을 곤두세우고 있다.

나이스신용평가는 5월, 한국신용평가는 4월 엔씨소프트의 신용등급 및 전망을 'AA0, 안정적'에서 'AA0, 부정적'으로 조정했다. 리니지IP 매출의 하향안정화 및 신작 흥행 부진에 따른 매출 감소, 영업수익성 약화 등이 전망 조정의 근거다. 두 신평사의 등급하향 트리거는 발동된 이미 상태다.

나신평 등급하향 검토조건의 정량지표는 EBITDA(상각 전 영업이익) 6000억원이다. 엔씨소프트의 EBITDA는 2023년 2492억원으로 기준선을 한참 밑돈다. 올 1분기 EBITDA(535억원)를 바탕으로 추정한 연간 수치 역시 2100억원 수준이다.

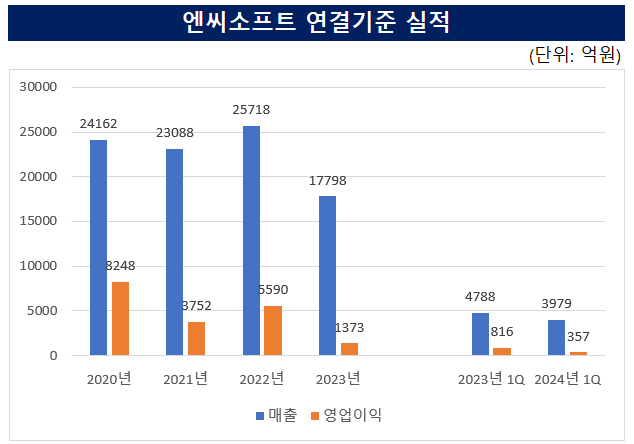

한신평은 하향 가능성 확대 요인으로 연결기준 영업이익 5000억원 이하를 들었다. 엔씨소프트는 지난해 1373억원, 올 1분기 257억원을 거뒀다.

엔씨소프트의 실적은 하락세를 걷고 있다. 올 1분기 연결기준 매출 3979억원, 영업이익 257억원을 거뒀다. 1년 전 같은 기간과 비교해 매출은 16.9%, 영업이익은 68.5% 줄었다. 현금성자산은 2024년 3월 말 1조9336억원으로 풍부한 편이다. 하지만 이 역시 2022년 2조4287억원, 2023년 2조1181억원으로 계속 줄고 있다.

다만 엔씨소프트가 비용 절감을 위해 보유 현금을 유출하기만 하고 있는 것은 아니다. 엔씨소프트는 자산 매각 등을 통해 추가로 현금을 확보한다는 계획을 세웠다. 보유 유형자산 규모는 올 3월 말 기준 9831억원 수준이다. 세부적으로는 올해 안에 서울 삼성동 소재 엔씨타워를 매각하겠다는 방침을 정했다. 판교R&D센터 유동화 가능성도 열어뒀다.

이는 ROE 향상에 도움이 될 만한 M&A에 쓸 재원을 마련하기 위함일 수 있다. 박병무 대표는 VIG파트너스 대표 출신의 M&A 전문가다. 게다가 엔씨소프트는 지난해부터 꾸준히 M&A를 통한 성장을 강조해왔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 광동제약, 체외진단기업 '프리시젼바이오' 170억에 인수

- 그룹 시너지 절실 김원규 LS증권 대표, 커버리지 '직접 관리'

- '위기 관리' 하이증권, PF 조직개편 '진행형'

- '회사채 올인' 하나증권, 기업금융본부 세팅 마쳤다

- [케이뱅크 IPO]4조~5조 밸류 도전장…상장 예심 청구 확정

- SUN&L, 화장품 용기 전문기업 '이루팩' 인수계약 체결

- [Rating Watch]롯데케미칼, 강등 1년만에 ‘부정적’...회사채 복귀 '난망'

- [증권신고서 정정 리스트]피앤에스미캐닉스, 밸류 핵심 '중국 리스크' 누락

- [thebell note]'SK 리밸런싱'을 대하는 IB들의 자세

- SK㈜, SK시그넷 매각설 일축 "사업 확장기, 검토할 이유 없어"

안정문 기자의 다른 기사 보기

-

- [IPO 블루프린트 체크]필에너지, 실적반등 이뤄낼까

- [thebell League Table]'더 치열해진' 순위경쟁, 딜 많이 잡은 한국증권 1위

- [Rating Watch]대림, 등급하향 트리거 터치하자 기준 변경…한숨 돌렸다

- 엔씨소프트, 만기 사채·차입금 상환...비용 관리 '고삐'

- [thebell League Table]KB증권 상반기 선두, 1분기 아쉬움 달랬다

- 회사채 '미매각' 효성화학, 고금리·월이자로 리테일 잡나

- [IPO 블루프린트 체크]'손실 지속' 이노시뮬레이션, 실적 반전 언제쯤

- [기업들의 CP 활용법]넷마블, 실적하락 끝나자 CP도 덩달아 줄었다

- [기업지배구조보고서 점검]한양증권, 주주·이사회 핵심지표 개선하나

- 'CFD 사태' 극복 다우기술, 공모채 재도전 성공할까