[thebell League Table]'더 치열해진' 순위경쟁, 딜 많이 잡은 한국증권 1위[ECM/수수료] 전체 수수료 규모 36.2% 증가, KB 바짝 추격

안정문 기자공개 2024-07-02 07:45:08

이 기사는 2024년 07월 01일 13:18 thebell 에 표출된 기사입니다.

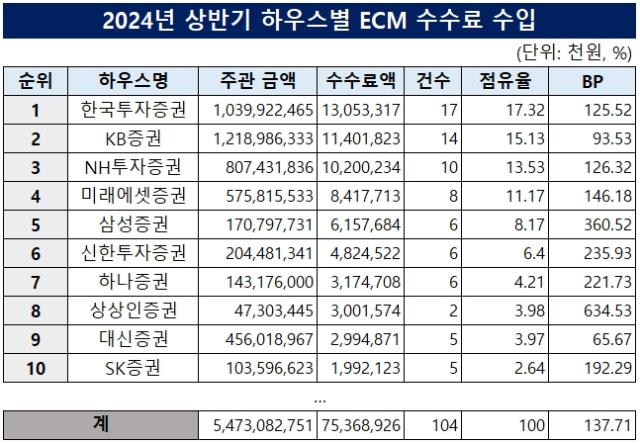

한국투자증권이 상반기 가장 많은 건수의 딜을 맡으면서 주식자본시장(ECM) 수수료 순위 1위에 올랐다. 2위 KB증권, 3위 NH투자증권 사이 차이가 각 20억원도 나지 않아 연간 순위는 장담할 수 없다.상반기 ECM 수수료는 753억6900만원으로 1년 전보다 36.2% 늘었다. 주관사가 참여한 ECM 거래가 전년동기 대비 65.7% 넘게 증가한 영향으로 풀이된다.

◇상반기 한국 1위, '주관 1위' KB는 2위

더벨 리그테이블에 따르면 한국투자증권은 상반기 130억5300만원의 수수료를 수령해 ECM 수수료 선두 하우스에 올랐다. 지난해 4분기와 올 1분기 NH투자증권에 선두를 연속으로 내줬지만 2분기 수수료 수익을 끌어올리면서 상반기 순위에서 정상에 올랐다.

한국투자증권의 상반기 수수료 130억5300만원 가운데 70.4%의 수수료가 2분기로 몰렸다. 건수를 기준으로 하면 17건 가운데 15건이 2분기로 쏠렸다. 수수료 상위 딜은 삼현 IPO(24억원), LG디스플레이 유상증자(14억원), 디앤디파마텍 IPO (13억원), 에스오에스랩 IPO(12억원), 하이젠알앤엠 IPO(11억원), 씨어스테크놀로지 IPO(10억원) 순이다.

2위는 ECM 주관순위에서 선두에 올라있는 KB증권으로 114억200만원을 기록했다. KB증권은 HD현대마린솔루션 IPO에서 국내 증권사 가운데 유일하게 대표 주관 지위를 획득했다. 이를 바탕으로 상반기 IPO 주관순위에서 정상에 올라있다. 유상증자 주관순위에서도 역시 1위를 기록했다. 조단위 딜이었던 LG디스플레이와 대한전선 뿐 아니라 코스닥 상장사들의 중소형 유증까지 챙긴 덕이다.

3위는 NH투자증권이다. 102억원의 수수료를 받았다. 수수료 규모가 큰 딜로는 아이씨티케이 IPO 18억1800만원, 엔젤로보틱스 IPO 14억8300만원, 에이치브이엠 IPO 14억5900만원, LG디스플레이 유증 14억2200만원 등이 있다. 상반기 NH증권은 IPO에서 공모 규모 1000억원 미만의 중소형 딜만 마무리했다. 반면 유증에선 대규모였던 LG디스플레이와 대한전선 딜에 참여했다.

4위 미래에셋증권은 84억1800만원, 5위 삼성증권은 61억5800만원, 6위 신한투자증권은 48억2500만원, 7위 하나증권은 31억7500만원의 수수료를 받았다.

ECM 시장에서 두각을 드러내지 못하던 중소형 증권사인 상상인증권이 10%가 넘는 수수료율에 힘입어 수수료 수익 순위 10위권에 올랐다. 상상인증권은 상반기 30억200만원의 수수료 수익을 거둬 8위를 기록했다. 상상인증권은 연간 수수료 순위에서 2019년 28위, 2020년 23위, 2021년 27위, 2022년 24위, 2023년 21위 등으로 하위권에 머무르던 하우스다.

상상인증권은 디와이디의 250억원 규모 신주인수권부사채(BW) 대표주관, 에이프로젠바이오로직스 유상증자 인수를 맡았다. 특히 디와이디 BW에서 수수료율 1040bp를 적용받아 26억원의 수수료를 수령했다.

대신증권은 ECM 주관순위에서 4위에 올랐지만 수수료순위는 9위에 머물렀다. 상반기 국내 하우스 가운데 가장 낮은 수수료율을 기록했던 것 때문이다.

◇수수료 총액은 전년동기대비 36.2% 증가

상반기 ECM 수수료 총액은 753억6900만원이다. 1년 전 같은 기간 553억5100만원과 비교하면 36.2% 늘었다. 이는 전체 시장흐름 때문이다. 2024년 상반기 주관사가 참여한 ECM 거래(블록딜 제외) 규모는 4조5004억원이다. 1년 전 같은 기간 3조346억원과 비교해 48.3% 증가했다.

올 상반기 ECM 수수료율은 137.71bp다. 전년동기 167.63bp와 비교해 29.92bp 낮다. 최고 수수료율 하우스는 상상인증권으로 634.53bp을 기록했다. 최저 수수료율은 대신증권이 기록한 65.67bp다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- '우진기전 인수' 큐리어스, 라이노스·씨엘파트너스와 한 배 탔다

- 프랑스 상장사 뷰로베리타스, 국내 시험인증기업 '원택' 인수

- '산은 돈 안 쓴다' 에코비트 후보군, 시중 인수금융 활용 타진

- 카카오VX FI, 카카오게임즈 경영권 바뀌길 원하는 사연은

- '노앤파트너스 맞손' 천일에너지, 금녕산업개발 인수 추진

- 효성화학, 특수가스 매각전 '종결성'에 방점

- 현금 충분한 펄어비스, 만기채 상환하나

- [IB 풍향계]삼성전자 '글로벌본드 발행설' 전말은

- 'IPO 스토리 구축' 오아시스, 11번가 인수 검토

- [thebell League Table]'DCM 명가' KB, 외형·내실 '두마리 토끼' 잡았다

안정문 기자의 다른 기사 보기

-

- 현금 충분한 펄어비스, 만기채 상환하나

- [Rating Watch]삼성바이오로직스 신용등급 트리거 변동 여파는

- '신설' 한국증권 IB전략본부, 전략기획통 윤희도 전무가 이끈다

- [thebell note]유안타증권의 숨고르기

- [IPO 블루프린트 체크]매출달성률 '46%' 센서뷰, 초미의 관심 '자금조달'

- [IPO 블루프린트 체크]필에너지, 실적반등 이뤄낼까

- [thebell League Table]'더 치열해진' 순위경쟁, 딜 많이 잡은 한국증권 1위

- [Rating Watch]대림, 등급하향 트리거 터치하자 기준 변경…한숨 돌렸다

- 엔씨소프트, 만기 사채·차입금 상환...비용 관리 '고삐'

- [thebell League Table]KB증권 상반기 선두, 1분기 아쉬움 달랬다