[SK이노-E&S 합병 '승부수']전망과 다른 합병비율, 산정방법 살펴보니상장사 SK이노, 주가 기반 가치평가 '원칙' 지켜...E&S, 2027~2028년 적자 가정

정명섭 기자공개 2024-07-22 09:51:46

이 기사는 2024년 07월 19일 13:35 thebell 에 표출된 기사입니다.

SK이노베이션과 SK E&S의 합병비율이 시장에 퍼진 소문(1대 2)과 달리 1대 1.19로 책정된 건 어떤 이유였을까. 1대 2와 1대 1.19는 괴리가 크다. 흡수합병 대상인 SK E&S의 주식 1주가 SK이노베이션 2주가 아닌 1.19주로 교환된다는 뜻이다. 합병비율이 SK이노베이션 주주에 다소 유리하게 평가됐다는 얘기가 나오는 이유다.합병 목적이 재무부담이 커진 SK이노베이션을 지원하는 데 있다는 점을 고려하면 이해가 가는 결정이다. 합병안이 성사하려면 주주총회 문턱을 넘어야 한다. 발행주식의 20%가량을 들고 있는 SK이노베이션 소액 주주를 만족시켜야 한다.

그렇다고 SK E&S의 가치를 확 낮출 수도 없는 노릇이다. 지주사인 SK㈜의 통합 SK이노베이션 지분율은 SK E&S 가치를 줄인 만큼 낮아진다. SK E&S에 대한 약 3조원 규모의 상환전환우선주(RCPS)를 보유한 재무적 투자자(FI) 콜버그크래비스로버츠(KKR)의 반대도 고려해야 한다. SK그룹은 모든 이해관계를 고려한 합병비율을 찾기까지 고심했을 것으로 풀이된다.

◇자산 아닌 주가 기준으로 산정된 SK이노베이션 가치

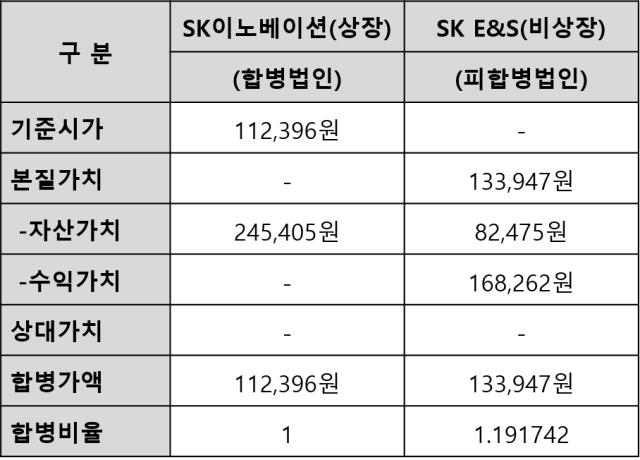

SK이노베이션은 상장사, SK E&S는 비상장사라 합병가액을 산정하는 방식이 다르다. 자본시장법상 상장사는 △1개월 거래량 가중산술평균 종가 △1주일 거래량 가중산술평균 종가 △최근일 종가(이번 합병의 경우 7월 16일)의 평균으로 가치가 결정된다. 이를 통해 산출한 SK이노베이션의 기준시가는 11만2396원이다.

주가가 자산가치에 미달할 경우 자산가치로 합병가액을 산정할 수도 있는 예외 규정도 있다. 자산가치로 본 SK이노베이션 주당 가치는 24만5405원이다. 기준시가보다 2배 이상 높다. 자산가치로 합병가액을 정했다면 SK이노베이션 주주 입장에선 더 유리한 합병비율로 SK E&S를 품을 수 있었다는 얘기다.

자산가치로 합병가액이 정해졌다면 합병비율은 1대 1.19가 아닌 1대 0.54 수준이 된다. SK E&S 1주의 가치가 SK이노베이션 0.54주로 교환된다는 의미다. 이 경우 SK㈜의 합병법인 지분은 55.9%에서 40%대로 떨어진다.

그러나 SK이노베이션 측은 "시장에서 결정된 주가를 기초로 산정하는 기준시가가 기업의 실질가치를 반영한다"고 설명했다. 상장사의 공정가치는 시장에서 거래되는 가격으로 판단하는 게 합리적이라는 얘기다. 회계 전문가들도 부인할 수 없는 원칙이다.

강동수 SK이노베이션 전략재무부문장은 "예외적인 경우에만 자산가치로 합병가액을 정하는 것"이라며 "외부 전문기관으로부터 주가를 기준으로 밸류에이션을 정하는 게 맞다는 의견을 받았다"고 말했다.

◇SK E&S, 2027~2028년 EBIT 적자 예상

SK E&S는 본질가치로 합병가액이 정해졌다. 자본시장법상 비상장사의 기업가치를 산정하는 기본적인 방식이다. 본질가치는 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균해 결정된다. SK E&S의 자산가치와 수익가치는 각각 8만2475원, 16만8262원으로 산출됐다.

수익가치의 경우 미래의 현금흐름을 바탕으로 결정되는 항목이다. 미래 예상 영업이익을 통해 잉여현금흐름을 추정한 후 비영업자산 가산, 차입금 차감 등을 통해 평가된다. 현금흐름 예측 기간은 올해 1월 1일부터 2028년 12월 31일까지 5년이었다. 적자 계열사를 제외한 대부분의 종속회사들이 이같은 방식으로 가치가 산정됐다.

미래가치는 추정의 영역이다 보니 불확실할 수밖에 없다. SK E&S의 미래 잉여현금흐름을 어떻게 예상하느냐에 따라 가치가 달라질 수 있다. 일례로 SK E&S가 2026년 이후에 가동할 광양 수소혼소발전소는 현금흐름 산정에서 제외됐다. 혼소발전소의 예상 개시일이 불확실해 손익 추정이 어렵다는 이유에서다.

SK E&S는 2027년과 2028년에 예상 세전영업이익(EBIT)이 각각 791억원, 738억원 적자를 기록할 것으로 표기했다. 2025년과 2026년 예상 EBIT이 2000억원을 훌쩍 넘는 것과 대조적이다. 2027~2028년 영업손실은 해당 연도에 영업현금흐름(FCFF)이 마이너스(-)로 전환하는 요인이 됐다. 수익가치 산정 과정에서 이 부분은 할인됐다. 2027년 할인된 영업현금흐름은 830억원, 2028년은 696억원이었다. 회계법인 평가 의견서엔 이같은 가치평가에 대한 설명이 없었다.

KKR이 보유한 3조1350억원 상당의 RCPS는 합병비율 산정 과정에서 현물 자산 1조4602억원, 신종자본증권 7275억원 등으로 평가됐다. RCPS가 상환될 때 보통주가 아닌 강원도시가스와 영남에너지서비스 등 SK E&S 도시가스 자회사 7곳 지분에 대한 현물 자산으로 상환될 가능성이 높기 때문이다. RCPS는 순자산가치 조정에서 차감됐다.

합병 과정에서 RCPS가 상환되면 통합 SK이노베이션의 현금이 대거 빠져나갈 수 있다는 우려가 나왔으나 SK그룹과 KKR은 이를 유지하는 방향으로 합의하고 세부 사안을 논의 중이다. RCPS는 양사 합병기일인 11월 1일 전에 상환된 후 발행권자를 통합 SK이노베이션으로 바꿔 재발행될 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

정명섭 기자의 다른 기사 보기

-

- 미국 상원 대표단 만난 최태원, 배석한 SK 최고경영진 면면 보니

- [CFO 워치/ SK네트웍스]유봉운 CFO, 중간지주 체제 안착 목표

- 통합 SK이노 최대과제 '시너지 창출', 추형욱 사장이 주도

- [LS이링크 IPO]LS그룹 '전력 밸류체인'과 시너지는

- 정유업계, 대한항공과 미래 먹거리 'SAF' 동맹

- 'K방산' 주역 손재일 대표, 방산계열 시너지 모색 '중책'

- 질산 강자 TKG휴켐스, '소부장' 사업 출사표

- [LS이링크 IPO]'연내 상장' 목표, '이사회 중심' 경영체제로 신속 전환

- [LS이링크 IPO]설립 2년 만에 흑자, 전기차 충전 'B2B' 공략 적중

- [이사회 분석]HS효성 조현상, 수입차 딜러 지주사 'ASC' 사내이사 합류 이유는