[한미 오너가 분쟁]신동국 회장의 '한양정밀 활용법' 자금조달 이상의 의미법인 지위로 레버리지 활용 증대, 추가 지분매입 가능성…상속·증여 복잡한 이해관계

차지현 기자공개 2024-07-23 14:04:50

이 기사는 2024년 07월 22일 14:50 thebell 에 표출된 기사입니다.

신동국 한양정밀 회장이 한미사이언스 지분 인수에 개인회사를 끌어들인 이유는 뭘까. 한미약품그룹 송영숙 회장과 임주현 부회장의 지분 일부를 매입하는데 있어 신 회장은 개인돈 외 한양정밀 회삿돈을 활용하게 됐다.표면적으로는 주식매입대금 약 1600억원을 지급하는 부담을 덜 수 있다는 점에 주목된다. 그러나 시장은 당장의 자금조달 이상의 열린 가능성에 더 집중한다. 한양정밀을 활용하면 신 회장 개인이 차입을 받는 것보다 더 많은 이자 혜택 등을 누릴 수 있다. 한양정밀을 내세워 추가 지분매입에 나설 여지가 열렸다는 분석이 나오는 배경이다.

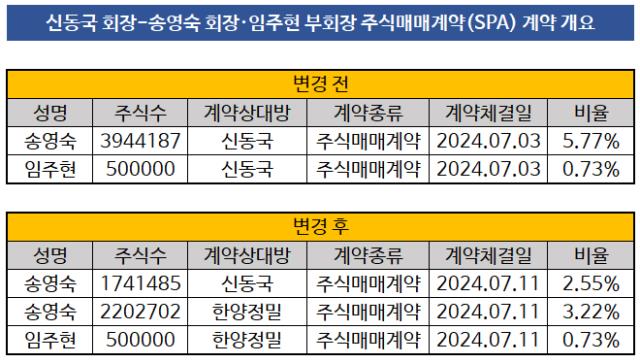

◇신동국, SPA 매수인 지위 일부 한양정밀로 이전

공시에 따르면 신 회장과 송 회장, 그리고 임주현 부회장이 맺은 수정 주식매매계약(SPA)에 따라 한양정밀이 매입하게 되는 한미사이언스 주식은 총 270만2702주다. 지분율로 따지면 3.95%, 거래금액은 1000억원이다.

한양정밀이 신 회장의 부담을 덜어주게 되면서 3자 지분매입에 있어 신 회장의 몫은 2.55%, 174만1485주로 축소된다. 금액으로 따지면 644억원이다.

SPA가 4자간 계약으로 변경됐지만 큰 틀에서 달라지는 건 없다. 앞서 3자간 SPA에서 체결한 전체 물량이나 거래종결일 등은 동일하다.

이번 계약 변경에 따라 거래 이후 신 회장의 한미사이언스 지분은 약 14.98%가 된다. 당초 계약대로라면 신 회장의 한미사이언스 지분은 18.93%를 쥐게 될 예정이었다.

하지만 신 회장의 지배력은 이전과 같다. 신 회장이 한양정밀 지분 100%를 보유하고 있어서다. 한양정밀은 신 회장 그 자체다. 지분상으로 한양정밀을 통해 한미사이언스 지분을 간접 소유하는 형태가 된다.

◇1600억 주식 매매대금, 한양정밀 가세로 부담 해소

신 회장이 한미약품그룹 지분 취득에 한양정밀을 끌어들인 건 이번이 처음이다. 시장에선 1644억원의 주식 매매대금을 지급하는 데 있어 부담을 덜기 위한 행보로 보고 있다.

현재 신 회장이 지닌 한미사이언스 지분은 12.43%, 시가로 2730억원에 달한다. 오너일가와 달리 주식담보계약으로 묶인 지분이 전혀 없다. 해당 주식의 경우 금융기관마다 다르지만 평가금액의 약 70%를 주식담보대출로 활용할 수 있다는 점을 감안하면 1800억원 안팎의 자금을 모을 수 있다.

하지만 경영권을 완전히 장악한게 아닌만큼 금융기관 입장에서 1000억원이 넘는 자금을 대출해주기란 쉽지 않다. 경영권 분쟁 가능성이 있는 상황에서 상환 리스크가 있다고 판단할 가능성이 있다.

리스크가 있는 만큼 금리를 높일 수 있다. 현재 주담대 대출 금리도 적잖은 상황에서 리스크에 대한 비용까지 부과된다면 연 6% 이상의 금리도 가능하다는 게 금융투자업계 시각이다. 이렇게 되면 연간 이자만 100억원이 산출된다.

하지만 한양정밀이 지분 인수에 가세하면 이자비용도 경감될 수 있다. 금융기관의 법인대출을 활용하면 개인보다 이자부담이 더 낮다. 보유한 생산시설 등이 담보가 될 수도 있다.

현재 한양정밀 유형자산의 장부가만 812억원이다. 이 가운데 절반인 440억원에 대해선 200억원 규모의 차입담보가 설정돼 있다. 이를 활용한 차입은 단 28억원에 그친다. 신 회장 개인적으로 이자부담을 경감할 수 있는데다 차입 레버리지를 활용할 수 있는 한양정밀을 활용하는 건 당연한 수순이었던 셈이다.

◇막강한 현금동원력에도 한양정밀 동원 이유 '레버리지'

물론 신 회장 개인적으로 막강한 현금동원력이 있는 만큼 굳이 한양정밀을 활용할 필요가 있었느냐는 의문도 있다. 작년 말 기준 한양정밀의 이익잉여금은 1300억원이다. 이를 배당으로 풀어 현금을 끌어다 쓸 수도 있다.

하지만 이번 3자간의 단발성 주식거래가 아닌 향후 추가 매입도 염두에 둔다고 하면 한양정밀을 전면에 내세운 배경이 충분히 설득력이 있다. 신 회장과 모녀가 의결권 공동체로 행사할 수 있는 한미사이언스 지분율은 34.06%다. 재단 지분 등을 포함하면 우호지분을 합산한 임종윤·종훈 사장 측 지분 29.07%를 압도한다.

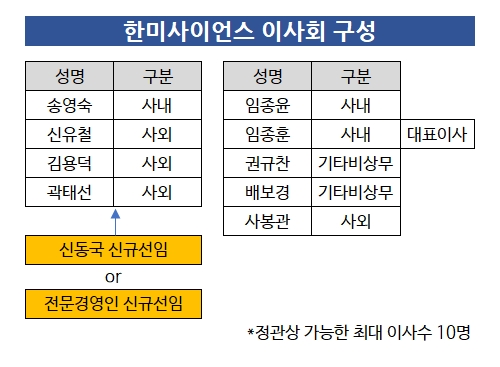

하지만 지난 주총에서도 봤듯 친인척 등 특수관계자로 묶인 이들의 지분 향방이 어디로 쏠릴 지는 단언할 수 없다. 현재로선 이사회 구성 관점에서 신 회장과 모녀 측이 수적으로 불리하기 때문에 특별결의 요건 이상의 안전판이 필요하기도 하다.

현재로선 신 회장이 임종윤·종훈 형제측과 합의하는 방식에 방점을 둔 것도 이를 염두에 둔 행보다. 그러나 형제측은 사모투자펀드(PE)로 지분을 매각하자고 설득하는 반면 송 회장과 임주현 부회장은 PE는 결단코 안된다는 입장을 고수하고 있다는 후문이다.

항간에는 송 회장이 PE와 거래하는 것보다는 신 회장에 경영권을 넘기는 게 더 낫다고 판단했다는 얘기까지 흘러나온다. 3자간 지분거래 결단 역시 이에 대한 포석이라는 설명이다. 이를 감안하면 신 회장이 완전한 경영권과 지배력을 갖추는 차원의 행보에 나선다면 추가 지분매입은 불가피할 수 있다.

신 회장은 앞선 더벨과의 전화통화에서 한미사이언스 지분 추가 매입과 관련해 "아직 그 단계를 고민할 건 아니다"고 말한 바 있다. 지분 추가 매입에 대해서 완전히 실현 불가능한 시나리오가 아니라는 얘기다.

이런 상황에서 신 회장이 증여 등을 고민할 시점이 왔다는 점도 복잡한 이해관계의 한 축으로 거론된다. 그의 자녀와 관련해선 아들 신유섭 한양정밀 사장 외엔 알려진 바가 없다. 상속 문제로 가족 간 분쟁을 겪는 한미약품그룹을 가장 가까이서 지켜본 만큼 여러 옵션 중 여유 자금을 충분히 확보해두는 편을 택했을 가능성이 높다는 분석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

차지현 기자의 다른 기사 보기

-

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

- [토모큐브 IPO In-depth]세계 최초 타이틀에도 '보수적' 밸류, 매출 현실화에 방점

- 디앤디파마텍, 'NLY01' 불씨 살린다…새 적응증 2상 추진

- [토모큐브 IPO In-depth]100% 신주 모집에 담긴 자신감, 기존주주의 성장성 믿음

- [미지의 시장 '치매' 개화 길목에 서다]바이오오케스트라 메가딜 파워, BBB 투과율 높인 BDDS

- 최윤정 데뷔전, SK바이오팜의 넥스트 세노바메이트 'RPT'

- 최태원 장녀 최윤정 공식 데뷔전, SK바이오팜 IR 직접 한다

- 닥터노아바이오텍, 'AI' 발굴 치료제 두번째 본임상 진입

- 루닛 우군 '가던트헬스' 지분매각, 5% 지분공시의무 제외

- '생체현미경 무한확장' 토모큐브, 반도체 전시회에 부스업