[영풍-고려아연 경영권 분쟁]'공개매수 하한 7%' MBK, 과반 의결권 정조준7% 매집시 의결권 48% 넘어, 사실상 과반 확보 가능

이영호 기자공개 2024-09-24 08:59:36

이 기사는 2024년 09월 23일 08:17 thebell 에 표출된 기사입니다.

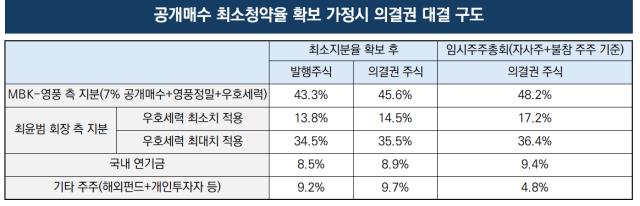

MBK파트너스가 공개매수 마지노선으로 지분 7%를 설정했다. 7% 지분만 확보하면 금번 경영권 분쟁을 이길 수 있다고 판단한 것으로 보인다. 전체 발행주식 중 의결권 지분을 과반에 육박하도록 확보하는데 초점을 맞춘 조치로 해석된다.현재 영풍이 보유 중인 지분 33.1%에 MBK가 공개매수 성공 마지노선인 7% 지분을 매입하면 MBK·영풍 지분율은 40.1%가 된다. 영풍정밀 공개매수에 성공했다는 가정 하에 추가 확보되는 고려아연 지분 1.95%까지 합하면 42%로 늘어난다. 42% 지분만 확보되면 임시 주주총회 표 대결에서 의결권 과반을 무난히 넘길 수 있다고 봤다.

현재 고려아연 정관상 이사 수에는 제한이 없다. MBK·영풍은 과반 의결권만 확보되면 신규 이사를 선임해 이사회를 확보한다는 전략으로 관측된다. 기존 이사에 대해선 반발이 예상되는 해임 대신 임기 만료 후 재선임하지 않는 시나리오다.

MBK가 42% 지분만으로 충분하다고 본 배경에도 눈길이 쏠린다. 이는 의결권 없는 자사주와 주총 참석률을 고려해 지분율을 의결권 지분으로 환산한 결과다. 자사주, 주총 참석률 모두 의결권에 영향을 미친다. 의결권 없는 주식과 불참 주주 주식이 제외될 경우 기존 지분이 가지는 의결권이 더 커지는 구도다.

자사주는 그 자체로 의결권이 없다. 제3자에 매각되면 의결권이 되살아나지만 금번 분쟁에서는 내년 2월까지 의결권이 없다. 자사주 매입 신탁을 통해 매입되는 자사주는 자사주 신탁 기간 종료일까지 처분이 제한되기 때문이다. 고려아연 자사주 규모는 약 5% 내외 규모로 추산된다.

주주 참석률은 3월 정기 주총을 통해 가늠할 수 있다. 주요 주주 대부분은 참석률 100%를 기록했으나 기타 주주 출석율은 46.4%로 임시주총에서의 의결권은 4.8%로 제한된다. 이들은 주로 개인투자자, 해외펀드 등으로 구성됐다. 의결권 없는 자사주 5%에 기타 주주 출석율을 감안하면 전체 발행주식 중 10%는 의결권 주식에서 제외된다.

MBK가 7% 지분을 확보할 시 임시 주총에서 MBK·영풍 의결권은 46.7%(지분 42%)로 상승한다. 영풍에 찬성표를 던졌던 기관투자자 의결권 1.5%(지분 1.3%)까지 포함하면 의결권은 48.2%까지 올라간다. MBK·영풍은 나머지 중립주주 의결권 중 1.8%만 확보하면 과반을 확보할 수 있을 전망이다.

최 회장 측 의결권은 경우의 수가 있다. LG화학, 한화, 현대차 등 주요 SI 모두가 최 회장을 지지한다는 가정 하에서는 중립으로 볼 수 있는 의결권은 최소 16% 정도다. 국민연금 9.4%, 기타 주주 4.8%, 지지의사가 불분명한 일부 SI 의결권 2% 정도가 포함된 수치다. 국민연금은 경영권 분쟁엔 관여하지 않았던 전례가 있고, 기타 주주는 수익률 극대화가 목적이다. 최 회장 측으로선 중립 의결권 16% 중 14% 이상을 지지세력으로 포섭해야 하는 셈이다.

반면 MBK는 LG화학, 한화, 현대차 등 대형 SI가 중립 주주로 남을 수 있다고 보고 있다. 최 회장 경영권 방어를 목적으로 이뤄진 투자가 아니라는 판단이다. 이런 사정을 감안해 주요 SI가 중립으로 돌아설 경우 중립 의결권은 약 35%까지 늘어난다. MBK는 35% 중 1.9%만 포섭하면 의결권 과반을 갖는다. 최 회장 측은 33% 이상을 포섭해야만 한다는 결론이 도출된다.

업계 관계자는 "최 회장 측이 SI를 끌어들여 대항 공개매수를 추진하더라도 이미 높아진 주가를 매입할 명분을 찾는 게 숙제일 것"이라며 "우호세력 이탈 없이 단기간에 조 단위 자금을 끌어오기 위한 전략이 향후 관전포인트"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [영풍-고려아연 경영권 분쟁]'공개매수 하한 7%' MBK, 과반 의결권 정조준

- [영풍-고려아연 경영권 분쟁]최윤범 러브콜 받는 해외 SI·FI, 참전 걸림돌은

- [영풍-고려아연 경영권 분쟁]최윤범 회장측 백기사 등판, 왜 쉽지 않나

- [한양증권 매각]OK금융그룹, 인수 주체로 '오케이넥스트' 낙점

- '반격 준비' 최윤범 회장, 영풍정밀 먼저 대항 공개매수 나설까

- '2파전' SK스페셜티 인수전, 한앤코가 주도권 쥐었다

- [Market Watch]선제적 금리인하…IPO 시장 '기대감' 커진다

- [한양증권 매각]KCGI 딜 클로징 '내년 5월' 목표…LP 구조협상 한창

- [IPO 모니터]'삼성·SK 협력사' 엠오티, 연내 상장 플랜 순항

- 뒷심 보인 대신증권, 하반기 IPO 몰아친다

이영호 기자의 다른 기사 보기

-

- [영풍-고려아연 경영권 분쟁]'공개매수 하한 7%' MBK, 과반 의결권 정조준

- '2파전' SK스페셜티 인수전, 한앤코가 주도권 쥐었다

- [영풍-고려아연 경영권 분쟁]'스윙보터' 국민연금, 중립노선 택하나

- [영풍-고려아연 경영권 분쟁]공동경영 균열 단초 된 '이그니오 인수 미스터리'

- LB PE, KOC 잔여지분 풋옵션 확보…안전판 챙겼다

- 'KOC전기 매각' LB PE, 세컨더리 선구안 또 빛났다

- 영풍 손 잡은 MBK, 고려아연 공개매수 베팅 '임박'

- LP 신상필벌

- 글랜우드·베인캐피탈, 한화첨단소재 인수금융 리파이낸싱 추진

- 'SK에코가 수익 보장' SKS PE, 이유있는 어센드엘리먼츠 펀딩 순항