[ROE 분석]한화솔루션, ROE -20% 육박…뼈아픈 태양광 부진최근 4개 분기 -18.1%, 직전 4개 분기 대비 11.7%p 추가 하락

박기수 기자공개 2025-01-09 08:24:59

[편집자주]

인풋과 아웃풋, 들인 돈에 비해 얼마나 큰 효용을 얻느냐는 투자자들의 기본 마인드셋이다. 기업도 마찬가지다. 기업가치를 평가할 때 가장 가시적인 방법은 자기자본 대비 얼마나 큰 '파이'를 만들어냈는 지를 알아보는 것이다. 이를 수치화한 것이 바로 자기자본이익률(ROE)이다. 글로벌 화학 기업 듀폰(Dupont)은 ROE를 순이익률·총자산회전율·레버리지비율로 나눠 ROE의 증감 요인을 분석한다. THE CFO는 국내 기업들의 ROE를 듀폰 분석법에 기반해 해석해 봤다. 이를 통해 기업이 창출한 ROE의 배경과 숫자의 의미를 분석했다.

이 기사는 2025년 01월 06일 15:03 THE CFO에 표출된 기사입니다.

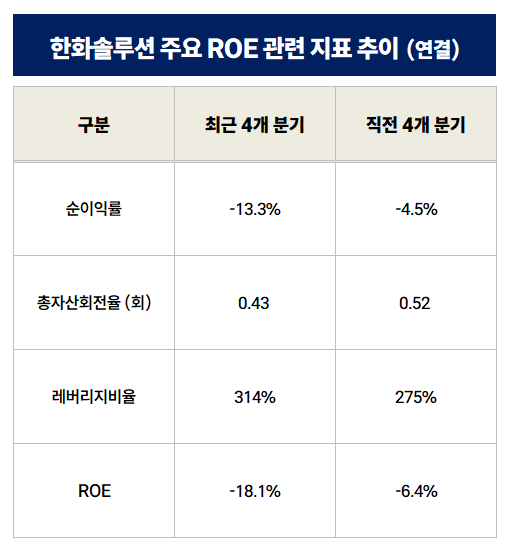

한화그룹의 핵심 계열사인 한화솔루션이 2023년 대비 작년 자기자본이익률(ROE)이 추가 하락했다. 주력 사업인 태양광 셀·모듈 사업에서 수익성이 하락한 것이 가장 큰 요소로 작용했다.금융감독원 전자공시시스템에 따르면 한화솔루션은 회계 결산 완료 기준 직전 4개 분기(2022년 4분기~작년 3분기) 대비 최근 4개 분기(2023년 4분기~작년 3분기) ROE가 더욱 하락했다. 직전 4개 분기 ROE는 -6.4%, 최근 4개 분기는 11.7%포인트(p) 추가 하락한 -18.1%를 기록했다.

한화솔루션은 △기초소재(PVC·LDPE·LLDPE·CA·TDI) △가공소재(자동차 부품 소재·산업용 소재·태양광 소재) △신재생에너지(태양광 셀·모듈·발전·ESS) 사업이 주요 사업이다. 통상적으로 매출 비중이 가장 큰 사업 부문은 신재생에너지 사업이다. 2023년의 경우 신재생에너지 사업 부문의 매출은 6조5256억원으로 기초소재(5조974억원), 가공소재(9889억원) 사업 대비 매출이 많았다.

다만 작년 태양광 사업의 매출이 급감했다. 작년 3분기 누적 기준 신재생에너지 사업의 매출은 2조8968억원으로 기초소재(3조6333억원) 사업 부문보다 매출이 적었다. 전년 동기 신재생에너지 사업 매출인 4조2070억원과 비교해도 1년 만에 매출 감소 폭이 상당했다.

수요 부진으로 인해 수익성도 후퇴했다. 신재생에너지 사업 부문의 영업손실은 작년 3분기 누적 기준 1850억원이다. 전년 동기 1152억원의 수익을 냈던 것과는 대비된다. 추가로 기초소재 사업 부문도 작년 3분기 누적 기준 668억원의 손실을 냈다. 전년 동기에는 1409억원의 이익을 냈던 바 있다.

즉 ROE 하락의 주된 요인은 순이익률의 하락이 컸다. 최근 4개 분기 한화솔루션의 매출과 지배주주 귀속분 순손실분은 각각 11조7688억원, 1조5700억원이었다. 직전 4개 분기 매출과 순손실은 12조7567억원, 5703억원이다. 직전 4개 분기 대비 매출은 줄고 순손실은 늘어났다. 순손익률은 직전 4개 분기 -4.47%, 최근 4개 분기 -13.34%다.

여기에 총자산회전율도 일부 감소한 모습을 보였다. 직전 4개 분기 한화솔루션의 총자산회전율은 0.52회였다. 이 수치가 최근 4개 분기에는 0.43회로 감소했다. 그만큼 보유 자산의 활용도가 낮아졌다는 의미다.

하나 더 짚을 점은 레버리지비율이다. 직전 4개 분기 275%를 기록한 한화솔루션은 최근 4개 분기 레버리지비율로 314%를 기록했다. 실제 단기차입금이 작년 3분기 말 6조6562억원으로 2023년 말 3조7882억원 대비 눈에 띄게 불어나는 등 외부 차입이 늘어났다. 순손실 발생으로 구멍난 잉여현금흐름(FCF)을 막기 위한 결과로 분석된다.

레버리지비율은 ROE를 끌어올리는 요소 중 하나로 여겨진다. 비교적 비용이 적은 외부 차입을 통해 더 큰 부가가치를 만들어 주주 성과에 기여할 수 있기 때문이다. 다만 이는 철저히 순이익이 발생했을 때의 얘기다. 순이익이 아닌 순손실이 날 경우 높은 레버리지비율은 오히려 '독'이 된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 서울리거, 200억 조달 '유통에서 제조까지' 밸류체인 구축

- [i-point]채비, CES 2025서 전기차 충전 기술 소개

- [HD현대그룹 밸류업 점검]'막내' HD현대마린솔루션, 현금배당 중심 주주환원 확립

- [유동성 풍향계]'최대실적' 현대트랜시스, 모빌리티 투자 '베팅'

- [JPM 컨퍼런스 2025]한미약품에 남다른 의미, 20년 참여 임주현 대신 '최인영'

- 세라젬, 슬립테크 기업 에이슬립과 MOU 체결

- 장현국 대표, 액션스퀘어 지배력 '30%' 확보 시동

- 구찬우 대방건설 대표, '안전경영' 의지 강조

- [크립토 컴퍼니 레이더] 빗썸, 임직원 급증 탓 깊어지는 '사옥 마련' 고민

- [Red & Blue]'코스닥 새내기' 노머스, 공모가 회복 '총력전'

박기수 기자의 다른 기사 보기

-

- [ROE 분석]한화솔루션, ROE -20% 육박…뼈아픈 태양광 부진

- '부채비율' 삼성전자 27% vs 애플 310%, 재무구조 함의는

- [ROE 분석]현대글로비스, 부동의 ROE 두 자릿수…주주 성과 강자 입증

- [ROE 분석]HMM, 해운업 불황 우려 불식…ROE 또 '두 자릿수'

- '부채비율 낮춰라'…금양 살리기에 팔 걷어붙인 류광지 회장

- [ROE 분석]한전, 요금 인상이 답이었다…1년 만에 ROE 43%p 상승

- [thebell note]계엄 없는 2025년을 희망하며

- [ROE 분석]멈추지 않는 기아의 질주…2년 연속 ROE 20%대 목전

- [ROE 분석]방산 특수 한화에어로, ROE 유지 비결 '레버리지 효과'

- [캐시플로 모니터]한미반도체, 현금흐름에서 드러난 '잘 나가는 이유'