[ROE 분석]멈추지 않는 기아의 질주…2년 연속 ROE 20%대 목전최근 4개 분기 19.78% 기록, 코스피 톱50 중 3위…순현금만 18조 돌파

박기수 기자공개 2024-12-27 08:15:28

[편집자주]

인풋과 아웃풋, 들인 돈에 비해 얼마나 큰 효용을 얻느냐는 투자자들의 기본 마인드셋이다. 기업도 마찬가지다. 기업가치를 평가할 때 가장 가시적인 방법은 자기자본 대비 얼마나 큰 '파이'를 만들어냈는 지를 알아보는 것이다. 이를 수치화한 것이 바로 자기자본이익률(ROE)이다. 글로벌 화학 기업 듀폰(Dupont)은 ROE를 순이익률·총자산회전율·레버리지비율로 나눠 ROE의 증감 요인을 분석한다. THE CFO는 국내 기업들의 ROE를 듀폰 분석법에 기반해 해석해 봤다. 이를 통해 기업이 창출한 ROE의 배경과 숫자의 의미를 분석했다.

이 기사는 2024년 12월 19일 13:58 THE CFO에 표출된 기사입니다.

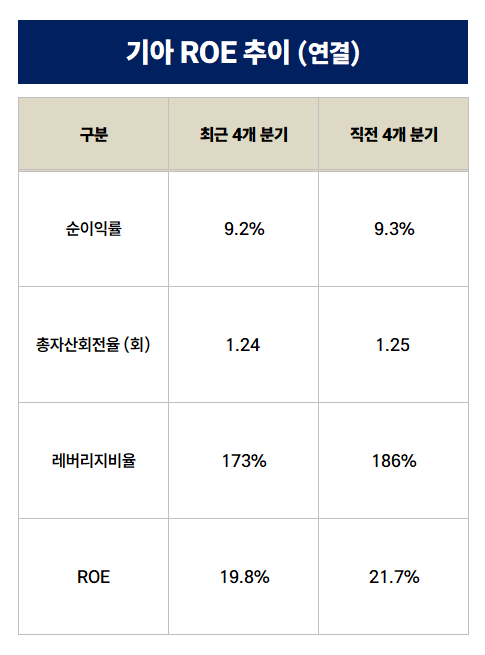

기아가 작년에 이어 올해도 자기자본이익률(ROE) 20%대 기록을 눈 앞에 두고 있다. 순이익률과 총자산회전율, 레버리지비율 등 ROE를 구성하는 요소들이 직전 4개 분기(2022년 4분기~2023년 3분기)와 최근 4개 분기(2023년 4분기~2024년 3분기) 비슷한 성과를 거두면서 2년 연속 만족스러운 주주 성과를 보일 것으로 예상된다.19일 금융감독원 전자공시시스템에 따르면 기아의 최근 4개 분기 ROE는 19.78%로 유가증권시장(코스피) 시가총액 상위 50개 기업 중 HD현대일렉트릭(44%), 메리츠금융지주(24.01%)에 이어 세 번째로 높다. 직전 4개 분기 ROE는 21.7%를 기록했다.

증권가 컨센서스에 따르면 기아의 올해 예상 ROE는 20.6%다. 작년 연간 ROE는 20.4%로 이대로라면 2년 연속 20%대 ROE 달성도 가시권이다. 기아는 이달 3일 중장기 기업가치 제고 계획에서 2025~2027년 ROE로 15% 이상을 달성하겠다고 밝힌 바 있다.

기아는 선진 시장인 북미 지역에서 친환경차와 레저용 차량(RV) 등 고부가가치 차량 판매 증가로 최근 최대 실적을 갈아치우고 있다. 스포티지, 텔루라이드 등 인기 스포츠유틸리티차량(SUV) 모델을 중심으로 북미·아태 권역·인도 등에서 판매량이 증가하고 있다. 올 4분기의 경우에도 K8 HEV, 카니발 HEV 등 인기 모델들의 판매가 본격화하고 3년 만에 등장한 상품성 개선 모델 '더 뉴 스포티지'가 출시하는 등 주요 시장에서 판매가 확대될 것으로 기대받고 있다.

기아는 직전 4개 분기와 최근 4개 분기 순이익률과 총자산회전율, 레버리지비율 등에서 거의 비슷한 모습을 보이고 있다. 전반적인 판매와 재무 기조에서 큰 변화가 감지되지 않는 만큼 기존의 전략이 잘 먹혀들어가고 있다는 신호로도 분석된다.

기아의 직전 4개 분기 매출과 지배주주 귀속분 순이익은 각각 98조6444억원, 9조1937억원으로 순이익률은 9.32%다. 최근 4개 분기 매출은 104조6288억원, 9조6512억원으로 순이익률 9.22%를 기록했다. 순이익률로 9%대를 유지하면서 매출은 소폭 증가하는 성과를 거뒀다.

총자산회전율의 경우 직전 4개 분기 1.25회, 최근 4개 분기 1.24회로 거의 비슷하다. 최근 4개 분기의 기초·말 자산총계 평균값은 84조5897억원이다. 직전 4개 분기 자산총계 평균값은 78조7507억원이다.

레버리지비율도 큰 차이가 없다. 작년 3분기 말 기아의 레버리지비율은 186%였다. 올해 3분기 말에는 173%로 약 13%포인트(p) 하락했다.

견조한 순이익 창출에 힘입어 기아는 연결 기준 순현금 규모만 18조원 이상을 보유하고 있다. 기아의 3분기 말 연결 기준 순현금 규모는 18조2597억원이다. 현금성자산 21조5123억원에 금융권 차입금 3조2526억원을 제한 값이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [2024 이사회 평가]티웨이항공, 소위원회 6개 설치…이사회 경영 강화

- [레버리지&커버리지 분석]SK가스, 재무지표 악화…우수한 펀더멘털로 극복

- [ESG 등급 분석]'트리플 A+' SK케미칼, 이사회 경영 강화로 지배구조 개선

- [대한항공 밸류업 점검]'친환경' 항공기 도입·SAF 활용…'환경'에 방점 찍었다

- [대한항공 밸류업 점검]배당성향 6년 동안 10배 증가

- [제주항공 밸류업 점검]'산재한' 걸림돌에도 목표는 'PBR 3배'

- 이승환 에어인천 대표이사 교체 배경은

- 롯데온, '럭셔리 쇼룸' 오픈 성과…F&B·인테리어로 '확장'

- [사무관리사 경영분석]시장 파이 '1000조' 돌파, 성장세 '눈길'

- ETF 힘주는 NH아문디, 대표이사도 '운용맨' 교체

박기수 기자의 다른 기사 보기

-

- [thebell note]계엄 없는 2025년을 희망하며

- [ROE 분석]멈추지 않는 기아의 질주…2년 연속 ROE 20%대 목전

- [ROE 분석]방산 특수 한화에어로, ROE 유지 비결 '레버리지 효과'

- [캐시플로 모니터]한미반도체, 현금흐름에서 드러난 '잘 나가는 이유'

- [ROE 분석]수요 증가의 힘, 날개 단 SK하이닉스

- [ROE 분석]'44%' HD현대일렉트릭은 어떻게 ROE 왕이 됐을까

- 배터리 3사 CFO 유임, 캐즘 시기 재무구조 관리 '특명'

- [ROE 분석]올해 ROE 최고 기업은 'HD현대일렉트릭'…44% 기록

- [레버리지&커버리지 분석]코스모화학, '연결'에 숨겨진 부진…재무 활로 찾을까

- [레버리지&커버리지 분석]조용히 가라앉은 태양광…OCI·한화 희비 교차