[ROE 분석]메리츠화재는 어떻게 '빅5'가 됐나 "이익률서 해답"[손해보험]⑤직전 5년 간 매년 상승세, 지배주주 기준 ROE '29.87%'

최은수 기자공개 2025-04-23 08:14:00

[편집자주]

인풋과 아웃풋, 들인 돈에 비해 얼마나 큰 효용을 얻느냐는 투자자들의 기본 마인드셋이다. 기업도 마찬가지다. 기업가치를 평가할 때 가장 가시적인 방법은 자기자본 대비 얼마나 큰 '파이'를 만들어냈는 지를 알아보는 것이다. 이를 수치화한 것이 바로 자기자본이익률(ROE)이다. 글로벌 화학 기업 듀폰(Dupont)은 ROE를 순이익률·총자산회전율·레버리지비율로 나눠 ROE의 증감 요인을 분석한다. THE CFO는 국내 기업들의 ROE를 듀폰 분석법에 기반해 해석해 봤다. 이를 통해 기업이 창출한 ROE의 배경과 숫자의 의미를 분석했다.

이 기사는 2025년 04월 15일 07시36분 THE CFO에 표출된 기사입니다

메리츠화재는 국내 손해보험업계에서 유일하게 100년이 넘는 역사를 가진 보험사다. 다만 2000년도 초반까진 규모나 실적이 역사에 걸맞지 않았는데 2005년 메리츠금융그룹에 편입된 이후부터 상황이 달라지기 시작했다.메리츠화재는 메리츠금융 편입 이후 여러 변화를 주도했다. 자동차보험을 배격하는 대신 수익성을 중심에 두는 전략을 앞세우거나 전속설계사 중심 영업 판도를 바꾼 게 대표적이다. 결과적으로 변화는 성공적이었고 새 제도 도입 후 국내 보험사 중 30%대 ROE에 가장 먼저 도달했다. 대형 손해보험사 기준이 빅4로 나뉘던 지형도도 '빅5'로 재편했다.

◇새 제도 전부터 20% ROE… K-ICS자본과 이익률 동시 제고

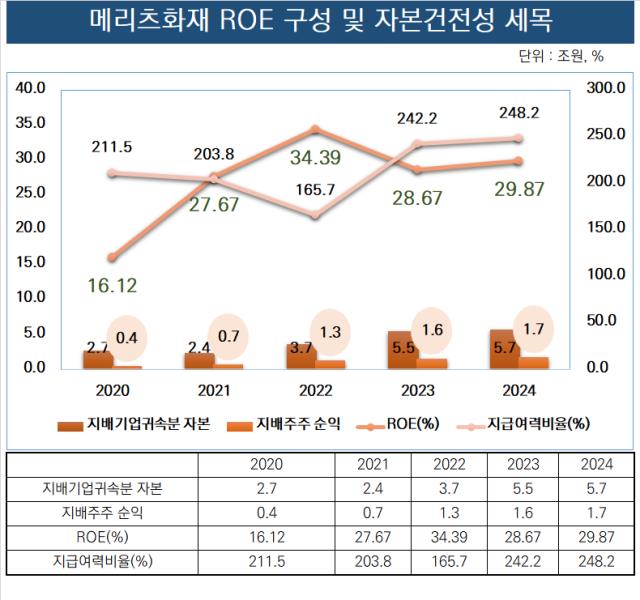

THE CFO는 2020년부터 2024년까지 5년 간 국내 주요 생명보험사의 ROE 추이를 살펴봤다. ROE는 당기말 지배기업 소유주 및 누적 기준 순이익을 당기말 지배기업 소유주 귀속 자본으로 나눠 비율을 산출했다.

그 결과 메리츠화재는 2024년 말 기준 29.87%의 ROE를 기록했다. 국내 손해보험사 가운데 2024년 말 기준 가장 높은 수치다. 2위에 해당하는 DB손해보험(19.97%)과 10%포인트에 가까운 격차를 보인다. 세부적으로 2024년 메리츠화재의 지배기업귀속분자본은 약 5조7370억원, 지배주주순익은 약 1조7135억원을 기록했다.

세부적으로 메리츠화재는 IFRS17·K-ICS 적용 직전부터 높은 ROE 추이를 보였다. 2021년 메리츠화재가 선제적으로 제도 대응을 마쳤다고 선언한 뒤 공개한 ROE는 27.67%다. 당시 DB손해보험과 롯데손해보험을 제외하면 두자릿수 ROE를 넘어서는 손해보험사가 없었던 점을 고려할 때 유의미한 진일보로 볼 수 있다.

더불어 메리츠화재는 직전 5년 간 자본 증식과 ROE 상승을 동시에 해낸 유일한 보험사로 자리했다. 세부적으로 살펴보면 지배주주기준 자기자본은 2020년말 2조6748억원에서 4년 만에 3조원 넘게 순증했다. 2020년 4310억원이었던 메리츠화재의 지배주주순익은 2024년 1조7135억원으로 뛰었다.

생명보험과 손해보험업계를 넘어 국내 전 업권을 살펴봐도 5년 넘게 자기자본과 ROE를 함께 끌어올린 곳은 찾기가 쉽지 않다. 통상 ROE의 산출식(순익÷자본X100)에 따라 자본과 ROE는 상반비 관계에 있기 때문이다.

더불어 보험사의 자기자본은 건전성과 밀접한 관계에 있다. 메리츠화재가 해당 기간 자본과 ROE를 함께 끌어올렸단 것은 이익과 건전성 두 마리 토끼를 잡아냈다는 뜻으로 볼 수 있다. 종합하면 메리츠화재는 IFRS17 전환기에서 최고의 성과를 나타낸 손해보험사로 꼽을 수 있단 뜻이다.

◇IFRS17·K-ICS서 '오히려 높아진 건전성 비율' 생·손보 유일 사례

IFRS17 체제에서 메리츠화재의 건전성비율 변화 역시 앞서 성과가 어느 정도인지 가늠할 수 있는 중요한 단초다. 2024년 말 K-ICS비율은 248.2%를 기록했다. 눈길을 끄는 부문은 2022년 말 165.7%로 최저점을 기록한 이후 반등을 시작했단 것과 RBC제도 즉 과거 제도 때와 비교해 건전성이 더 개선된 점을 꼽을 수 있다.

IFRS17·K-ICS가 보험사에 한층 더 엄격한 관리기준을 적용한다는 점을 놓고 보면 메리츠화재의 약진은 더 부각된다. 메리츠화재는 통상 보험업계에서 의미하는 '프라이싱'에서 승부수를 던지면서 최고의 성과를 나타냈다. 그 덕에 이젠 순익을 넘어 자산 규모를 놓고도 대형 손해보험사(삼성화재·DB손해보험·현대해상·KB손해보험)와 비견할 수준이다.

통상 프라이싱은 시장에 있는 상품과 서비스를 분석하고 검증해 미래 가치와 가격을 계산하는 능력을 뜻한다. 메리츠화재는 김용범 회장 체제에서 독자적인 프라이싱 센싱 역량을 갖추는데 주력해 왔다.

미래 가치가 낮고 시장 가격이 손익분기점(BEP)보다 낮은 영역에는 진입하지 않고 반대의 경우에만 수익성을 담보하면서도 시장가보다 낮은 가격에 진입하는 식이다. 앞서 메리츠화재가 규모에 비해 자동차보험 확장에 적극적이지 않은 것도 수익성과 관련해 한층 엄격한 프라이싱 모델을 적용했고 시장 분석을 해냈기 때문에 가능한 조처다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]대동모빌리티, 로봇 프로덕트 총괄로 강성철 박사 영입

- [Red & Blue]'실적 우상향' 삼륭물산, 탈플라스틱 공약 모멘텀 부각

- 현대차그룹, 적자 포티투닷 '美 드론 자회사' 청산

- [영상]금감원 넘은 차바이오텍 유상증자, 주요 사용처는

- [i-point]폴라리스오피스, 코인 POLA 결합한 노트필기앱 ‘폴라노트’ 공개

- [옵트론텍 줌인]미국 완성차 제조사 양산 결실, 미·중 무역갈등 ‘반사이익’

- [i-point]아이즈비전, 가족·친구 결합 필요 없는 '솔로 결합 서비스' 출시

- [i-point]딥노이드, 연세대 공대와 의료영상·AI 공동 연구 협약

- 넥슨 오너일가의 달라진 배당금 셈법

- [소부장 2세 시대 개막]한미반도체, '17년 만에 회장' 곽동신 체제 순항

최은수 기자의 다른 기사 보기

-

- [ROE 분석]변동성 큰 중소형사, 이익률보다 중요한 건 '정교함'

- [재무 리스트럭처링 전략]롯데지주, 바이오로직스 4.6조 베팅 선순환 시기는

- [ROE 분석]KB손해보험, ROE 올랐지만 변동성 보인 자기자본

- [재무 리스트럭처링 전략]롯데지주, 헬스케어 청산 뒤에도 남은 '테라젠헬스'

- [ROE 분석]메리츠화재는 어떻게 '빅5'가 됐나 "이익률서 해답"

- [ROE 분석]DB손보, '2조 순익·자본소실 최소화'로 20% 이익률

- [ROE 분석]현대해상, 두자릿수 이익률 이면에 자기자본 소실

- [ROE 분석]삼성화재, 자본감소 최소화하며 효익은 최대로

- [밸류업 성과 평가]10대 그룹 참여도 LG·HD현대 으뜸 한화·GS는 불참

- [밸류업 성과 평가]삼성그룹의 저조한 참여, 계열사 중 삼성화재만