[New Issuer]금호타이어 공모채 조달 데뷔전, 자금 창구 '다변화' 성과수요예측 성공적, 은행권 차입 기조 변화 '촉각'

권순철 기자공개 2025-04-18 08:07:52

이 기사는 2025년 04월 16일 09시01분 thebell에 표출된 기사입니다

금호타이어가 사상 첫 공모 조달을 차질 없이 마무리할 것으로 관측된다. 공모 회사채 발행을 위한 수요예측에서 기관들로부터 모집액을 웃도는 주문을 받은 결과다. 특히 3년물에만 전체의 80%에 달하는 금액이 쏠리면서 인기를 끌었던 것으로 전해졌다.성공적인 공모채 데뷔전을 계기로 회사채를 주요 조달 창구로 쓸지도 주목된다. 한때 경영 위기를 겪으며 자금을 확보할 수단이 제한적인 회사였다. 그러나 근래 실적 반등을 일궈낸 덕에 유리한 조건으로 회사채를 활용할 여력이 늘어났다는 분석이다.

◇더블스타 인수 후 실적 개선 '뚜렷'…공모채 수요예측 '인기'

16일 투자은행(IB) 업계에 따르면 금호타이어는 전일(15일) 1000억원 규모의 공모채를 발행하기 위한 기관 수요예측을 개시했다. 만기 구조는 2년물과 3년물로 구성했으며 트랜치별로 각각 300억, 700억원을 배정했다. 대표 주관 업무는 KB증권, NH투자증권, 한국투자증권이 맡았고 삼성증권과 신한투자증권이 인수단으로 참여했다.

사상 첫 공모채 발행인 만큼 리그테이블 톱티어급 증권사들로 주관사단 진용을 구축했다. 금호타이어는 일전에 사모채를 발행한 이력은 있었지만 공모 시장에서 외부 조달에 나선 적은 없었다. 경영 위기를 겪던 2016~2017년 동부증권(현 DB증권)의 도움을 받아 사모채를 여러 차례 찍은 전력이 있다.

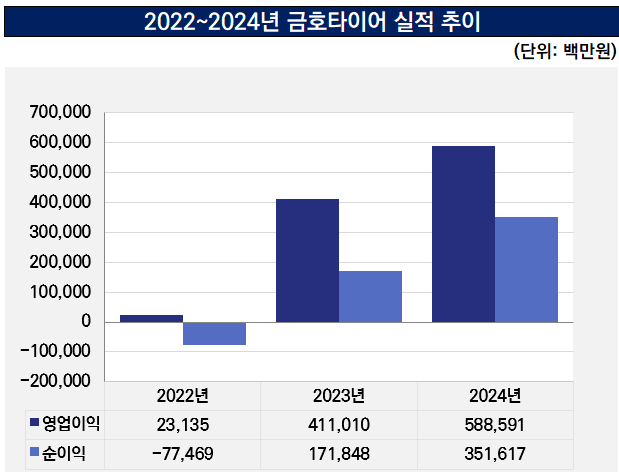

그러나 당시와는 상황이 달라졌다는 관측이 우세하다. 경영 위기에서 벗어난 동시에 재무 펀더멘탈의 개선세가 두드러진다는 평가다. 지난해 연결 기준 금호타이어가 거둔 매출액과 영업이익은 4조5322억, 5886억원으로 중국 더블스타 그룹에 매각된 2018년 당시 수치(2조5586억, -982억)와 비교하면 뚜렷한 반등을 일궈냈다.

개선되는 수익성은 회사채 수요예측에서 다수의 기관이 몰린 배경이기도 했다. 기관들은 금호타이어 회사채를 담고자 모집액의 4배가 넘는 4130억원 규모의 자금을 베팅했다. 수요예측 결과에 따라 최대 2000억원까지 발행할 수 있다고 여지를 남겨둔 만큼 증액 수순도 유력하다는 게 증권업계의 관측이다.

IB 업계 관계자는 "처음으로 공모채를 발행하는 회사였지만 실적 개선세가 워낙 두드러지다 보니 상당수의 기관들이 참여했다"고 밝혔다. 특히 3년물의 인기가 높았는데 전체 주문 금액의 80%가 넘는 3380억원 규모의 자금이 3년물에 쏠린 것으로 나타났다.

◇3%대 조달 유력…저금리 차환 '목전'

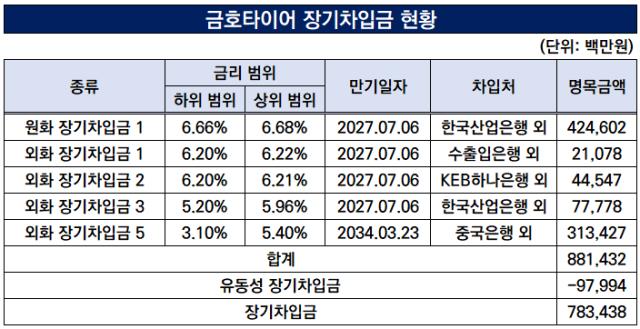

금호타이어로서는 목표 자금을 확보한다는 것 외에도 안정적인 조달 창구를 얻었다는 성과까지 기대해 볼 수 있다. 그동안 주로 의존하던 조달 창구는 은행권 대출이다. 지난해 말 기준 금호타이어는 약 1조원의 단기차입금과 7834억원의 장기차입금을 보유하고 있는데 모두 은행에서 받은 대출로 구성돼 있다.

그러나 이제는 공모채로 조달 수단을 다변화할 여력까지 생겼다는 평가다. 초도 발행인 만큼 금호타이어는 등급(A0) 민평금리 대비 -30~+30bp를 희망 금리 밴드로 제시했는데 2년물은 -9bp, 3년물은 -33bp에서 모집액을 채웠다. 13일 기준 A0급 민평이 각각 3.28%. 3.558%임을 감안하면 모든 트랜치 구간에 걸쳐 3.2%대에서 조달이 가능한 셈이다.

3%대 초반 금리로 1000억원대 자금을 확충할 수 있다는 건 금호타이어로선 이점으로 작용할 전망이다. 회사가 보유한 장기차입금 가운데 2년 내로 상환해야 하는 금액만 5680억원이나 이자율 범위가 최소 5%대 후반에서 형성돼 있다. 동일 만기로 이보다 훨씬 낮은 금리로 조달이 가능하다면 회사채가 매력적인 선택지로 부상할 수 밖에 없다.

실제로 이번에 회사채로 확보한 자금도 은행 대출을 상환하는 데 쓰인다. 금호타이어는 2027년 7월 6일을 상환 기일로 하는 은행 차입금 1000억원을 갚기 위해 회사채 조달 금액을 투입하겠다고 밝혔다. 해당 차입금의 금리는 6.31%~6.51%로 금호타이어 입장에선 훨씬 낮은 금리로 차환하는 시나리오가 유력해진 상황이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

권순철 기자의 다른 기사 보기

-

- [IB 풍향계]퓨리오사AI 주관사 반색…'반도체 빅딜 경쟁력' 입증 기회

- [테라뷰 IPO]'영국 1호' 타이틀의 무게…외국기업 상장 한계 넘을까

- [New Issuer]금호타이어 공모채 조달 데뷔전, 자금 창구 '다변화' 성과

- 유진증권 기업금융본부 출범, 정통 IB '핀셋 강화'

- [IPO 모니터]퓨리오사AI 상장 의지 부활…스케줄 재시동 건다

- [Deal Story]종합부동산 도약 신세계센트럴, 투자자 반응은 '미지근'

- [링크솔루션 IPO]몸값 바겐세일에 '화들짝'…밸류에이션 문제 없나

- [발행사분석]3000억 수혈 현대백화점, '2%' 저금리 차환 목표

- [인투셀 IPO]ABL바이오 4조 잭팟, 딜로드쇼 앞두고 '호재'

- [서북 IPO]'포토이즘' 실적 경신, 예비심사 스케줄 조율