[재무 리스트럭처링 전략]롯데지주, ICF 5년 만에 순유입…보유현금도 양호③EBITDA·보유 현금 양호… '차입 대신 자사주 활용'으로 유동성 위기설 차단 효과

최은수 기자공개 2025-04-25 08:14:59

[편집자주]

최고재무책임자(CFO)는 재무안정성을 제고하고, 적정 유동성을 관리하기 위해 다양한 재무 리스트럭처링(Financial Restructuring) 전략을 짠다. 비주력 사업과 유휴 자산 매각부터 계열사 간 통합, 운전자본 최적화 등 구체적인 실행 방법은 다양하다. 미래 현금 창출력 확대를 뒷받침할 재무 구조를 만드는 움직임이다. THE CFO는 주요 기업들의 재무 리스트럭처링 전략을 살펴본다.

이 기사는 2025년 04월 17일 15시41분 THE CFO에 표출된 기사입니다

2024년 말 롯데그룹을 둘러싸고 갑자기 제기된 유동성 위기설은 실체는 불분명했지만 그룹에 경종을 울리기엔 충분했다. 주력 계열사의 부진으로 그룹 전체 현금창출력이 감소하는 상황에서 갖은 잡음이 계속되자 내부에서 바이오·헬스가 매력적이라 해도 무한정 투자를 이어갈 순 없다는 목소리가 나왔다.롯데지주가 작년 그룹 차원에서 롯데헬스케어의 청산을 결정하고 5년 만에 내부순현금흐름(ICF) 순유출 기조를 끝내는 등 변화를 선택한 것도 앞서 상황과 관련이 있다. 더불어 ICF 순유입 자체보단 다른 곳에서 의미를 찾을 필요가 있다. 즉 상황을 고려해 '빚을 내서 미래에 투자하는' 모양새는 되도록 삼가겠다는 그룹의 의지 표명이다.

◇5년 만 양전한 ICF·ACF, 매각 예정한 자사주도 반등 한몫

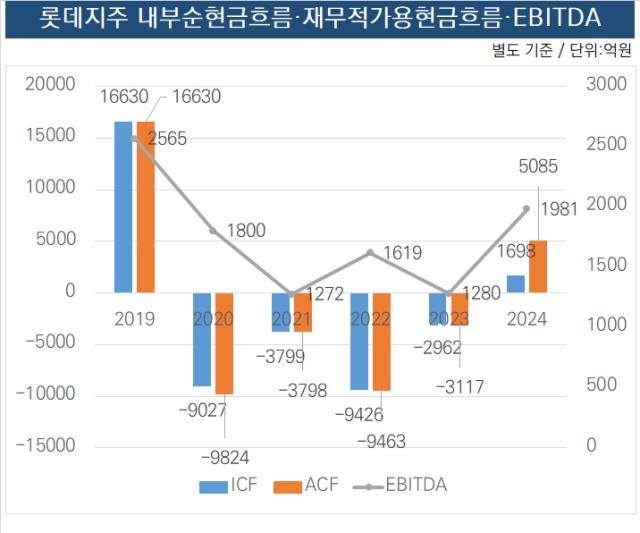

롯데지주의 2024년 말 별도 기준 ICF는 1698억원을 기록했다. 직전연도인 2023년말 -2962억원으로 순유출을 기록하다가 급반등했다. 시계열로 살펴보면 롯데지주의 ICF가 양의 지표(+)를 나타낸 건 지난 2019년 이후 5년 만이다. 2019년 당시 ICF는 1조6630억원이었다.

ICF는 차입 이외에 기업이 자체적으로 조달 가능한 현금 여력을 나타낸다. 특히 롯데지주의 별도 ICF가 5년 만에 양전했다는 점은 주목할 부분이다. 이는 롯데지주가 2020년 들어 주로 내부현금흐름을 만들기 위해 차입에 의존했다면 작년엔 차입보다 자체 여력을 통해 적극적으로 투자금 마련에 나서기 시작했다는 뜻이다.

더불어 ICF의 급반등은 이제부턴 재무안전성과 투자금 조달 두 마리 토끼를 잡겠다는 재무 전략의 변화도 의미한다. 같은 기간 롯데지주의 재무적가용현금흐름(ACF) 역시 양전한 것도 같은 맥락에서 살필 수 있다. ACF는 통상 ICF와 큰 차이를 보이지 않는다. 다만 롯데지주가 이 기간 자사주 매각을 현금 확충 카드로 꺼내면서 격차가 나타났다.

롯데지주는 지주사 체제로 전환하는 과정에서 자사주가 큰 폭으로 증가했다. 2017년부터 2018년 합병과 분할을 거듭할 때 반대 주주들이 주식매수청구권을 행사하면서 취득한 물량은 2022년 모두 소각했다. 다만 분할합병 당사회사 간(포합주식) 보유주식에 대한 신주 배정으로 발생한 물량이 남아 있었다.

지난해 말 기준 롯데지주의 자사주 규모는 보통주 지분 32.51%에 달한다. 이 중 15% 내외를 매각하는 방안을 고려 중이다. 이렇게 매각 계획을 잡은 자사주가 ACF에 영향을 주면서 약 5년만에 ICF와 의미 있는 격차가 나타났다.

◇현금창출력·유동성 여유 있지만 '무리한 투자로 그룹 흔들린다'는 곡해 방지 차

롯데지주 별도 기준 재무 상황을 보면 현금흐름이나 유동성 모두 바이오로직스 투자를 이어갈 여력은 있어 보인다. 그럼에도 롯데는 그룹 차원에서 차입 외 자금조달 대책을 내놓았다. 이번에 자사주를 통해 자금을 조달하면 그룹을 둘러싼 여러 유동성 논란을 불식하면서 밸류업 제고 효과와 함께 펀더멘털에도 도움이 될 것이라 판단한 모습이다.

롯데지주가 보유 중인 자사주를 활용해 자금을 조달하는 또 다른 이유는 무엇일까. 표면적으론 혹여 주력 자회사들이 배당을 늘리지 못하는 상황에서도 기존 투자는 이어가야 하기 때문이다. 주력 계열사 중 롯데케미칼은 실적 저하로 배당 여력이 줄었고 롯데쇼핑은 지난해 배당금을 전년 수준으로 유지했다.

물론 그럼에도 현실적으로 롯데지주는 일본 롯데홀딩스와 함께 롯데바이오로직스에 증설 자금을 지속적으로 출자하기 위한 길은 자체 현금창출력과 유동성이 있다. 2024년 롯데지주의 상각전영업이익(EBITDA)은 1981억원, 현금성자산은 1928억원이다.

그러나 그렇다고 또 이를 모두 소진하거나 다시 차입에 나서는 건 앞서 주력 계열사의 상황에 따라 지주에 재무적인 압박을 줄 가능성이 있다. 롯데지주의 별도 기준 순차입금 규모가 약 3조5000억원인 점도 고려할 지점이다. 이와 함께 재무부담 외 유동성 리스크 낭설이 불거진 지 얼마 되지 않은 상황을 고려하겠단 정무 판단도 가미된 것으로 보인다.

세부적으로 2024년 말 롯데지주의 별도기준 부채비율은 93.9%를 기록했다. 통상 적정선으로 여기는 부채비율 150%보다는 낮다. 그럼에도 앞으로도 예정된 바이오로직스 투자를 이어가는 중 배당금 유입이 줄어들면 상황을 낙관할 수 없다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KB저축, 흑자전환 성공…BIS비율 14% '돌파'

- KB라이프, 비우호적 환경 딛고 실적 반등 전환

- JB금융, 'NIM 지켜라'…핵심 사업 늘리고 기반 사업 줄이고

- JB금융, 순익 줄었지만 밸류업 이행 '이상 무'

- 은행 살아난 KB금융, 분기 기준 역대 두 번째 순이익

- KB손보, 역대급 실적 이어갈까…투자손익 급등 '눈길'

- KB캐피탈, 균형 성장 전략 통했다…순익 개선 지속

- 현대해상 조용일 대표 퇴임, '글로벌 파트' 이어받은 홍령 상무

- 내부통제 '고삐' SBI저축, 그룹 준법 프로그램 가동

- [Sanction Radar]분조위, 기업은행 디스커버리펀드 배상율 80% 결정

최은수 기자의 다른 기사 보기

-

- [Financial Index/롯데그룹]주요 계열사 PBR 1배 밑…음료까지 부진

- [재무 리스트럭처링 전략]롯데지주, ICF 5년 만에 순유입…보유현금도 양호

- [Financial Index/롯데그룹]상장계열사 11곳 중 8곳 이익률 후퇴 '고난의 2024년'

- [ROE 분석]변동성 큰 중소형사, 이익률보다 중요한 건 '정교함'

- [재무 리스트럭처링 전략]롯데지주, 바이오로직스 4.6조 베팅 선순환 시기는

- [ROE 분석]KB손해보험, ROE 올랐지만 변동성 보인 자기자본

- [재무 리스트럭처링 전략]롯데지주, 헬스케어 청산 뒤에도 남은 '테라젠헬스'

- [ROE 분석]메리츠화재는 어떻게 '빅5'가 됐나 "이익률서 해답"

- [ROE 분석]DB손보, '2조 순익·자본소실 최소화'로 20% 이익률

- [ROE 분석]현대해상, 두자릿수 이익률 이면에 자기자본 소실