국내 IPO 수수료 덤핑 심화..해외기업이 답 국내보다 수수료 2배 높아.."해외기업 공략은 선택 아닌 필수"

박창현 기자공개 2011-12-26 10:34:57

이 기사는 2011년 12월 26일 10시34분 thebell에 표출된 기사입니다

국내 투자은행(IB) 업계에서 기업공개(IPO) 업무는 계륵으로 통한다. 업무량은 많지만 수익성이 떨어지기 때문이다. 하지만 고객사와의 네트워크 구축과 트랙레코드 확보 차원에서 IPO 업무를 포기하지 못하고 있다. 돈을 벌기 위한 것이 아니라 영업 밑천을 깔아두기 위해 IPO 업무를 지속하는 셈이다.IPO는 IB의 근간이 되는 업무이니 만큼 거의 모든 증권사가 전담 조직을 갖고 있다고 봐도 무방하다. 고객 수요에 비해 서비스 제공자가 많은 공급 과잉 시장이 형성되면서 가격(수수료)이 거의 원가 수준에서 결정되고 있는 것이 현실이다. 더욱이 경쟁이 치열해지다보니 수수료 덤핑까지 심심치 않게 벌어지고 있다. 극단적으로 지난 2009년 한국관광공사 자회사인 그랜드코리아레저(GKL) 상장 주관사 입찰 때는 미래에셋증권이 수수료 1bp(0.01%)를 적어내 시장에 큰 파장을 일으키기도 했다.

국내 IPO 수수료 경쟁이 극에 달한 상황에서 국내 IB들은 해외기업 IPO 수임을 통해 돌파구를 찾고 있다. 협소한 국내 시장을 벗어나 해외 시장에 진출해 전체 시장의 크기를 키우는 것만이 답이라는 판단을 내린 것이다. 특히 높은 수익성은 성장 한계에 직면한 국내 IB에게 참여 동기를 높이는 요인으로 작용하고 있다.

|

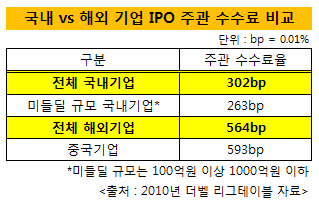

국내사의 대표 주관 평균 수수료율은 302bp 수준이다. 반면 해외사 평균 수수료는 564bp에 달한다. 상장 비중이 가장 높은 '100억원 이상 1000억원 이하' 미들딜만 한정할 경우, 두 그룹 간 격차는 더욱 벌어진다. 국내사 평균 수수료율이 263bp로 떨어지기 때문이다. 해외 기업 7곳 역시 미들딜 사이즈다.

200억원 규모 IPO 딜을 단독 주관한다고 가정할 때, 국내기업 거래는 5억원 대의 주관 수수료를 받는 반면 해외기업 거래는 11억원 넘는 수수료 수익을 기대할 수 있다. IB 입장에서는 같은 규모의 딜이라면 해외기업 상장 거래를 수임하는 것이 2배 이상 수익성이 좋은 셈이다.

특히 중국기업들의 수수료율이 높았다. 중국기업 웨이포트와 이스트아시아스포츠 (옛 동아체육용품)는 수수료율이 700bp를 상회했다. 국내사와 3배 이상 차이가 나는 수치다. 차이나하오란리싸이클링(600bp)과 차이나킹하이웨이(500bp) 역시 높은 수준의 수수료를 주관사에 제공했다.

이에 따라 국내 증권사들은 수수료 덤핑이 만연된 국내 시장에서 벗어나 해외 시장을 개척하는 것만이 IB의 경쟁력을 키울 수 있는 길이라고 입을 모으고 있다. 증권사 IPO 담당 관계자는 "해외 경비 등 부수적인 비용을 감안하더라도 국내사에 비해 수익성이 훨등히 높다"며 "새로운 성장 동력 확보를 위해서라도 해외 기업 상장 업무에 집중할 수 밖에 없다"고 말했다.

다만 해외기업과 국내기업의 상장 준비 과정이 상이한 만큼, IB도 해외기업 상장과 관련된 전문성을 높여야 된다는 지적이다. 사업 기반 자체가 해외에 있고, 회계 방식이 국내와 다르기 때문에 주관 증권사가 확실한 검증 능력을 갖춰야 한다는 설명이다.

실제 올해 초 상장된 중국기업 '중국고섬'이 부실회계 문제로 거래가 정지되자 비난의 화살은 주관사에 쏠렸다. 결국 중국고섬 사태로 해외기업에 대한 불신이 전방위적으로 확산되면서 해외기업 상장 시장은 급격히 얼어붙었다.

그럼에도 국내 IB들은 해외기업 상장 업무를 포기하지 않고 있다. 중국을 비롯해 세계 여러 나라의 우량 기업을 유치하기 위해 적지 않은 노력을 쏟고 있다. 해외기업 상장은 성장을 위한 선택 사항이 아닌 생존을 위한 필수 사항이기 때문이다. 국내 시장만을 쳐다봐서는 성장은 커녕 생존도 불가능하다는 것이 업계의 공통된 견해다.

IB 업계 관계자는 "해외기업 IPO 수임은 국내 IB의 글로벌화를 위해서라도 반드시 거쳐야할 관문"이라며 "오히려 해외기업 상장과 관련해 IB 간 경쟁력이 명확히 구분되는 시점인 만큼 철저한 준비를 한다면 지금이 더 큰 기회가 될 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목