해외사업 '스포츠토토' 우려 넘어설까 '전체매출 절반' 해외서 올려..알짜수익원 상실 등 복병으로

신수아 기자공개 2012-09-20 10:33:12

이 기사는 2012년 09월 20일 10:33 thebell 에 표출된 기사입니다.

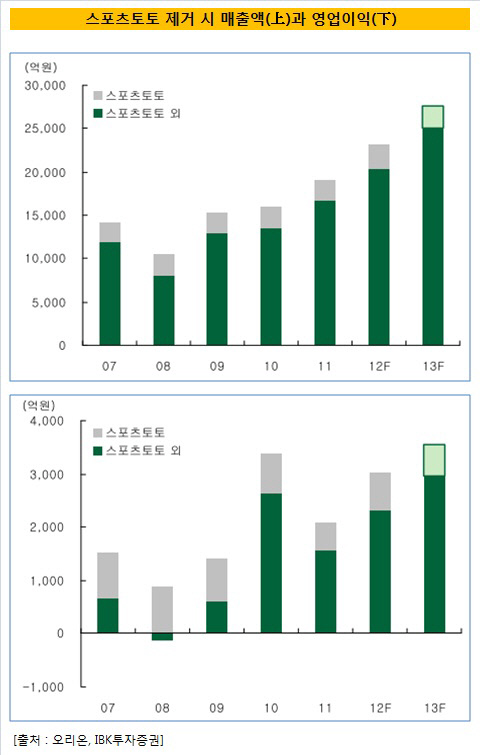

해외시장에서 승승장구하던 오리온에게 '난제'가 생겼다. 지난 10여간 공들여 투자한 사업인 '스포트 토토'의 운영권을 경영진의 방만함 때문에 잃을 위기에 처했다.전직 임원의 개인비리로 검찰 수사를 받게 되면서 국민체육진흥공단측이 도덕성 문제를 들어 '스포츠토토'의 운영권을 회수하겠다는 뜻을 드러냈다. 해당 사업의 신규사업자가 선정된다면 오리온은 해당 지분을 신규 사업자에게 매각해야하고, 정부가 직영화를 결정한다면 해당 사업을 청산해야 한다. 업계에서는 운영권 계약 만료 시점인 9월이 다가오면서 스포츠토토의 존재가 오리온에 어떤 영향을 미칠지 설왕설래가 한창이다.

10년 평균 영업이익률이 높진 않지만, 꾸준한 매출을 창출했던 알짜 수익원이 사라지는 만큼 오리온 입장에선 아쉬움이 크다. 그러나 해외 사업의 성장세가 공고해 실적에 미칠 타격은 크지 않다는게 업계의 분석이다.

◇ 꾸준한 매출성장, 중국 사업이 일등공신

|

오리온의 2분기 매출 성장은 업계의 예측을 넘어섰다. 올 2분기 매출과 영업이익은 지난해 같은 기간과 비교해 각각 33.7%, 142.7% 성장한 5408억 원, 691억 원을 기록했다.

매출과 영업이익 성장의 1등 공신은 단연 중국 사업부문이다. 중국 법인의 매출액은 전년 대비 55.7% 증가한 2118억 원, 영업이익은 63.3% 증가한 227억 원을 기록했다. 지난 1분기에는 중국 매출(2563억 원)이 처음으로 국내( 2090억 원)를 앞질렀다. 올 한해 중국 매출은 1조 원을 목표로 성장 중이다.

중국 사업 부문이 처음부터 승승장구한 것은 아니었다. 2000년대 초반만 하더라도, 중국 매출은 국내 대비 20분의 1에 불과했고 적자를 벗어나지 못했다. 그러나 탁월한 현지 공략을 바탕으로 쿠키에서 스낵에 이르기까지 제 몫의 매출을 견인하는 다양한 제품군을 내세운 덕분에 매년 50%의 성장 곡선을 그려 왔다.

특히 올 2분기는 중국 경기 둔화 조짐에도 나홀로 선방했다는 평이다. 2분기 중국 국내총생산 성장률은 7.6%에 그치며 3년 만에 최저 수준을 기록했다. 그러나 오리온의 중국 매출은 전년 동기 대비 50%가량 성장하며 중국 경기 둔화 기조를 무색케했다. 제과 업계의 한 관계자는 "경기에 민감한 소비재임에도 불구하고 중국 시장 상황에서 자유로웠다는 것은 그만큼 오리온이 중국 시장에 안착했다는 것을 보여주는 것"이라고 설명했다.

중국에 이어 진출한 러시아(2003)와 베트남(2005)에서의 약진도 눈에 띈다. 러시아와 베트남에서의 매출은 전체의 약 8%를 차지한다. 경기 악화로 잠시 주춤 했던 러시아 사업이 실적 개선세로 돌아서고 있으며, 베트남 또한 2011년을 기점으로 매출액 1000억 원을 돌파하며 현지 시장 점유율이 1위를 꿰찼다. 이 관계자는 "해외진출시 인지도 확보나 유통망 선점을 위해 초기 투자 비용이 꾸준히 투입되는 소비재 사업의 경우, 포지셔닝에 성공만 하면 매출기여도 역시 꾸준하다"고 설명했다.

국내 시장에서도 탄탄한 입지를 구축했다. 오리온은 이미 포화에 달한 내수시장에서 양적성장 대신 질적성장을 택하며 2008년 프리미엄 제과 시장을 개척했다. '마켓오'와 '닥터유'로 대표되는 프리미엄 제품은 '웰빙'의 요구와 맞물려 시장을 선도하며, 국내 매출을 안정적으로 견인했다.

내수 시장에서의 상위권을 확보한 오리온과 롯데제과 등의 업체들은 '가격 결정력'을 가지게 된다. 즉 '매출 확대-투자 여력 확보-신상품 개발 및 투자-시장 입지 확대-시장 가격 조율 등에 따른 매출 전략-안정적 매출'이라는 순환구조 가능케 하며 상위 업체의 국내 시장 입지를 공고히하게 만들었다. 업계 관계자는 "가격 결정력을 가졌다는 것은 외부에서 발생하는 부정적 요인에 대한 대처능력이 있다는 것을 의미한다"며 "풀어 설명하면 원재료가 인상된다 해도 제품 가격 인상 등을 리드하며 유연하게 대응할 수 있게 되는 것"이라고 설명했다.

◇ 다양한 사업 포트폴리오, 알짜 수익원이 복병으로?

'제과회사' 이미지가 굳게 입혀진 오리온이지만, 건설업에서부터 영화사업까지 폭넓은 사업 포트폴리오를 영위하고 있다. 오리온은 영화 배급사 미디어플렉스(쇼박스)와 메가마크, 리온자산개발 등의 건설업체, 스포츠토토 등을 계열사로 두고 있다.

이들 계열사 가운데 꾸준히 알짜 수익을 창출하는 곳이 있다. 바로 '스포츠토토'다. 투자 초기를 제외하고 연 2500억 원대의 매출과 평균 600억 원의 영업이익을 창출했다. 올 2분기에는 전년도 같은 기간과 비교해 매출액은 47% 증가한 856억 원을 기록했고, 영업이익은 10배 가까이 성장(26억 원→255억 원)하며, 약 30%대의 영업이익률을 기록했다.

그러나 오리온은 장래성 있는 캐시카우를 놓쳐버릴 위기에 처했다. 핵심 경영진이 얼룩진 비리에 연루되면서, 해당 사업의 운영 자격을 놓고 논란이 불거졌다.

지난 4월 검찰은 경영진의 부동산 매입 관련 비리 의혹과 관련해 스포츠토토를 압수수색 했다. 도덕성 문제로 국민체육진흥공단이 해당 사업을 직영 운영하는 방안을 검토하고 있다고 알려지면서 위탁 사업 연장 여부가 불투명해졌다. 5년 마다 스포츠토토 위탁 사업권을 재계약해 온 오리온은 9월 계약만료에 시점에 맞춰 재계약 협상을 진행 중이다.

2003년 오리온은 자본잠식(2002년 기준 자본총계 1626억 원)에 빠진 스포츠토토를 300억 원에 취득하며, 지분 46.8%를 확보했다. 이후 추가 지분 취득 및 투자로 1000억 원 규모의 자금이 투입됐다. NH농협증권이 추산한 스포츠토토의 2012년 순자산가액은 2597억 원이며 이중 오리온의 지분해당액은 1731억 원, 10년간의 연평균 투자수익률은 5%다.

NH농협증권 지기창 애널리스트는 "대규모 자본잠식이던 위탁회사를 인수하고 존폐위기에 있던 투표권 사업에 신규로 참여한 사업 리스크를 감안할 때 턱없이 낮은 투자 수익률이라고 할 수 있다"고 밝혔다.

즉 초기 투자 대비 낮은 수익률이지만 꾸준히 매출과 영업이익을 창출하는 상황 아래에서 사업을 지속적으로 영위하는 것이 오리온에겐 유리하다.

또다른 증권사의 애널리스트도 "스포츠토토가 지난 몇년간 적자를 내지 않은 캐시카우였다는 점에 의미가 있다. 매출의 큰 부분을 차지했다고 볼 순 없지만, 안정적인 수익원을 잃게 된다는 점이 아쉬울 것"이라며 "그러나 해외 사업의 성장으로 실적에 미치는 영향이 크지는 않을 것"이라고 설명했다.

이와 관련 오리온 관계자는 "아직 스포츠토토 사업권 관련해서는 현재까지 논의 중이기 때문에 결정된 사항이 없다"고 밝혔다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성